证券行业业绩改善受益于资本市场宽松环境

作者: 方斐从资本市场环境来看,2024年上半年市场情绪低迷,降准和托底政策带动A股企稳。2024年年初市场情绪低迷,小盘股持续走低。尽管1月24日央行预告降准0.5个百分点,为2021年12月以来的最大降准幅度,市场在短暂修复后仍继续回落。

2月6日降准落地,同日中央汇金公司公告扩大ETF增持范围并表示将持续加大增持力度,证监会宣布暂停新增转融券,政策托底力度加大推动市场情绪回暖。春节楼市销售平淡,2月20日,央行引导5年期以上LPR下行25个基点,为2019年LPR定价机制改革以来最大降幅,节后股市整体延续回升状态。

4月初,央行设立科技创新和技术改造再贷款,证监会发布资本市场服务科技企业高水平发展的十六项措施,科技型企业股权融资支持力度加大。4月15日,国务院发布新“国九条”,提出严把上市公司质量,资本市场进入强监管周期。4月30日,政治局会议提出“多措并举促进资本市场健康发展”,积极表述下证券指数有所反弹。

为提振楼市,央行于5月17日下调全国首套、二套房贷首付比例至15%、25%,并取消房贷利率政策下限,一线城市限购政策全面放松。但收储进度不及预期,化债压力下地方政府债发行进度偏慢,经济增速趋缓。4月社零增速不及预期,5月31日发布的制造业PMI为49.5,时隔2个月再度进入收缩区间,在经济基本面偏弱的环境下,股市延续调整状态。

2024年下半年经济基本面趋弱,”924”政策组合拳有力提振市场情绪。7月金融数据走弱,7月22日,1年与5年及以上LPR利率均下行10个基点,市场仍震荡走低。7月30 日,政治局会议提及“提升资本市场内在稳定性”,证券指数企稳回升。8月末的中报数据对市场情绪形成一定的压制,市场成交额整体维持低位。

9月4日,国泰君安与海通证券发布吸收合并公告,行业并购重组预期升温。9月19日,美联储近4年来首次降息落地,国内货币政策空间进一步打开。9月24日,国新办会议推出政策“组合拳”,央行发布降准降息政策、降低存量房贷利率,创设结构性工具定向支持资本市场发展,证监会发布并购重组、市值管理等系列文件。

9月26日,政治局会议提出“努力提振资本市场,大力引导中长期资金入市”,9月27日降准降息落地,股市交投热度持续提升。国庆假期后,10月8日,沪深两市成交额达 3.45万亿元,创历史新高后股市量能有所减弱。但互换便利与回购增持再贷款陆续展开,新一轮资本市场改革有序推进,A股整体转入震荡格局。

从2024年全年来看,“924”新政后流动性宽松成为市场共识,市场情绪显著修复,证券指数大幅反弹,资本市场热度回升,宽松环境有望延续。

政策催化下金融周期迎上行拐点

2024年,在政策的催化下,国内金融周期有望迎来上行拐点。

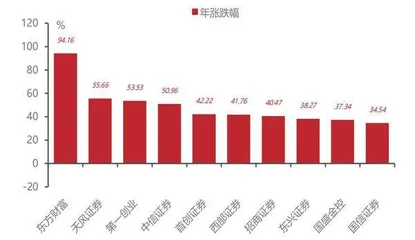

截至2024年11月末,A股上市券商基本收涨。从个股表现来看,2024年A股上市券商共52家,表现略有分化。截至11月29日,共44家上市券商股票收涨,8家收跌;其中,东方财富(94%)、天风证券(56%)、第一创业(54%)、中信证券(51%)、首创证券(42%)涨幅最高。

历史复盘可知,2015年流动性宽松催生牛市,证券指数跑赢大盘。2014-2015年的股市走势与当前A股市场环境相似,彼时国内经济增速进入换档转型期,地方政府大规模推进隐性债务置换,外部升息预期致人民币汇率承压,但在流动性的催化下,从2014年下半年开始股市逐步走强。

2013年,全国楼市热度维持高位,房价高企,基建与地产投资需求旺盛,货币环境整体偏紧。进入2014年,楼市降温叠加物价走弱,货币信贷政策逐步放松。2014年上半年IPO重启。下半年经济基本面下行压力加大,8月PPI同比跌幅扩大,全国重点城市房价增速全面下行。9月楼市“930”新政放松首套房认定标准,随后11月24日央行大幅降息40个基点。

图1 2024年1-11月A股金融风格整体占优

图2 2024年1-11月申万非银金融累计涨幅次高

随着央行货币与信贷政策转向,流动性助推2014年年底股市上涨。沪港通于11月如期开通,推动海外资金入市。上证综指由年初(2014年1月2日)的2109点上涨至年末(2014年12月31日)的3235点,全年涨幅约为53.4%。由此可见,2014年下半年,随着货币政策转向宽松,股市持续上涨。

2015年货币宽松格局延续,监管政策及汇率波动对股市的影响加大。2014年11月降息后至2015年年初,央行延续较为宽松的货币政策立场,分别于1月22日与3月1日降息。3月,地方债务置换与地产政策加速出台,3月9日,财政部明确已下达1万亿元地方政府置换债额度。3月30日,央行、住建部和银监会发布楼市新政,将二套房首付下调为40%。

在宽松的政策环境下,A股交易热度维持高位。4月20日,央行大幅降准1个百分点,同时对农村金融机构定向降准。5月11日调降1年期存贷款利率各25个基点。受益于央行的连续降准降息,流动性宽松环境与上涨行情推动杠杆资金入市,场内两融和场外配资规模大幅走高,上证综指在6月12日盘中升至5178点的高位。

2015年6月12日后,权益市场出现调整,6月28日,央行降息25个基点,同时定向降准,7月9日承诺为中证金融公司提供充足流动性支持。增量资金入场后,股市回调趋势有所缓和。8月11日汇改后人民币汇率波动加大。

尽管8月20日美联储表示需参考更多数据以确定加息时点,但升息预期引发全球股市波动,A股仍出现第二轮调整。8月底,央行继续降息对冲市场预期,住建部发文提出棚改货币化比例不低于50%,推动市场情绪改善。10月26日,央行调降存贷款基准利率25个基点,同时降准0.5%。尽管12月16日美联储加息靴子落地,但年末市场走势较为平稳。

2014年下半年政策转向宽松,在政策的催化下金融地产板块快速反弹,2013年表现亮眼的创业板指维持震荡走势。2014年全年,中信金融与稳定风格指数累计分别上涨95.51%、89.41%,整体表现占优。从具体行业来看,累计涨幅排名前5的行业分别为:非银金融(121%)、建筑装饰(83%)、钢铁(78%)、房地产(65%)、交通运输(65%)。

2015年政策宽松格局延续,成长与消费板块表现亮眼。进入2015年,前期涨幅较高的金融稳定板块热度有所回落,成长与消费板块涨幅较高。2015年全年,中信成长与消费风格指数累计分别上涨73.32%、51.2%。从具体行业来看,累计涨幅排名前5的行业分别为:计算机(100%)、轻工制造(90%)、纺织服饰(89%)、社会服务(78%)、传媒(77%)。

从个股表现来看,2014年,上市券商共23家,年末所有上市券商股票均收涨。而2015年上市券商表现分化。2015年年初,申银万国换股吸收合并宏源证券后登陆深交所,东兴证券、国泰君安和东方证券于当年IPO上市,A股上市券商增加至27家,但全年仅有8家上市券商收涨,19家收跌。

上市券商收入与盈利增速三季度筑底

从2024年前三季度上市券商业绩来看,收入与净利润同比增速仍保持负增长,但二者单季度同比增速均转为正增长。2024年前三季度,上市券商实现营业收入3769.33亿元,同比下降2.5%,同比增速较上半年的-12.5%上行10.1个百分点。2024年第三季度,上市券商营实现业收入1384.78亿元,同比增长1.8%,同比增速较二季度的-3.6%上行5.3个百分点。

2024年前三季度,上市券商实现归母净利润1071.64亿元,同比下降6.5%,同比增速较上半年的-22.6%回升16.1个百分点。2024年第三季度,上市券商实现归母净利润411.07亿元,同比增长40.6%,同比增速较二季度的-11.2%上行51.8个百分点。

图3 2024年1-11月A股上市券商累计涨跌幅

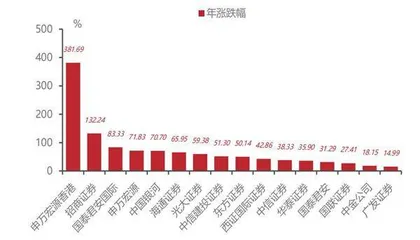

图4 2024年1-11月H股上市券商累计涨跌幅

分业务收入来看,2024年三季度,上市券商自营收入同比降幅由负转正,而经纪、投行、信用业务三季度单季同比增速较年上半年降幅均有所收窄,但资管收入同比转降,业务及管理费同比转为增长。

在经纪业务方面,业务收入呈现单季降幅收窄、累计降幅扩大的态势。上市券商2024年前三季度实现经纪业务收入670.3亿元,同比下降13.6%,降幅较上半年的-13%扩大0.6个百分点。2024年三季度实现经纪业务收入77.28亿元,同比下降32.8%,降幅较二季度的45.1%收窄12.3个百分点。

2024年前三季度,上市券商实现投行业务手续费净收入218.07亿元,同比下降38.3%,同比降幅较上半年的-40.9%收窄2.64个百分点。2024年第三季度,上市券商实现投行业务手续费净收入77.28 亿元,环比增长6%,同比下降32.8%,同比降幅较二季度的-45.1%收窄12.3个百分点,单季度投行业务收入环比连续两个季度小幅增长,且2023年8月后股权融资基数下降,投行业务收入同比降幅有所收窄。

2024年前三季度,上市券商信用业务收入仍保持同比回落,单月利息净收入同比降幅有所扩大。上市券商前三季度实现利息净收入241.68亿元,同比下降28.6%,同比降幅较 上半年的-29.6%收窄1个百分点。2024年第三季度实现利息净收入76.82亿元,环比下降19.7%,同比下降26.4%,同比降幅较二季度的-23.9%扩大2.5个百分点。

2024年前三季度,上市券商自营业务收入同比增速由负转正。上市券商前三季度实现自营业务收入1490.46亿元,同比增长56.4%,增速较上半年的-5.1%上行61.5个百分点。2024年第三季度,上市券商实现自营业务收入537.61亿元,同比增长213.9%,增速 较二季度的22.3%上行191.6个百分点。

资管业务收入同比保持微降,三季度单季收入环比下降。2024年前三季度,上市券商实现资管业务手续费净收入331.13亿元,同比下降3.6%,降幅较上半年扩大2.8个百分点。2024年第三季度,上市券商实现资管业务手续费净收入109.41亿元,环比下降5.2%,同比下降8.8%,增速由二季度的0.1%转为下降。