理财收益率被动下降银行理财市场现分化

作者: 文颐2024年理财增长的“催化剂”较多,而随着高息存款整改的落地,2025年催化剂减少,由此判断存款挂牌利率下调叠加定存到期或贡献主要增量。保守假设下测算可知,2025年理财规模高点有望达到31.5万亿元。

理财规模重回30万亿元高点

受2024年2月协议存款新规的影响,自2024年二季度理财绕道保险投资协议存款的增量或已不多,导致该项占比持续下降。“现金及银行存款”占比连续2个报告期下降。回购、同业存单的占比均继续提升,信用债占比基本持平。增加回购(拆放同业及债券买入返售)、同业存单,这两项资产占比分别升至6.4%、14.4%,较2024年6月末分别上升0.5个百分点、2.6个百分点。理财流动性较为充裕,带动回购和同业存单占比上升。

另一方面,债券占比虽未提升,但绝对规模明显上升。2024年上半年、下半年理财均增配债券,高息存款严监管下被迫从低波资产转向债券;公募基金的仓位则波动较大,2024年年末占比较6月末有所下降,或与2024年三季度债市回调赎回部分基金有关。

由于未明显拉长久期,负债端或被动接受收益率下降。2024年全年理财年化平均收益率为2.65%,同比下降29BP,但相较于存款的收益率和流动性均有较大的吸引力。2024年新发的封闭式产品久期并未明显拉长(平均为338天),资产端3年期以内中短债仍将是基本盘。

2024年,理财子牌照零新增,中小银行加速“退场”理财公司,五类理财公司的市占率均有上升。股份制银行理财子坐稳头把交椅,国有大行理财子市占率提升明显,其中,农银理财规模已超过信银理财成为市场第三。

代销渠道持续拓展,部分银行理财中间业务收入增长亮眼。2024年理财累计直销金额为0.51万亿元,远高于2023年。理财公司代销渠道也进一步拓展,截至2024年年末增长至562家,同比增长71家。转型代销可增加银行中间业务收入,并提高客户黏性,如招商银行2024年前三个季度单季代销理财收入均高增25%以上,其中三季度增长近60%。

受各类高息严监管和债市行情的催化,2024年成为理财增长的大年。截至2024年年末,全市场理财产品存续规模为29.95万亿元,全年增长3.15万亿元,同比增速为11.75%(2024年6月末同比增速为12.55%)。

由于高息存款受到严监管,含存款比例较大的现金管理类产品收益下降较多,7日年化收益率从2024年年初的2.3%左右降至年末的1.6%附近,全年规模下降1.24万亿元。而非现管固收类产品收益率保持较高的吸引力,部分时点3个月年化收益率高于3%,即使在10月份债市出现调整时也高于1.7%,破净率总体平稳在低位,规模增长较快。2024年全年非现金管理类固收产品共增长4.66万亿元,其中“最小持有期”产品增长3.37万亿元。

2024年理财增长的“催化剂”较多,主要有以下三个因素:一是“手工补息”存款叫停后理财增量约为2万亿元(4月7日至9月最高点);二是债市行情较好,未出现大规模破净;三是2024年9月24日“一揽子新政”出台后股市情绪上涨,9月底一周理财规模下降1万亿元,其后随着权益市场情绪降温部分资金回流理财,直到2024年12月上半月恢复至30万亿元以上。

图1 现金管理类产品7日年化收益率从2024年初2.3%降至年末1.6%左右

图2 非现金管理类固收类产品3个月年化收益率从2024年初至年末始终保持1.7%以上,部分时点高于3%

根据开源证券的分析,与2024年相比,2025年理财增长的催化剂减少,挂牌下调和定存到期或贡献主要增量。

存款挂牌利率下调后,存款流入理财,是相对循序渐进的过程。2024年10月18日,国有大行和招商银行开启新一轮存款挂牌利率下调,调整幅度较大。但从2022年至今历次利率下调进程来看,利率下调后第一周理财规模未见明显提升,或需等到定存到期后才能慢慢转入理财。

2025年理财规模的增长,或主要取决于表内存款重定价的规模。2024年“手工补息”禁令的影响已基本反映完毕,各类高息存款“漏洞”已基本堵住,2025年理财规模的“催化剂”或有所减少,规模增量或取决于2025年存款重定价的规模。根据上市银行披露的存款重定价期限(集团口径的“利率风险”),在2025年内重定价的存款占比为18%,同比上升2个百分点。

基于此,开源证券根据2024年理财增长情况大致推算2025年的情况:1.假设理财规模增量来自两部分:受“手工补息”叫停影响流入的、定期存款到期流入的;2.计算2024年定存流入理财的转化率:根据当年重定价存款比例,可推算出定期存款流入理财的转化率,2024年转化率为6.62%;3.假设2025年定存流入理财的转化率:由于2024年部分定存由于“手工补息”叫停的影响流入理财,或存在该比例虚高的情况,但考虑到2024年10月主要银行已下调存款挂牌利率,故定存流入理财的比例仍可能增加。

测算结果显示,假设保守、中性、激进三种情况下,转化率分别为5.5%、6.62%、7.5%,则反算出当年理财规模增量,继而算出理财规模高点分别为31.54万亿元、31.87万亿元、32.12万亿元。

理财资产端投资思路或发生转变

从资产端来看,2024年理财投资行为转变主要源于存款严监管,压降高息存款已严格落地,未来需关注信托整改进度。

2024年,在存款和信托受到严监管的背景下,理财投资思路或发生转变。存款严监管包括协议存款、“手工补息”、同业活期存款等三类存款收紧,直接影响了理财收益率特别是含存款比例较高的现金管理类产品,因此,从数据上也看到理财底层的现金及银行存款占比持续下降。虽然受益于债市行情,固收类理财产品普遍取得了较好的收益,但信托监管的收紧或使理财投债思路发生转变,私募债收盘价、平滑盈余的操作未来或有收紧,理财产品获取低波资产的难度增加。

随着“现金及银行存款”占比的持续下降,回购和同业存单或已成为“存款替代”。受2024年2月协议存款新规的影响(理财绕道保险的协议存款只能计入银行“同业存款”,而不能计入“一般性存款”),主要银行对于协议存款的报价明显下调,尽管部分小银行报价仍然较高但无法被理财子准入,自2024二季度开始该业务的增量或已不多,导致存款占比持续下降。

与此同时,回购、同业存单的占比均继续提升,信用债占比基本持平。增加回购(拆放同业及债券买入返售)和同业存单,这两项资产占比分别升至6.4%、14.4%,比例较2024年6月末分别上升0.5个百分点、2.6个百分点。可选的存款资产减少、季末资金利率较高及理财回表力度有所减弱,理财流动性较为充裕,带动回购和同业存单占比上升。信用债占比基本持平,预计2025年随着部分定期存款到期,信用债占比或筑底回升。

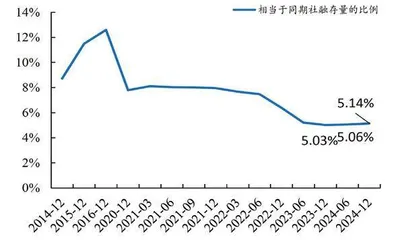

图3 2024年末,理财支持实体经济比例降至70.12%(万亿元)

图4 2024年末,理财支持实体占社融存量的比例环比略有上升

拆解增量资产结构可知,2024年下半年,理财总资产较上半年增加1.57万亿元,其中,同业存单(1.02万亿元)>债券(0.59万亿元)>拆放同业及债券买入返售(0.25万亿元)>QDII(0.01万亿元)>金融衍生品(-0.02万亿元)>权益(-0.02万亿元)>非标(-0.04万亿元)>现金及银行存款(-0.05万亿元)>公募基金(-0.17万亿元)。

债券占比虽未提升,但绝对规模明显上升。2024年上半年、下半年理财增配债券(不含同业存单)的规模分别为0.22万亿元、0.59万亿元,贡献了较多增量,而现金及银行存款均为负增长,反映理财在高息存款严监管下的投资行为,被迫从低波资产转向债券资产,其投资行为对债市的影响将更加明显。此外,2024年下半年理财对基金的减配较多,主要和2024年上半年基数较高以及2024年三季度债市回调时赎回基金有关。

截至2024年6月末,理财通过债券、非标、未上市公司股权等资产支持实体经济的比例降至70.12%,为有统计以来新低;理财支持实体规模占同期社融存款的比例为5.14%,较6月末小幅上升,但仍处于历史较低水平,这意味着理财资金仍较少直接进入实体领域,理财增量资金仍主要进入同业市场。

在高息存款和通道业务受到整改的影响下,理财收益率同比下降约30BP。2024年下半年新发理财产品1.54万只,共募集33.63万亿元理财资金,环比基本持平,但受到高息存款压降、资产票息下降的影响,2024年全年理财年化平均收益率为2.65%,同比下降29BP。不过,与存款(如2024年11月银行3年定存的实际利率平均为2.056%)相比,其收益率和流动性均有较大的吸引力。

新发理财并未拉长久期,或仍偏好3年期以内的中短债。根据开源证券的分析,理财在维持低波属性的前提下可选择两条路径:高流动性低收益或低流动性高收益。由于存款降息后理财收益率仍具有较大优势,且未发生大规模破净,且理财负债端仍偏好1年期以内的“活钱管理”,故2024年新发的封闭式产品久期并未明显拉长(平均为338天),其中,1年期以上占比略有下降。由此判断3年期以内中短债仍是理财资产端的基本盘。

中小银行加速转型“纯代销”

目前来看,五类理财公司的市占率均有上升,股份制银行理财子坐稳头把交椅,国有大行理财子市占率提升明显。截至2024年年末,股份制银行理财子以42.74%的市占率稳居市场第一,而国有大行理财子的市占率为33.22%,同比上升较多,其中,农银理财规模已超过信银理财成为市场第三。其余如城商行理财子、农商行理财子和合资理财公司的市占率同比均有小幅上升,主要由于无理财子牌照的中小银行逐步退出市场。

统计数据显示,和理财公司相比,中小银行在配债的久期上差异不大,但信用下沉较多(隐含评级在AA以下的占比明显更大),中小银行理财“退场”主要影响低评级债券的承接。

头部股份制银行和城商行、农商行理财子积极开辟代销渠道。截至2025年1月20日,受益于兴业银行较早建立的同业业务平台“银银平台”,兴银理财合作的代销机构数量仍然最多,共有508 家,其余如信银理财、华夏理财、平安理财也积极拓展代销渠道。在城商行理财子中,江浙地区理财子的合作代销机构最多,或与江浙地区本身银行机构较多有关,也与财富人群聚集较多有关。