国内外债券期限利差倒挂剖析

作者: 郑葵方一般地,长期债券利率因持有时间长,不确定性更高,需要更多风险溢价补偿,会高于短期债券利率。但是有时却出现短期利率高于长期利率的反常现象,即期限利差倒挂。本文通过研究主要国家债券期限利差倒挂后的表现和影响,并预判中国出现利差倒挂的可能性。

期限利差倒挂的逻辑

债券短期利率主要受央行货币政策和市场流动性的影响,央行货币政策的边际变化会使短端利率快速做出反应。长期利率对基准利率的敏感性弱于短期利率,主要受经济基本面和市场因素影响,包括投资者对GDP增速和通胀的预期、市场风险偏好和情绪等。当短期利率水平高于长期利率时,则为期限利差倒挂。

触发期限利差倒挂的条件有多方面:一是央行为控通胀或其他因素而实施紧缩的货币政策,提高基准利率,短期利率迅速上行至高位。市场预期这将导致未来经济增长放缓乃至衰退,未来的短期利率将会下降,而长期利率是未来短期利率的预期,由此下行至短期利率下方,引发倒挂,这是预期理论。二是在市场不确定性增加或风险厌恶情绪上升的情况下,投资者会大举购买长债避险,从而导致长期利率低于短期利率,这是流动性偏好理论。三是市场认为短期内经济风险更高,短期利率上升得更快,引起利差倒挂,这是风险溢价理论。四是由于短期债券和长期债券的投资者群体不同,投资者的交易行为导致短期债券的均衡利率水平高于长期债券,产生倒挂,这是市场分割理论。

从实践来看,期限利差的持续倒挂多是第一种情况,即是央行货币紧缩和市场经济衰退预期的双重作用,因此预期理论也是市场上解释期限利差倒挂最主流的理论。

国际上,债券长期利率通常以10年期国债为标杆,短期利率以2年期国债为代表。市场广泛关注国债(10-2)年利差倒挂,主要原因在于: 10年和2年期国债一般是市场上交易量最大、流动性最好的长期和短期品种,因此收益率变化能够更好地反映市场的整体情绪和预期。10年与2年期国债利率倒挂,多反映了投资者对未来经济增长和通胀的悲观预期,以及对央行可能降息以应对经济放缓的预期,历史上在预示经济衰退方面具有较高的准确性。因此,国债(10-2)年利差因其广泛的市场认可度和预测价值而被投资者优先考虑。

其次,10年和3个月期的利差倒挂的关注度也较高,被纽约联储应用于预测美国经济衰退的模型中。3个月期国债收益率较2年期更易受到当前央行货币政策和市场流动性的影响,加之3个月期国债通常被视为最安全的短期投资工具之一,因此(10年-3个月)期利差倒挂,更多反映了市场对短期内政策利率的预期,或对短期流动性状况的担忧,或对短期出现风险事件的预期,对经济衰退的预测效果也较好。

但相对而言,2年期国债利率代表负债端成本,10年期国债利率代表资产端收益率,(10-2)年利差对经济金融影响面更广,且样本时间最长。根据中信证券明明测算,(10-2)年利差预测经济衰退的领先月数波动最小,较(10年-3个月)期利差表现更加稳定。因此本文主要基于(10-2)年期国债利差进行分析。

此外,市场还会出现国债其他期限的利差倒挂,如10年和7年期的倒挂、5年和3年期的倒挂等,这些期限利差倒挂的时间跨度相对较短,且这些品种可能会受到特定市场因素、投资者交易行为等因素的影响,加之交易量和市场关注度通常不如10年和2年期国债,因此存在局限性。

表1 美国(10-2)年期国债利差倒挂时期

表2 德国(10-2)年期国债利差倒挂时期

发达国家期限利差倒挂的特点

美国历史上已出现八轮(10-2)年期国债利差倒挂,德国也有七轮利差倒挂,但日本至今尚未出现利差倒挂。

美国出现期限利差倒挂的情况较多,多出现在美联储加息中后期至降息早期。由于美联储的基准利率——联邦基金利率是最核心的短期利率,加息率先推动中短期美债利率上行。随着利率升高,市场对未来经济前景预期变差,美债长期利率掉头下行,期限利差加速收窄乃至出现倒挂。历史上,美债(10-2)年利差六轮倒挂后均出现美国经济衰退,预测成功率高达75%,只有两轮预测失败,分别是1998年5月26日至7月27日期间、2022年4月至今。

德国的七轮(10-2)年国债利差倒挂,均出现德国CPI同比涨幅升高乃至超过2%的目标。为控通胀,德国央行或欧洲央行大力加息,在加息后期2年期利率快速上行乃至超过10年期,从而产生利差倒挂。其中,有六轮利差倒挂准确预测了后续德国经济衰退,准确率高达86%。与美国相比,2000年以前德国利差倒挂的持续时间多长于美国,2000年以后德国利差倒挂持续时间多数较短,仅为8-14天,而美国多在11-24个月。

2001年3月,日本央行率先开始实行量化宽松和零利率政策;2013年起,实施更激进的质化及量化宽松政策(QQE);2016年2月开始实行负利率政策。受此影响,日债10年期利率在2016年7月最低下行至-0.29%,(10-2)年利差大幅收窄至6BPs。同年9月,日本央行开始实行收益率曲线控制(YCC)政策,通过固定利率无限量购买特定期限国债,使国债利率保持在央行设定的目标水平,即短期利率在-0.1%和10年期国债利率控制在0%的目标水平。这一操作使得日债(10-2)年利差始终未向下突破0,至今尚未出现利差倒挂现象。

总体上,发达国家的期限利差倒挂主要有两种情景:一是短端利率大幅上行超过长端,美债和德债的利差倒挂均有5轮源于此;二是长端利率下行幅度超过短端,美债和德债分别有3轮、2轮的利差倒挂属于该情形。

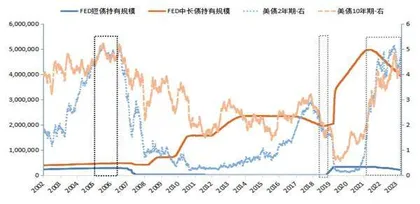

量化宽松政策未引发期限利差倒挂

美联储分别于2008年11月-2014年10月、2020年3月至2022年3月实施量化宽松(QE)政策, 大量购买中长期国债,以维持金融市场稳定,拯救经济。欧洲央行则在2015年3月-2018年12月、2019年11月—2022年6月期间实施QE,购买政府债券。QE虽然压低了长债利率,但因同期降息比QE落地快,基准利率下调更容易快速降至极低水平,因此对基准利率敏感的短债利率更快下行,且下行幅度大于长债,因此欧美QE期间并未出现期限利差倒挂。

期限利差倒挂反而均出现在欧美央行加息和缩表时期。虽然央行缩表出售长债,推高了长债利率,但因加息比缩表先行,且加息对短端利率传导的速度更快,因此短债利率上行速度和幅度均明显大于长债,从而引发利差倒挂。

期限利差倒挂的影响

从银行层面来看,银行业的资产负债表均是“短借长贷”模式,即负债端通过短期资金的滚动进行融资,资产端则持有期限长和风险更大的资产,通过期限错配获取收益。如果期限利差倒挂,资产收益难以覆盖负债成本,期限错配缺口扩大,将导致银行尤其是风险承受能力弱的中小银行资产负债表恶化,经营风险增加,并收缩其放贷能力,从金融周期的维度给经济带来下行压力。

同时,利差倒挂多反映未来经济前景不佳,企业投资生产容易亏损,加之银行收紧信贷,于是企业融资需求大幅减少,私人投资下降,生产萎缩,进而导致经济萎缩。

鉴于历史上国债(10-2)年利差倒挂对后续经济衰退较高的预测准确率,银行和企业都会自我调整商业和金融行为,从而导致经济衰退的真正实现。根据美联储每季度公布的《银行高级信贷经理贷款行为调查》,在有该数据以来的五轮期限利差倒挂周期中,均出现银行主动提升企业的工商贷款标准和贷款利差标准,企业贷款需求也相应明显减少,经济承压。

如前文所述,利差倒挂加大银行资产和负债的期限错配风险,资产负债表恶化,并从下列多个方面对银行经营产生负面影响:

1.市场风险上升。期限利差倒挂时期通常发生在央行加息后期至降息早期,这是央行货币政策拐点变化时期。市场预期随着经济数据和央行官员的讲话而反复变化,金融市场波动加大。银行需加强市场风险管理,包括监控利率风险、外汇风险和商品价格风险等,并调整风险对冲策略。

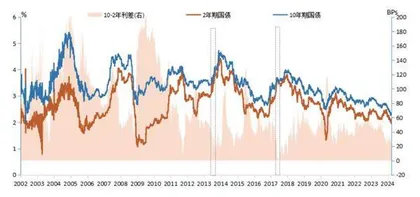

图1 中国(10-2)年期国债期限利差走势

2.流动性风险增加。利差倒挂多数情况是因为短期利率升高引起的,储户可能会将银行存款搬家到收益更高的货币市场基金,或投资于短期资产。银行存款大量流失,将引发流动性风险。银行需要调整资产负债结构,增加主动负债,确保在市场紧张时能够满足资金需求。

3.净息差收窄。当期限利差倒挂时,短期利率高于长期利率,意味着银行在短期资金成本上升,而长期贷款或投资的收益率下降。这种成本上升和收益下降的组合大大压缩了银行的净息差,相同资产规模获得的净利息收入明显减少,盈利能力下降。

4.信贷风险增加。经济衰退的预期可能导致企业和个人违约风险上升。银行在面临期限利差倒挂时,更加严格地评估贷款申请,以防止不良贷款增加。此外,银行可能需要增加贷款损失准备金,以应对潜在的信贷损失,这将进一步削减银行的利润。

5.资本充足率承压。在期限利差倒挂的背景下,银行可能会面临资产贬值和信贷损失的风险,从而导致资本充足率下降。为了维持监管要求的资本水平,银行可能需要限制分红、增发股票、发行资本工具等来补充资本。

总之,期限利差倒挂对欧美银行业构成了多方面的挑战。以2023年3月破产的美国硅谷银行(SVB)为例,期限利差倒挂,导致SVB持有的长期债券市值受损,未实现损失增加;负债端主要是短期存款,面临大量存款搬家,需要以不利的价格出售长债以获取流动性。利差倒挂对银行资产负债表的冲击,加剧了流动性风险,动摇市场信心。美联储不得不推出银行定期融资计划(BTFP)为银行提供流动性,从而避免了流动性风险和市场恐慌情绪的传染,保护了储户的利益和金融市场的稳定。但抵御风险能力较弱的中小银行较难有效应对,从上世纪80年代的储贷危机、2008年次贷危机后大量金融机构倒闭或被接管,再到2023年3月开始的欧美中小银行风险事件此起彼伏,都显示了期限利差长期倒挂对中小银行的冲击,加剧了金融系统的脆弱性。

为有效应对利差倒挂困境,欧美银行需调整经营策略,包括:减少对长期贷款的投放,转而寻求短期贷款或其他高收益资产;扩大资产规模,对冲净息差收窄的负面影响,以量换价来提高净利息收入;努力扩大非利息收入来源,来维持盈利能力;提高风险管理水平,防范不良资产反弹。

图2 美联储QE与美债利率走势

美国政府通过财政强力干预,在利差倒挂下避免经济衰退。如1998年5-7月和2022年4月至今这两轮倒挂周期后,美国经济却未出现衰退,根本原因在于美国政府实施了有效的财政政策,强力介入,打破了上述“银行-企业:信贷-投资螺旋收缩”链条。日本则使用收益率曲线控制政策,避免了期限利差倒挂,防范其对经济或金融的不利影响。