青岛港,站上“行业整合”风口

作者: 林飞

港口公司作为一个整体,历史上盈利能力并不突出,2016-2022年,整个港口行业ROE(净资产收益率)历年均值仅在6%附近。按2023年报数据,行业前三的分别是青岛港12.7%、上港集团11.25%、唐山港9.88%,且近三年这三家公司都是行业前三,显然,相对于竞争对手,这三家公司可能具备某些结构性优势。

其中,青岛港H(06198.HK)当前总市值约370亿港元,PB(市净率)约0.8倍,PE(市盈率)约6.8倍,2023年现金分红约19亿元,分红率38.6%,当前市值股息率约为5.5%。虽然年初至今股价已经上涨了近50%,但目前估值看上去也还不算贵,股息率尚可,如果盈利能力能够持续,值得关注。

盈利能力突出

先来看青岛港的历年财务数据,可以总结出公司的某些运营特征。

公司2016-2023年营收、净利历年均为正增长,仅在2023年出现了营收的负增长,但依然保持盈利,显示出其业务具备较好的成长性。但是增速并不均匀,呈现出一定的周期波动,但总的来说周期性不是特别明显。常规印象中,港口业务应该与海运业务强相关,而海运行业具备强周期的特征,港口看起来业绩的周期性并没有海运强,至少青岛港业绩周期波动不大。

查阅招股说明书,公司对此有解释。

一方面,周期性体现在港口行业与宏观经济的密切关系上。但另一方面,公司服务的综合性和货物的多样性,又能够适应不同经济周期的变化,从而适当弱化了经济周期的影响。

公司处理包括集装箱、金属矿石、煤炭、石油、粮食、钢铁、汽车、纸浆、化肥、橡胶、冷冻品、机械设备及其他液体散货、干散货及一般货物在内的多种货物。货物类型多,覆盖的经济领域就多,对应的经济周期和贸易周期都不同,于是能够适当平衡各领域的周期变化。而服务的综合性,是指公司除了提供港口装卸、仓储等基础服务,还延伸到物流服务等配套上面,可以根据市场变化调配港口资源,满足不同货物需求。两者相辅相成,让青岛港一定程度上能抵御宏观经济周期的波动。

公司毛利率比较稳定,历年在30%-35%左右。这又是一个比较反直觉的数据,按说港口这种重资产业务,固定资产折旧大,成本应该比较固定,营收波动的情况下,毛利率应该会有较大变动。但青岛港却能保持稳定,是什么原因?查看招股说明书,公司营业成本构成中,占比前三为职工薪酬、分包成本、外付运费,合计占到60%以上,而固定资产折旧占比并不大,只有约8%。

职工薪酬,相对固定,港口公司大部分员工都是生产人员,青岛港生产人员数量占比达到近70%,属于劳动力密集型产业。随着技术进步,这部分是最容易优化的成本。

分包成本,主要为支付给合营公司的装卸外包成本,以及外部工程单位的工程费。装卸分包,占比最大的是前港分公司将部分金属矿石、煤炭等货物的装卸业务,分包给合营公司QDOT,属于关联交易。这类分包也是跟随业务量,属于可变成本。

外付运费,是物流运输业务中,支付给外部运输公司的费用。公司大部分运输业务,都采用轻资产模式,也就是外购运力,这也是属于跟随业务量变动的可变成本。

其他成本占比都不大,这么来看,青岛港成本的灵活性较高,确实可以保持毛利率相对稳定。

公司费用率非常低,整体费用率多在3%-7%之间,这是大部分基础设施公司的共性特征,不太需要销售、研发,相关费用占比几乎可以忽略。而青岛港财务结构中,有息负债占比也非常低,财务费用大部分年份体现为货币资金的利息收入,导致总体费用率基本上就约等于管理费用率。

费用率低,使得毛利率转化为净利率的过程受费用影响很小,公司毛利率虽然不太高,但是净利率非常可观,多在30%左右,甚至都能赶上部分高毛利的白酒公司。

从杜邦分析角度来看,公司净资产收益率有逐年下降的趋势,最近两年稳住了,保持在12%以上。拆分来看,净利率在30%左右,资产周转率0.3次左右,均保持相对稳定,拉低ROE的原因主要是权益乘数逐年降低,由2016年的2.4降至2023年的1.4左右,说明公司的资产负债率在不断降低,而有息负债占比小,虽然也是逐年降低,但主要还是经营性负债影响更大。

细看之下,其实负债率的降低,主要不是经营因素造成的。2021年及之前,财务公司作为子公司并表,吸收的关联方存款金额和波动都较大,这部分计入负债的其他应付款,干扰了实际经营部分的资产负债率。2022年10月之后,青港财务公司由持股70%的子公司变更为持股34.63%的关联公司,不再并表,导致权益乘数下降较多。这样一来,之后观察权益乘数会更准确,ROE也不再受财务公司影响。

公司资产结构简单,主要三项,现金占比18%,生产性资产(固定资产、在建工程、无形资产)占比47%,长期股权投资(联营、合营企业)占比23%,其余资产占比约12%。

作为重资产行业,港口公司普遍采用自营+联合营结合的运营模式。对比来看,青岛港、上港集团、唐山港、招商港口,固定资产+在建工程合计占总资产比例分别为42%、22%、37%、16%,而联合营公司占总资产比分别为23%、37%、14%、49%。相对来说,青岛港自营的固定资产最多,而招商港口则以投资控股为主。自营为主,对于投资者来说,信息披露会更丰富,资产质量更容易观察,而联合营为主的公司,运营资产以股权的形式持有,对于投资者来说,观察的透明度相对较低。

公司2021年及之前净利润含金量都不高,体现在经营性现金流净额持续低于净利润。近两年现金流有所改善,主要原因还是由于财务公司之前的存在,将大量现金用于提供关联公司贷款以及提供售后回租服务,产生大量长期应收款,财务公司出表之后,其他应收款大幅降低,现金占用减少。

有的基础设施类公司通常会高负债经营,比如高速公路、电力等,但是港口公司通常不算高,青岛港、上港集团、唐山港、招商港口四家公司2023年有息负债率分别为4.5%、23.8%、0%、29%。青岛港历年有息负债都非常少,这样的公司更能安稳度过经济周期低谷,经营比较稳健。

公司2016-2023年累计归母净利约298亿元,分红约115亿元,累计分红率38.7%,相对一般。

港口生意模式以货物的装卸堆存为核心

港口产业链上下游涉及到多个行业,港口客户一般都比较分散,2023年青岛港前五大客户销售额占比不足14%,一部分为航运公司,更多则是各类企业货主,因此,港口公司业务的多寡,更多取决于腹地的工业生产及消费的活跃程度。

量的角度,港口产能规模(容量)决定吞吐量上限,价的角度,装卸费费率决定利润率,吞吐量和费率共同决定了利润规模。腹地经济结构,决定了货物上下游供需结构,供需结构又决定航运需求。航运需求决定货物吞吐量,量越大,需要港口规模就大,指导了港口的产能建设,而港口建设周期长,难以随时匹配吞吐量需求,一定期限内,港口产能规模就有上限。港口产能上限,决定货物吞吐能力,吞吐量是港口利润的基础。

虽然青岛港占比最大的部分相对可变,但是人工、折旧、能源等成本相对固定,在产能利用率不高的情况下,利润率就会受到较大影响。而产能利用率,决定因素则又回到腹地经济的供需情况。

价格方面,根据交通运输部《港口收费计费方法》,经过港口价格市场化改革,2016年起,货物装卸费等港口收费项目大部分已经采用市场调节价,港口运营主体可以根据市场供需关系自主定价。根据青岛港招股书,每年年底通过召开专题会议确定次年港口收费标准。

集装箱板块主要由量驱动,液体散货板块提价明显

青岛港的主要业务为货物处理和增值服务,按业务分部来划分,可以分为集装箱处理及配套、干散货处理及配套、液体散货处理及配套、物流及港口增值服务、港口配套服务五大板块,2023年其业绩占比分别为26.4%、9.4%、35.4%、21.2%、7.6%,集装箱和液体散货板块贡献主要业绩。而各分部业绩,又分别由并表业务及合营、联营公司共同驱动。

货种结构的不同,对港口盈利能力影响较大。装卸自动化程度越高的货种,毛利率越高。集装箱、液体散货的行业平均装卸毛利率能达到45%,而装卸自动化程度偏低的干散货,行业平均装卸毛利率仅约30%。青岛港集装箱毛利率达到80%以上,而液体散货板块毛利率58%,两者又贡献了公司主要业绩,因此,青岛港盈利能力在行业里名列前茅。

表1 青岛港近年货物吞吐量

表2 青岛港三大板块业绩

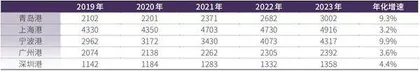

表3 青岛港集装箱吞吐量与同行比较

集装箱板块,2023年并表业务税前利润9.2亿元,同比增16.8%,投资收益9.6亿元,同比增9.7%,投资部分占到分部业绩50%以上。其中投资收益主要来自于合营企业QQCT(青岛前湾集装箱码头有限责任公司),近年QQCT对集装箱板块的投资收益贡献比重均稳定在98%以上。液体散货板块,2023年并表业务税前利润22.4亿元,同比增11.5%,投资收益2.9亿元,同比减2.0%,投资部分占分部业绩10%左右。其中投资收益主要来自于合营企业青岛实华,近年其对液体散货板块的投资收益贡献比重均稳定在90%以上。

公司财报披露的吞吐量为控股公司与联合营公司的合并口径,因此我们可以合并控股与联合营公司财务数据观察。

统计近五年的吞吐量数据,可以看到,青岛港货物吞吐量由2019年的5.15亿吨增长至6.64亿吨,年化增速约6.6%,而同期交通运输部发布的全国港口货物吞吐量,年化增速5%。其中,公司集装箱吞吐量增速较快,由2019年的2101万TEU增至2023年的3002万TEU,年化增速9.3%,而同期全国集装箱吞吐量年化增速为4.4%。从市场份额占比来看,公司货物吞吐量占比缓慢提升,而集装箱吞吐量份额占比提升较多。

通过合并控股与投资数据来看货物处理三大板块2019-2023年业绩。集装箱板块,营收/业绩年化增速分别为11.7%/18%,呈现出较好的成长性。单位营收/利润年化增速则仅2.1%/7.9%。干散货板块,营收/业绩年化增速分别为9.6%/11.2%,而单位营收/利润增速仅为3.1%/4.6%,说明集装箱业务与干散货业务均主要由量的增长驱动,单价提升贡献较少。液体散货板块,营收/业绩年化增速分别为15.7%/19.2%,而单位营收/利润年化增速达到12.5%/15.9%,提价明显。

港口行业整合促使业绩提升

青岛港业绩增长的背后,是行业整合的大趋势。

回顾过去二十年,港口行业的发展经历了三个阶段。2000-2008年,中国加入世贸组织,GDP增速提升至15%左右,沿海主要港口货物吞吐量保持20%左右的高速增长。2008-2015年,随着2008年全球金融危机爆发,GDP增速放缓至10%以内,港口货物吞吐量下降至5%以内,2015年至今,GDP增速放缓,近年来保持5%以上的稳定增长,港口吞吐量增速也随之下降至4%附近。