部分头部券商资本杠杆率逼近预警线

作者: 方斐为加强对证券公司风险的监管,督促证券公司加强内部控制、防范风险,证监会于2006年7月20日正式发布了《证券公司风险控制指标管理办法》,并明确自2006年11月1日起施行。后经三次修订建立了以净资本为核心的风险控制指标体系,2021年12月16日发布的最新版仍完全沿用了2016版风控指标。

重资产化趋势下头部券商中信证券、中信建投和中金公司财务杠杆分别提升至4.62、4.5、5.52,但距离国际投行10倍左右的杠杆倍数仍有相当的提升空间;行业平均资本杠杆率从29.02%大幅下降至22.88%,而2022年营收规模前十的头部企业平均资本杠杆率仅为14.65%。2022年营收前十的券商中,申万宏源、中金公司和广发证券面临资本杠杆率约束,中信证券、国泰君安、华泰证券和申万宏源面临净稳定资金率约束,中信证券面临流动性覆盖率约束。

由此可见,现行指标在一定程度上制约了头部券商的发展,而指标调整则带来了估值变动的机会。如风控指标发生改变,如下调资本杠杆率指标至7%或6%,则经过计算,对应头部券商的ROE水平将提升至7.75%、10.53%、11.40%以及8.86%、11.44%、13.22%;净稳定资金率下调,有利于缩减证券公司长期借贷规模,进而降低综合负债成本,提升企业盈利能力。而证券业ROE与PB高度相关且PB的调整先于ROE的变动,因此,风控指标调整或将在短期内带来行业估值修复。

现行风控指标下业务扩张面临强约束

为加强对证券公司风险的监管,督促证券公司加强内部控制、防范风险,2006年1月6日,证监会研究起草了《证券公司风险控制指标管理办法》和《证券公司净资本计算规则》(征求意见稿)并向社会公开征求意见,7月20日正式发布了《证券公司风险控制指标管理办法》,明确自 2006年11月1日起施行。后经2008年、2016年、2020年三次修订,其中,2016年对风控指标体系做出了较大改动,主要通过资本杠杆率对公司杠杆进行约束,综合考虑流动性风险监管指标要求,财务杠杆率大体为6倍左右(估算值);2020年修订主要涉及期货业务。2021年12月16日发布的最新版仍完全沿用2016版风控指标。

具体来看,中国证监会对于各项风险控制指标设置预警标准,对于规定“不得低于”一定标准的风险控制指标,其预警标准是规定标准的120%;对于规 定“不得超过”一定标准的风险控制指标,其预警标准是规定标准的80%。证券公司可以结合自身实际情况,在不低于中国证监会规定标准 的基础上,确定相应的风险控制指标标准。 现行风险控制指标体系中的四项指标均为“不得低于”规定标准,即资本杠杆率指标的预警线为9.6%,风险覆盖率、流动性覆盖率和净稳定资金率三项指标的预警线为120%。

除上述核心风控指标外,《证券公司风险控制指标管理办法》中还对经营不同业务的最低净资本做出了要求:证券公司经营证券经纪业务,净资本不得低于人民币2000万元;经营证券承销与保荐、证券自营、证券资产管理、其他证券业务等业务之一,净资本不得低于人民币5000万元;经营证券经纪业务,同时经营证券承销与保荐、证券自营、证券资产管理、其他证券业务等业务之一,净资本不得低于人民币10000万元;经营证券承销与保荐、证券自营、证券资产管理、其他证券业务中两项及两项以上,净资本不得低于人民币20000万元。

图1:行业经纪业务占比呈明显下降趋势

图2:中美头部券商财务杠杆倍数对比

作为简单、透明、不具有风险敏感性的监管工具,杠杆率兼具宏观审慎和微观审慎,能够有效降低杠杆积累和系统性风险的增加,同时能够有效补充资本充足率监管的不足,当前已基本形成以资本充足率和杠杆率为核心的监管体系。

2018年11月27日,央行、银保监会和证监会曾联合印发《关于完善系统重要性金融机构监管的指导意见》,完善中国系统重要性金融机构监管框架,意见所称系统重要性金融机构主要包括具备系统重要性的银行业机构、证券业机构以及保险业机构。

当前,保险业以核心偿付能力充足率(即核心资本与最低资本的比值)衡量保险公司高质量资本的充足状况;证券业以资本杠杆率(核心净资本/表内外资产总额)为核心控制风险,同时以净稳定资金率(可用稳定资金/所需稳定资金)指标兼顾流动性;银行业由于其特别的系统重要性,以三项体现不同资本质量的指标调控资本充足率,同时以杠杆率指标控制整体风险。

问题是,为什么说现行指标限制了头部券商的发展?

首先,行业整体盈利能力呈明显下降趋势。竞争加剧、监管趋严的环境背景叠加传统经纪业务佣金费率的快速下降,导致证券行业整体盈利能力近几年呈明显下降趋势。证券行业传统经纪业务平均佣金率大幅下降,从2009年的14.23%持续下降至2021年的3.05%,不及初期的四分之一,经纪业务佣金率的大幅下降极大地削弱了行业整体盈利能力;行业摊薄ROE指标从起初超过20%的较高水平下滑至2022年的5.49%,2011年及以后的十多年中只有2014年、2015年受益于股市行情净资产收益率达到了10%以上,其余年度均为个位数。

其次,重资产化趋势下头部券商杠杆倍数上升。随着传统经纪业务佣金费率的快速下降,行业经纪业务整体营收占比也逐步下滑,2015年前后证券行业传统经纪业务营收占比超过30%,至2019年以后下降至22%左右,两融业务和自营业务等占用较多资金但费率也更高的业务占比快速提升,券商逐步重资产化。

根据2022年年报的数据,头部券商中信证券、中信建投和中金公司非经纪业务占比分别为74.68%、77.73%、73.41%。2014年至2021年期间,在重资产化的经营趋势下行业财务杠杆倍数也呈上升趋势,头部券商的杠杆倍数获得更大幅度提升,其中,中信证券、 中信建投和中金公司分别从3.84、4.55、3.89提升至4.62、4.5、5.52,中金公司为国内杠杆倍数最高的券商,但相较高盛、摩根大通和摩根士丹利等国际投行10倍左右的财务杠杆倍数仍有相当的提升空间。

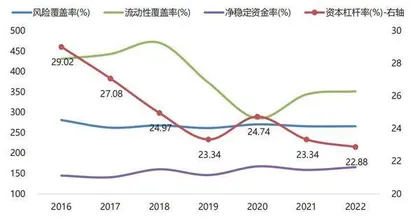

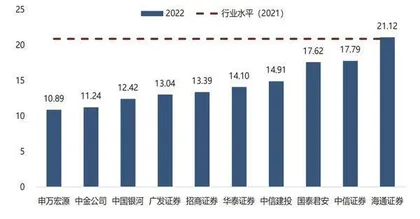

在重资产化经营趋势下,资本杠杆率指标呈明显下降趋势,该指标与财务杠杆倍数负相关(财务杠杆倍数=-11.43×资本杠杆率+5.97)。2016年至2022年期间,行业平均资本杠杆率从29.02%大幅下降至22.88%,而头部企业下降至更低水平,2022年营收规模前十的券商平均资本杠杆率仅为14.65%,较2021年行业整体水平20.90%低6.25个百分点。其中,申万宏源在此期间资本杠杆率从24.93%下降至10.89%,2022年成为资本杠杆率最低的券商;中金公司在此期间资本杠杆率基本保持行业最低水平,并在2017年达到10.4%。

图3:行业平均资本杠杆呈明显下降趋势

图4:头部企业资本杠杆率低于行业均值

第三,头部券商风控指标逼近现行预警线。当前部分头部券商资本杠杆率和净稳定资金率已经逼近现行指标的预警线,2022年营收前十的券商中,中国银河、中金公司和申万宏源的资本杠杆率均低于13%,广发证券为13.04%,均临近9.6%的预警线;中信证券、国泰君安、中国银河和华泰证券的净稳定资金率均为130%左右,均临近120%的预警线。临近警戒线的券商中,除中国银河之外非经纪业务占比均在50%以上,两融业务、自营业务和资管业务为其主要收入来源,现行风控指标下业务扩张面临较强的资金约束。其中,申万宏源、中金公司和广发证券面临资本杠杆率约束,中信证券、国泰君安和华泰证券面临净稳定资金率约束,中信证券面临流动性覆盖率约束。

资本杠杆率下调将提升头部券商ROE

根据太平洋证券的测算,在增量资产全数投入现有业务假设下:如果资本杠杆率下调至7%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升0.86%、1.02%、3.33%,以近五年平均摊薄ROE为基准,预期ROE分别可达7.75%、10.53%、11.4%;如果资本杠杆率下调至6%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升1.97%、1.93%、5.16%,以近五年平均摊薄ROE为基准,预期ROE分别可达8.86%、11.44%、13.22%。

根据测算,在增量资产全数投入两融业务假设下:如果资本杠杆率下调至7%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升4.03%、3.7%、8.58%,以近五年平均摊薄ROE为基准,预期ROE分别可达10.92%、13.21%、16.65%;如果资本杠杆率下调至6%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升9.24%、7.04%、13.28%,以近五年平均摊薄ROE为基准,预期ROE分别可达16.13%、16.55%、21.35%。

根据测算,在增量资产全数投入自营业务假设下:如果资本杠杆率下调至7%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升0.87%、1.34%、2.92%,以近五年平均摊薄ROE为基准,预期ROE分别可达7.76%、10.85%、10.99%;如果资本杠杆率下调至6%,则当前受到资本杠杆率较大约束的申万宏源、中金公司和广发证券的ROE将分别提升1.99%、2.55%、4.53%,以近五年平均摊薄ROE为基准,预期ROE分别可达8.88%、12.06%、12.59%。

净稳定资金率(NSFR)作为监管指标,意在对偏重短期的流动性覆盖率指标从更长期限方面形成补充,鼓励证券公司通过结构调整减少短期融 资的期限错配、增加长期稳定资金来源,特别是用于确保投行类产品、表外风险暴露、证券化资产及其他资产和业务的融资至少具有与它们流动性风险状况相匹配的一部分满足最低限额的稳定资金来源,防止证券公司在市场繁荣、流动性充裕时期过度依赖批发性融资,提高监管措施的有效性。 净稳定资金率(可用稳定资金/所需稳定资金)指标一旦距离监管预警线相对较近,券商可以通过增加1年期以上的负债来提高可用稳定资金,并不会直接限制券商的杠杆倍数,但长久期负债占比高不利于券商降低负债成本。美国证券行业尚未实施NSFR监管要求,相比而言,国内券商监管反而更加严格。净稳定资金率一旦下调,有利于缩减证券公司长期借贷规模,降低综合负债成本进而提升企业盈利能力。

在现行风控指标要求下,近年头部券商再融资活动较为频繁,主要通过配股和增发补充所需资金和资本金,头部券商中银河证券、中信证券、中信建投等多家券商已经完成再融资,其中,中信证券两次累计融资超过400亿元。截至目前,中金公司和华泰证券270亿元、280亿元再融资方案尚未受理,如果未来再融资计划如期实现也将带来一定的ROE弹性空间。