光大证券:金字招牌正逐渐褪色

作者: 方斐光大证券又有人事变动了,只不过这一次是其控股子公司上海光大证券资产管理有限公司(下称“光证资管”)——2023年7月7日,光证资管发布公告称,常松任公司总经理,这距其上一次职务变动刚好过去半年。

1月7日,光证资管曾发布公告称,汪沛因工作调整的原因离任公司总经理,同时聘任常松为光证资管副总经理(主持工作),代任总经理。时隔半年,常松正式任职光证资管总经理。

公开资料显示,具有博士学历背景的常松具备多年投资从业经历,且深耕量化领域。具体来看,2001年12月至2011年5月,常松在富国基金管理有限公司另类投资部任职;2011年6月至2013年8月在北京尊嘉资产管理有限公司投资部任职;2013年9月至2015年3月在中原证券股份有限公司资产管理部任职;2015年4月至2018年10月在长信基金管理有限责任公司量化投资部任职;2018年开始进入上海光大证券资产管理有限公司历任量化投资经理、公司副总经理、董事职务。

作为光大证券100%控股的子公司,光证资管于2012年5月9日成立,其前身是原光大证券资产管理总部,是国内上市券商旗下首家资产管理公司,承继了光大证券的客户资产管理业务与资格,在行业中率先取得了券商创新试点、从事境外证券投资管理业务(QDII)、受托管理保险资金等资格。

光大证券年报显示,截至2022年年末,光证资管受托管理总规模为3654.17亿元,较年初减少2.47%;其中主动管理规模占比95.9%;光证资管总资产为31.83亿元,净资产为27.54亿元,2022年实现净利润4.61亿元,同比下降30.99%。

据了解,常松的前任汪沛调任或与6年前因资管产品违规打新被监管约谈有关。2017年3月,上海证监局发布了光证资管总经理汪沛、时任合规总监兼首席风险官郑孝平、投资主办人沈吟、王杭等人采取监管谈话措施的决定:经查,光证资管在集合资产管理计划申购新股过程中,多只集合计划的申报金额超过集合计划现金总额。上海证监局认为,汪沛作为公司总经理,未有效履行管理职责。

同样在2023年1月6日,光大证券发布公告称,聘任汪沛为业务总监。半年内光证资管高层人事频繁调整变动,除了业务上与母公司光大证券有密不可分的联系外,也在一定程度上凸显出光大证券内部风险控制的本质问题。

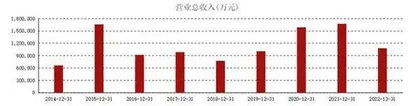

图:光大证券2014-2022 年营业收入

从乌龙指事件到MPS收购爆雷

在2013年之前,提起光大证券,资本市场更多是艳羡的目光——背靠光大集团自带“出身名门”的光环,成立于1996年的光大证券是证监会批准的首批3家创新试点公司之一;但在2013年之后,光大证券这块“金字招牌”却与“乌龙事件”莫名联系在一起,并成为中国证券史上的惨痛记忆,即2013年震动金融市场的“816乌龙指事件”。这一年也称为光大证券的转折点,2013年后,伴随着公司高层人事变动的频繁发生,光大证券市场地位和经营业绩不断下滑。

10年前的2013年8月16日,上证指数出现罕见的放量飙涨,一分钟内大幅上涨5.69%,多家大市值金融、地产、石油股一起大幅拉升,在高权重股拉升的影响下,A股主要股指也出现暴涨。当天下午,光大证券紧急停牌,随即发布公告承认因程序错误导致公司套利系统出错,即公司策略投资部门自营业务在使用其独立的套利系统时出现问题。

几天后证监会公布的核查结果显示,上述股指大幅异动来自于光大证券自营账户的巨量买入,公司套利策略系统发生了程序调用错误,另外额度控制等设计也存在缺陷、被连锁触发,导致生成了巨量订单,实际成交额高达72.7亿元,沪深300、上证综指等大盘指数和多只权重股短时间内都出现了大幅波动。

据此,证监会认定,一方面该事件暴露了光大证券在内部控制、风险管理、合规经营等方面存在很大问题;另一方面,事件发生后,相关人员采取的错误处理方案,构成了内幕交易、信息误导、违反证券公司内控管理规定等多项违法违规行为。

证监会还认定,光大证券在“816乌龙指事件”发生后的补救措施涉嫌内幕交易,对其采取了没收违法所得和罚款的措施;公司当时的策略投资部门负责人杨剑波被暂停职务并协助监管调查,不久后公司时任董事、总裁徐浩明也辞任。

除了对公司做出相应处罚,证监会还对一系列个人开出了罚单——公司原总裁徐浩明、原助理总裁杨赤忠、财务总经理沈诗光、时任光大证券策略投资部总经理杨剑波均被处以罚款,或终身证券市场、期货市场禁入等。不过,或许因为“816乌龙指事件”的影响太过深远,以至于上述前所未有的监管处罚仍不能完全终结——直到两年后的2015年,“816乌龙指事件”的后续影响仍然存在。

据报道,2015年,上海市第二中级人民法院先后两批对投资者诉光大证券内幕交易民事索赔案件做出宣判,以光大证券败诉宣告诉讼结束,成为A股证券史上首例投资者获得胜诉的内幕交易索赔诉讼案。

“816乌龙指事件”注定成为中国证券史上载入史册的反面典型案例。不过,当时可能谁也没想到,对光大证券而言,2013年“乌龙指事件”只是向下转折的开始,公司声誉受损,监管评级下调,但后面的路更艰难,这一次是公司直接踩雷境外体育传媒公司MPS。

3年后的2016年,正值新任董事长薛峰任职期间,光大证券旗下的光大浸辉联合暴风集团,以52亿元收购了英国体育版权公司MPS65%的股权,本以为这是一块优质资产,却没曾想MPS竟然在2018年10月破产爆雷了,由此引发一系列不良的连锁反应,曾经的利益共同体投资人招商银行、华瑞银行纷纷反目向光大证券追偿损失。

我们可以简单回顾一下此次收购踩雷的历史进程:2016年,光大证券全资子公司光大资本和暴风集团联合出资2.6亿元,撬动了超50亿元资金完成了对境外体育传媒公司MP&Silva Holding S.A.(即“MPS”)的多数股权收购。

在这个看似普通的收购案里,却暗藏着结构化的加杠杆模式:光大资本扮演了“劣后级合伙人”的角色。所谓“劣后级合伙人”是一个“安全垫”的角色,虽然预期收益会比较高,但也承担着更高的风险,也就是在出现风险时应优先偿付资金。

这种结构设计凸显彼时的光大证券对该并购项目的信心,但虚无的信心永远敌不过残酷的现实,谁都不敢想象的风险事件终究还是再一次上演——在MPS核心管理层套现出逃后,公司的价值随着经营陷入困境几乎清零。光大资本及光大证券由于“劣后级合伙人”的设计反而被自己的聪明所误,最终沦为此次收购失败“兜底”的买单人,承担了数十亿元的资金损失。

当然,这一收购爆雷事件也在光大证券内部引发与“乌龙事件”一样的高层人事动荡:2019年4月,薛峰卸任光大证券董事长一职,彼时薛峰辞任一度被外界解读为因MPS事件而引咎辞职;2022年,上海证监局对光大证券出具警示函、上交所对光大证券及薛峰予以通报批评。除此之外,此次收购项目的失败还牵扯出一系列腐败案:2019年4月,负责MPS项目的原光大资本投资总监、国际并购业务负责人项通因涉嫌收受贿赂被检方批捕,暴风集团CEO冯鑫也因涉嫌犯罪在2019年7月被公安机关采取强制措施,薛峰也同样因涉嫌收受贿赂被移交检察机关提起公诉。

不过,MPS收购案的后续影响到此远未结束,它的余震一直存在,延续至今——2020年8月,光大证券公告接到上海金融法院的判决,其全资子公司光大资本向招商银行、华瑞银行支付共超34亿元的费用;2023年5月30日,光大证券仍在公告MPS事件的新进展,公司子公司提起的案外人执行异议上诉被驳回。

10年未走出高管更迭的历史轮回

实际上,自2013年“乌龙事件”后,叠加MPS收购爆雷,光大证券元气大伤,主要表现在无论是总公司层面还是子公司层面,公司高管人事变动密集频繁,而且,10年来每次公司高管变动都毫无例外与某些被监管查证认定的某些不良事件相关,“不良事件-高管变动”似乎成为10年来光大证券无法逃过的轮回。

历史事件总有迹可循,何况是那些著名的典型事件——在2013年“816乌龙指事件”中,当内部测算可能面临高达72亿元损失的光大证券曾经开启史诗级自救:首先,时任董事会秘书梅键向媒体否认传闻,误导信息被各大门户网站转载;其次,时任总裁徐浩明,助理总裁杨赤忠,计划财务部总经理沈诗光,策略投资部总经理杨剑波紧急指示:卖空股票、做空股指期货。在完成一系列自救的神操作后,截至8月16日收盘,光大证券的资金缺口迅速收窄至8亿元。

不过,公司资金缺口或可以短暂收窄,但“816乌龙指事件”造成的负面影响却欲盖弥彰:事发一周后,光大证券于2013年8月23日宣布总裁徐浩明离任,由董事长袁长清代行总裁职务;半个月后的8月31日,“涉事”助理总裁杨赤忠,董秘梅键双双离任。同一天,因这起“816乌龙指”事件,证监会对光大证券下发行政处罚事先告知书。

最终于8年后的2021年11月1日,证监会正式做出处罚,认定光大证券“自救”构成内幕交易,“没一罚五”合计罚没逾5亿元;暂停自营业务资格,暂停审批新业务。时任总裁徐浩明作为直接责任人,连同杨赤忠、沈诗光、杨剑波,均被顶格处以60万元罚款,终身禁入证券市场;时任董秘梅键责令改正,并处罚金20万元(2017年1月12日,梅键回归光大证券,出任副总裁)。

在徐浩明引咎辞职之后,时任副总裁薛峰“临危受命”主持工作;在“816乌龙指事件”发生5个月后的2014年1月22日,薛峰正式担任光大证券总裁;光大证券在当年9月15日换届,郭新双当选董事长,薛峰当选副董事长;2016年11月2日,郭新双辞任董事长,薛峰兼任董事长、总裁;2017年12月5日,出身证监系统的周健男担任光大证券执行总裁。

在MPS收购事件正式爆雷后,2019年年初,时任董事长薛峰因被监管处罚甚至未能出席2018年年报审议工作,由闫峻代为履职;2019年4月28日,薛峰辞任,由闫峻代行职务;同年7月3日,闫峻正式担任光大证券董事长。

除了董事长职位发生更替外,2019年可谓光大证券高管密集变动期:8月1日,首席风险官王勇辞任;10月7日,执行总裁周健男辞任;10月18日,合规总监陈岚辞任;12月27日,业务总监潘剑云辞任。在高管层严重空缺之际,董秘朱勤一度“身兼五职”,罕见之举前所未有,令人瞠目。

2020年至今,光大证券高管更替并未放慢脚步,反而进入新一轮密集变动期。2020年3月13日,刘秋明出任光大证券执行董事、总裁,至今已有三年零四个月;2022年4月19日,光大证券再次发生“人事巨震”:因涉“八项规定”,党委书记、董事长闫峻被撤销党内职务,降职处分;监事长刘济平被留党察看,降职处分;执行董事、总裁刘秋明被诫勉谈话;纪委书记范洪波受到警告处分;副总裁王忠和梅键均被批评教育。

在“人事巨震”发生近两个月后,2022年6月14日,原光大银行党委委员、副行长赵陵出任光大证券董事长;同样出身光大集团的梁毅出任监事长。

进入2023年,光大证券“人事巨震”的余波似乎仍在延续,仅仅半年时间又有多位高管变动。1月6日,汪沛回归总部,出任业务总监,位列高管序列;6月30日,非执行董事,担任战略与可持续发展委员会、风险管理委员会、审计与关联交易控制委员会委员的付建平升任副总裁。

从2013年至今,由于各种突发事件造成的高管变动速度之快、范围之广,为业界罕见,正如2021年年底入驻光大集团的中央第五巡视组巡视反馈意见所示:“光大集团部分直管企业违反中央八项规定精神问题屡禁不止,形式主义、官僚主义问题比较突出,防范化解重大风险隐患存在差距,内部治理体系有短板等问题。”