房贷资产质量最坏时期或已过

作者: 方斐2022年1月6日,银保监会在新闻发布会上披露,截至2021年11月末,房地产贷款同比增长8.4%,较10月份提升0.2个百分点。结合前期人民银行披露每月住房按揭贷款增量、货币政策执行报告等数据估算,2021年10月和11月,房地产开发贷新增规模分别为-400亿元、-1100亿元左右,自4月份以来延续负增长态势,截至11月末,开发贷增速已降至0附近,按揭贷款增速为11.5%。2021年11月,涉房类贷款增速回升主要由按揭贷款贡献,开发贷增长依然疲软。

不过,近期监管层对房地产融资态度“日趋友好”,鼓励开发贷款投放,2021年11月份,市场传闻监管要求开发贷“浮出水面”,尽管各方对“浮出水面”的理解不尽相同,但一般认为应为余额增量≥0,但目前来看这一目标尚未实现。

目前,开发贷面临“冷热不均和需求不足”的双重挤压:一方面,优质房企资金可得性高、融资成本低,但银行体系风险偏好下降,经营行为体现出明显的亲周期性,弱资质房企资金可得性明显下降,近期开发贷负增长的态势从中小银行扩展到大型银行;另一方面,随着开工率的下降,房地产开发项目较少,导致整体资金需求也相对较弱。

2021年12月中旬,央行、银保监会发文鼓励银行投放并购贷款,发放并购贷不纳入涉房类贷款管理,并购贷使用、承债式收购不纳入“三道红线”管理,交易商协会鼓励发行并购类债券。目前部分地方政府积极协调推动辖区内企业“肥瘦搭配”项目端并购,但并购仍是偶发性事件,更具象征性意义。

目前,房企端融资恢复的不确定性明显高于按揭贷款,短期内“浮出水面”的难度依然较大。下一阶段稳定房地产销售是当务之急,中期看仍需在“一揽子”政策安排下重塑房企现金流,防范风险传染,实现“保交楼”政策的顺利实施。

房贷增速持续放缓

商业银行在房地产领域的风险敞口主要包括房地产开发贷款、个人住房按揭贷款。2020年下半年以来,在房企“三道红线”融资新规、银行“房地产贷款集中度管理”等行业严监管政策下,房地产行业信贷投放整体放缓,房地产开发贷款和个人住房贷款增速快速下滑。特别是房地产开发贷款余额已连续两个季度下滑(2021年二、三季度累计下滑2600亿元)。截至2021年9月末,金融机构房地产开发贷款和个人住房贷款余额分别为 12.2万亿元、37.4万亿元,较年初仅增长2.1%、8.5%,占贷款总额的比重分别为6.4%、19.7%。由此可见,在监管政策不断升级的背景下,涉房信贷增速持续放缓,涉房信贷增速下行,占总贷款比重趋于平稳。

近年来,银行房地产信贷投放结构也在发生变化:对公房地产贷款占比较为稳定,个人按揭贷款占比提升、趋于平稳根据银保监会的数据,商业银行信贷主要分布在以下领域:个人按揭贷款,占比22.3%、基建贷款,占比22.8%、制造业贷款,占比12%、批发零售贷款,占比10.5%、房地产贷款,占比7.1%。具体情况如下:

一是对公房地产贷款,占比稳定在10%以下,集中度趋于降低。各家银行本身就有设置贷款行业集中度管理;从2019年开始,部分资产规模较大的银行对房地产贷款还设置了总授信额度,控制行业集中度风险。在近年调控政策不断趋严的背景下,银行对公房地产贷款集中度已经趋于降低。

图1:个人信房贷款增速快速下滑,9月末同比增11.3%

图2:2021 年二、三季度房地产开发贷款累计下滑2600 亿元

二是个人按揭贷款,2013-2017年占比逐步提升,目前稳定在22%左右。个人按揭贷款占比提升一方面是受居民购房需求驱动;另一方面,个人按揭贷款具备低风险、高收益、低资本消耗的特征,银行投放意愿较强。近几年,房地产调控政策坚持“房住不炒”的原则,不将房地产作为短期刺激经济的手段,地产金融政策随之收紧,个人按揭贷款占比趋于平稳 。

三是其他贷款,制造业、批发零售行业占比持续下降(2012-2019年占比下降 17个百分点),主要是由于2013年以来经济下行压力加大,传统制造业、批发零售行业资产质量恶化,银行主动缩小了这两个行业的风险敞口。基建类贷款占比基本保持平稳(占比在 22%左右)。信用卡、消费贷等非房零售贷款占比亦逐年提升(2012-2019年占比提高6.9个百分点),反映银行加快零售转型。

个人按揭贷款不良率稳定在极低水平,对公房地产贷款不良率有所上升、但仍较低。从不良贷款率来看,制造业、批发零售行业不良率最高,2019年年末不良率为4.7%;个人按揭贷款不良率最低,2019年年末不良率仅为0.3%;对公房地产贷款不良率较低但近几年有所抬升,由2013年的0.48%上升至2019年1.3%。

从上市银行的情况看,2021年上半年,对公房地产贷款资产质量有所波动,个人按揭贷款资产质量保持平稳。2021年上半年,部分上市银行的对公房地产贷款不良率有所上升,显示在“三道红线”融资新规、“房地产贷款集中度管理”的背景下,部分高杠杆房企信用风险正逐步释放。上升幅度超过0.5个百分点的包括全国性的工商银行、浦发银行、招商银行、浙商银行;区域性的渝农商行、重庆银行、厦门银行、郑州银行。个人按揭贷款方面,大部分上市银行按揭贷款不良率降低或持平,资产质量保持优异。

梳理房地产调控政策思路及演变路径,有助于我们跟踪房地产金融政策、以及银行涉房信贷的变化趋势。东兴证券分析认为,中国房地产政策调控可大致分为两个阶段。以2016年7月政治局会议为分水岭,此前调控政策受经济增长驱动表现为松紧交替,调控节奏偏短期,调控手段主要为需求侧,呈现出大起大落的特点。而2016年年中以来,政策层面开始统筹稳增长和防风险,政策定调“房住不炒”、“因城施策”、“长效机制”,不将房地产作为短期刺激经济的手段,2016年以来地产调控政策延续性较强的特征凸显。

第一个阶段是2016年7月前,主要表现为经济增长驱动下的调控政策。住房市场化改革以来,中国房地产政策受经济运行情况的驱动,表现出多轮松紧交替的特征。当经济下行压力较大、宏观政策以“稳增长”为主要目标时,往往通过放松房地产政策来刺激经济增长;当经济出现过热,房价持续过快上涨时,房地产政策则相应收紧。具体表现如下:

1998-2003年(宽松),为提振经济启动了住房市场化改革,支持居民贷款购房,并减免房产交易税金,刺激住房需求快速释放。同时,货币宽松为房地产开发提供流动性支持,房地产开发投资高速增长。期间,流动性过剩导致投资性购房需求激增,房价快速上涨。

2004-2008年(收紧),货币政策逐步收紧,需求调控加码,加强个人住房贷款管理,土地供给端、房企融资端均呈收紧趋势,房价涨幅趋缓。

2008-2009年(宽松),金融危机后,政府推出一系列经济刺激计划,货币政策宽松,连续降准降息。房地产调控政策亦转向宽松,通过下调房贷利率、首付比例刺激居民购房需求,同时满足房企合理融资需求。在货币政策、调控政策双宽松的环境下,地产销售、房价快速反弹。

2009年年末至2011年年末(收紧),此前的刺激政策使得经济过热、通胀抬头、房价疯涨,2009年年末房地产调控政策再次收紧。货币政策收紧,同时推出系列限贷、限购、限价政策抑制投机投资性购房,加强房企融资监管,房地产销售端及房价上涨速度得到控制。

2011年年末-2012年(宽松),受欧债危机波及,宏观调控向“稳增长”倾斜,货币政策有所放松。住房信贷政策呈现差异化特征,中央政策不放松、地方政策微调释放刚需。过剩流动性推动房地产市场回暖。

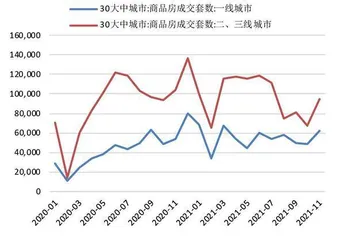

图3:下半年销售端疲弱,11月开始有所改善

图4:10月以来居民中长期贷款投放逐步回暖

2013年(收紧),由于房价较快反弹、且经济增速符合预期,房地产调控再度收紧。货币政策中性,主要以“限购、 限贷、限价”抑制需求为主,但由于各地的政策实施力度弱化、执行效果不佳,房地产市场销售、投资、房价继续回暖。

2013年年末-2016年上半年(宽松),在经济步入新常态、经济增速快速下台阶、稳增长压力加大的背景下,新一届政府明确房地产“市场化调控”思路。货币政策宽松,各地逐渐放松限购限贷,同时推行棚改货币化安置。购房需求迅速释放,销售端复苏、房价轮动上涨、开发投资增速逐渐回暖。

第二阶段为2016年7月以来,本轮房地产调控政策。政策定调“房住不炒”、“因城施策”、“长效机制”。2016年7月,中央政治局会议首提“抑制资产泡沫”、“防范和化解金融风险隐患”,政策层面开始统筹稳增长和防风险。2016年12月,中央经济工作会议首次提出“房子是用来住的,不是用来炒的”,加快研究建立符合国情、适应市场规律的基础性制度和长效机制,既抑制房地产泡沫,又防止出现大起大落,促进房地产市场平稳健康发展。房地产政策定调为“房住不炒,因城施策,长效机制”,不将房地产作为短期刺激经济的手段。

从调控手段来看,由短期需求端调控为主向供给端、融资端倾斜。供给端改革土地制度和发展住房租赁市场,融资端推动房企控负债、降杠杆。同时,货币政策稳健、严控资金流入房地产。货币政策稳健主要体现为保持流动性合理充裕,严控资金违规流入地产。货币政策释放流动性更强调“精准直达实体”,通过多种政策工具引导银行支持实体经济、普惠小微等领域,严控资金违规流入房地产。

从需求端来看,房地产调控“因城施策”,个人住房贷款收紧、严控非房贷违规流入。各地“限购、限贷、限价、限售”政策总体不放松,并根据实际情况因城施策,同时可以在人才引进、放宽落户等方面进行放松。信贷政策方面,“房地产贷款集中度管理制度”直接限制银行的个人住房贷款占比上限,部分银行面临调整压力、按揭贷款额度紧张。此外,监管要求银行加强信贷审核、资金追踪等,严防经营贷、消费贷流入房地产市场。

从供给端来看,土地调控政策持续发力,增加租赁住房有效供应。土地调控政策持续发力,通过限制拿地资金来源、保证金及付款期限、预售管理、将库存与供地挂钩、供地“两集中”等政策提高房企拿地门槛,抑制土地市场热度,稳定市场预期。同时,增加租赁住房有效供应,并配套融资政策,支持住房租赁市场加速发展。

从融资端来看,房地产金融监管持续强化,“三道红线”、“房贷集中度管理”严控房企融资端。房企各类融资渠道逐渐收紧,包括资管计划、信托融资、债券发行等,房地产金融审慎管理制度要求稳住存量、严控增量,防止资金违规流入房地产市场。2020年8月,房企“三道红线”政策试点,对重点房企资金和融资端进行管理,约束房企高杠杆拿地和高负债扩张行为。2020年12月,房地产贷款集中度管理制度出台,直接限制银行的房地产贷款占比上限。