资产端主导保险股估值修复

作者: 方斐2021年12月以来,保险板块涨幅超过13%,而上证、深证跌幅分别超过3%、10%,创业板指跌幅超过20%;2022年以来,国寿、平安、太保及新华分别上涨5%、10%、6%、3%,当前保险板块及个股上涨主要为投资端的驱动,在极低估值下的资产端修复。

房地产维稳信号频繁释放,引导以市场化方式化解债务风险:四季度以来,中央及各地对房地产的维稳信号频繁释放,同时年初人民银行及银保监会联合印发的《关于做好重点房地产企业风险处置项目并购金融服务的通知》也积极引导以市场化方式化解房企债务风险;1月社融超预期,后期地产调控有望实质性松动。以平安对房地产的减值计提情况 看,2021年上半年,公司对华夏幸福及相关资产减值合计359亿元,2021年三季度,公司已基本没有明显新增减值损失,对2021年全年的减值增提或转回情况将依据实际经营情况再行调整。

春节以来长端利率上行,提振投资端:10月以来长端利率持续下行,对保险股投资端同样有所压制。2021年年底以来美债利率显著上行,1月社融超预期,宽信用背景下长端利率有所上行,当前10年期国债到期收益率已上行至2.79%,中短期仍有进一步上行的预 期。

从基金持仓角度看,机构加仓将会推动股价抬升。目前,保险股已处于十年的低配阶段:截至2021年年底,公募基金(主动型+混合型)前十大重仓股中保险板块的配置比例仅为0.17%,达到近十年以来的新低,包括2016年的极端低利率环境、2020年疫情的影响等极端环境下保险股配置比例均显著高于当前水平,主动型基金基本已经没有保险股持仓。从个股角度看,2021年四季度,平安、太保配置比例分别为0.13%、0.04%,其余A 股保险个股配置比例均为零。

从历史来看,保险板块是机构偏好的重仓板块,机构加仓将会推动股价抬升:历史数据显示,在包括2017-2019 年、2014年、2012年以及2009年保险板块的配置比例均达到 7%以上,以平安为典型的个股同样也一度保持在公募前十大重仓股行列,当市场无论出于避险需求、绝对收益或相对收益考虑对保险股进行加配,持仓比例的上升以及对股价的抬升将会非常显著,使得保险股表现出较高的股价弹性。

行业最坏阶段已经过去

负债端改善仍有待时日,但当前行业最差的阶段已经过去,无论代理人数量或NBV的表现不会延续更差的表现。

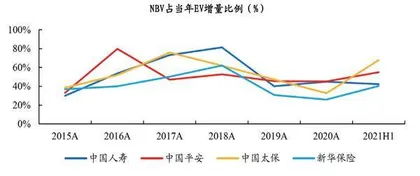

图1:多数险企新业务价值贡献EV 增量占比呈下降趋势

从NBV角度看,2020-2021年,由于包括新冠疫情影响、中小公司竞争加剧、重疾产品周期向下、惠民保等产品的替代效应等多重因素影响,上市险企出现了NBV及代理人数量持续脱落的情况。2020年,4家A股上市险企平均NBV增速为-17%,预计2021年全年国寿、平安、太保、新华NBV增速分别为-20%、-19%、-27%、-30%。2022年“开门红”压力仍显著,但全年将呈现前低后高的态势。

从代理人数量角度看,从2018年开始,上市险企代理人数量陆续见顶下行,2020年全年除新华以外,其余上市险企代理人数量呈现不同程度负增长,这一趋势在2021年更为显著,前三季度,国寿、平安代理人分别较当年初下降28.9%、31%,当前国寿、平安及太保代理人数量基本回落至2014-2015年的水平,较高点回落近半。

对于后期展望,预计2022年NBV大概率仍为负增长,但负增长幅度较2021年显著放缓,2023年有望重新恢复正增长。代理人数量同样仍有压实的空间,但压降幅度较2021 年同样将明显趋缓。

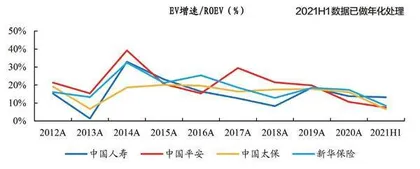

图2:ROEV 近年呈现下降趋势

当前保险股估值处于历史底部,是长期价值配置的极好时点。2021年以来,保险股估值持续下行,当前如切换至2022年的EV,国寿、平安、太保及新华的PEV分别为0.67 倍、0.64倍、0.5倍、0.43倍,基本均处于历史底部水平,安全边际极高。如后期逐步看到负债的改善结果,保险股仍有非常好的投资机会,当前是长期价值配置的极好时点。

产险板块在经历了2020-2021年的信保业务爆雷、车险综改加剧竞争以及农险巨灾等多因素压制之后,2022年将迎来极高确定性的拐点向上,财险龙头ROE预计将逐步上 行,竞争优势凸显。相比于寿险,产险板块拐点向上具备更高的确定性。

车险保费恢复增长,综合成本率压力下降。2020年9月,车险综合费改正式落地,此后一年内车险行业表现出两大明显特征:

首先,车险保费进入持续负增长区间。由于汽车保有量数量稳定增长、车均保费稳定以及交强险强制性的要求,长期以来车险保费稳定增长。但综改之下车均保费大幅下降致使保费进入负增长区间。2021年前9月车险行业保费收入5622亿元,同比下降9.4%。

其次,车险综合成本率显著承压且结构调整。2017-2020年,车险行业年度综合成本率均维持在99%左右,且赔付率通常占比六成、费用率占比四成。而2021年三季度,车险 综合成本率破百达到101%,且费用率大幅压缩至27.8%、赔付率大幅提升至73.2%。

展望2022年,车险保费恢复正增长、综合成本率压力下降。2021年10月起,由于车 险综改已满一年,低基数下保费开始出现稳定的增长,10-12月单月车险保费同比增速分别为2.4%、6.6%、7.4%,预计2022年全年车险保费增速将在6%-8%之间且具备较高的确定性。综合成本率方面,虽然行业2021年综合成本率显著承压,但头部公司整体经营稳定且行业优势凸显,整体盈利情况好于预期,在2022年保费增长的背景下,综合成本率压力缓解,盈利状况将有所趋好。

农险及信保业务向好,非车竞争压力缓解,非车业务方面,2022年整体将继续改善,主要基于以下考虑:

第一,车险业务的竞争外溢影响将明显缓解。2021年,由于车险综改致使保费下降、综合成本率显著承压,车险业务竞争明显加剧,同时竞争外溢致使非车竞争同样加强,部分中小公司在非车领域加强竞争。而2022年随着车险竞争缓解,非车险的竞争压力同样将减弱。

第二,巨灾风险影响预计减弱。2021年受到包括暴雨、猪瘟等巨灾影响,非车险中农险、财险等赔付显著提升,巨灾风险具备不确定性,但预计2022年继续恶化的风险极 低。信保业务敞口收缩、综合成本改善追偿持续,信保业务同样也是疫情以来市场极为担心的业务条线,各主要公司也加大业务的整顿清理,缩减风险敞口。人保2021年三季度实现信保业务保费收入18.32亿元,同比下降64.8%,且融资性信保业务敞口大幅下降,而非融资性业务仍保持较好的盈利水平。截至2021年上半年,公司整体信保业务综合成本率降至89.6%,追偿工作有序开展。

总体来看,当前财险板块估值具备吸引力,港股中国财险目前尚不足0.8倍 PB,而 2016-2020年即便在车险费改持续推进的周期,公司仍保持1-1.5倍的PB区间。随着行业盈利的持续改善,ROE有望持续向上,头部产险公司经营稳健、竞争优势仍明显。

投资端主导估值修复

2021 年全年寿险保费呈现前高后低,保险股估值降至历史低位。2021年保险行业累计实现原保费收入4.5万亿元,同比下降0.79%,其中,人身险全年保费3.3万亿元,同比下降0.3%,首次出现负增长,且呈现前高后低趋势(1月同比增长13.83%)。1月受开门红和重疾炒停利好,寿险新单保费大幅上涨,国寿、平安、太保、新华原保险保费增速分别为13.13%、-5.2%、8.79%、12.78%,其中,平安个人业务新单保费同比增长31.04%,显著高于2020年同期的-14.9%。3月以来,受供需错配、前期重疾炒停透支、代理人持续脱落影响,新单保费同比大幅下滑,3月单月平安个险新单保费同比下降17.1%,继1月、2月高增长后转负(1月、2月同比增速分别为31%、23.7%)。

尽管2021年12月因险企加大收官力度,保费边际上涨(12月单月人身险增速由负转正,同比增长3.5%,前值为-2%),但仍未有明显拐点。全年保险板块PEV估值持续下跌,从年初的0.91倍降至年末的0.56倍。

进入2022年,疫情修复和稳增长政策强预期催化开年行情。开年以来,保险II涨幅为4.8%(截至2022年2月14日),远超上证指数(-5.8%)、深证指数(-11.7%)、创业板指(-17.8%)、沪深300(-7.9%)涨幅,其中,国寿、平安、太保、新华分别上涨 2.36%、6.92%、2.95%、2.34%。

疫情好转带来代理人活动率提升或驱动负债端边际改善。随着新冠特效药研发推进、Omicron冲击有限被验证,“疫情复苏”板块迎来估值修复,保险板块随之上涨。逻辑是疫情好转,代理人触达客户机会增多,活动率提升有望促进保费增长。2021年以来,受疫情冲击以及供需错配影响,代理人活动率普遍下降。太保、平安、新华举绩率分别为 50.1%、43.9%和19.1%,同比分别下降12.4个百分点、9.1个百分点、7.3个百分点。根据首年保费=销售人力×举绩率×人均产能,在人均产能和销售人力一定的情况下,举绩人力和首年保费呈现正相关。随着各公司对代理人“清虚提质”,叠加各公司修改基本法,疫情好转有望提升代理人活动量,短期内将推动保费增长。但考虑到2021年同期高基数、重疾炒停、开门红重视度下降影响,2022年1-2月新单和新业务价值同比增速仍将承受较大压力。同时考虑到代理人数量仍未触底同时产能提升有限,2022年负债端改善动力仍然不 足。

稳增长驱动下利率上行,幅度存疑。1月社融数据超预期,政策稳增长号角吹响。长端利率受较强政策预期 影响企稳上行,当前10年期国债收益率已上行至2.8%。但社融结构欠佳,代表实体经济融资需求的企业中长期贷款和居民贷款羸弱,显示经济复苏仍需时日。央行四季度货币政策执行报告中也对外部环境和基本面定调偏悲观,我们预期稳增长主线将贯穿一季度,直至顺周期融资开始改善,在这期间货币政策仍将保持积极宽松,利率大概率维持企稳震荡向上。

图3:NBV占EV年度增量比例近年逐步下降

市场风格切换导致前期跌幅较大的个股估值修复。从四季度基金持仓来看,机构持仓均处于底部且低配。公募保险II板块配置比例为0.4%,环比基本持平,较2019年二季度高点的4.47%明显下降,创三年来新低,甚至低于2020年疫情冲击的特殊环境。以申万保险总市值/A股总市值作为标配,四季度公募基金对保险板块仍低配1.56个百分点。保险 II全部基金持仓市值占比前五只股从高到低依次为平安(0.291%)>太保(0.053%)>国寿(0.011%)> 新华(0.007%)>人保(0.003%),环比持平,变动幅度分别为0.013%、-0.012%、0.002%、0.000%、0.001%。在稳增长行情驱动下,资金从成长板块流入稳增长低估值板块,考虑到保险板块估值处于历史低位且基金配置近乎为零,尽管基本面没有过于明显改善,但处于避险需求,部分积极信号均有望驱使资金进入前期超跌的保险板块,助力保险股回升。

未来保险股估值修复仍看资产端表现,受利率上行、地产融资政策放宽以及权益市场低估值高股息导向利好。