政策驱动能否激活信贷需求

作者: 方斐4月11日,央行公布了3月份的金融统计数据:M2同比增长9.7%,增速较2月末提升0.5个百分点;M1同比增长4.7%,增速较2月末持平;新增人民币贷款3.13万亿元,同比多增3951亿元,同比增速11.4%;新增社会融资4.65万亿元,同比多增1.28万亿元,同比增速10.6%,较2月末提升0.4个百分点。

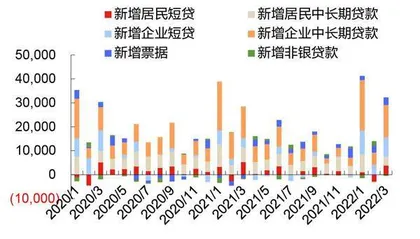

3月新增人民币贷款3.13万亿元,信贷总量超预期,但结构层面仍难言改善。从信贷结构来看,居民短期贷款同比少增1394亿元,东方证券认为主要归因于受到疫情的冲击,居民出行消费行为受到抑制;居民中长期贷款同比少增2504亿元,反映地产销售依然疲弱,与3月30大中城市商品房成交面积同比下降47%的数据相符合。3月企业贷款新增2.48万亿元,同比多增8800亿元,但期限结构仍以短贷和票融为主冲量。企业短贷和票据同比分别多增4341亿元和4712亿元(2月同比分别多增 1614亿元和4907亿元),企业中长期贷款同比多增148亿元(2月同比少增5948亿元), 显示信贷需求有所修复。

综合来看, 虽然信贷总量超过市场预期,但结构层面仍有待改善。展望未来,考虑到政策层年初以来多次强调“扩大新增贷款规模”, 并明确政策要靠前发力、适时加力,在稳信用的要求下,后续信贷的投放仍有一定的支撑,预计基建、普惠、新兴制造业和地产仍是政策发力的重点。

信贷和政府债券是3月社融的主要支撑项,社融存量增速环比提升。3月社融规模4.65 万亿元,社融存量增速环比上升0.4个百分点至10.6%。从结构来看,社融口径人民币贷款 3.23万亿元,同比多增4817亿元;政府债券净融资新增7052亿元,同比多增3921亿元, 预计主要是归因于地方债发行进度快于2021年同期所致;3月表外融资133亿元,同比多增4262亿元,表明随着资管新规过渡期到期,表外融资对社融的负面影响减缓。在直接融资方面,企业债券融资3894亿元,同比多增87亿元,股票融资958亿元,同比多增175 亿元,均小幅高于2021年同期。

3月信贷数据总量好于预期,稳信贷政策效果初步显现。目前疫情的扰动和经济的下行压力仍然存在,稳增长的压力下预计政策仍将持续发力托底经济,银行经营仍有足够支撑。 近期银行股走势强劲,但整体估值水平仍处于历史低位,截至4月11日,银行板块静态PB 估值仅为0.64倍。展望二季度,我们仍然看好市场过度悲观预期“纠偏”带来的板块估值修复机会。

政策驱动特征明显

3月份新增人民币贷款3.13万亿元,同比多增3951亿元,一季度合计新增8.34万亿元,同比多增6636亿元。根据Wind一致性预期,3月份新增人民币贷款均值约为2.6万亿元。实际数据显著高于市场预期,造成这种预测偏差主要有两个原因:第一,考虑到3月份疫情影响较大,映射各项宏观经济的高频指标表现不佳,市场基于线性外推思维认为3月份信贷投放景气度较低。第二,3月份前期信贷投放偏弱,信贷投放尚未开启“冲量”,导致预测信息“失真”。

2022年以来对于信贷投放的预测,不能回避狭义信贷规模“窗口指导”,这是央行调控的“直接货币政策工具”。在年初时点,各家银行会向央行报送全年信贷投放计划,央行则按季下达狭义信贷指标,并根据信贷投放情况适时进行窗口指导。特别是在“稳增长”诉求加大的背景下,银行信贷投放需要发挥“逆周期”调节职能时,政策驱动力就会进一步放大。出现信贷投放与经济景气度的背离,在一季度体现较为明显。基于此,3月份季末高景气度信用投放具有较强的“政策驱动”特征,未来关注是否存在“寅吃卯粮”。

图1:人民币贷款增速与上月末持平

图2:新增贷款结构边际有所改

根据光大证券的观察,年初以来经济下行压力不减,实体经济融资需求不足问题较为突出。疫情反复冲击下,部分居民、企业出现资产负债表“衰退”迹象。在2021年基数较高的背景下,2022年一季度信贷、社融同比分别多增6636亿元、1.8万亿元,呈现出了典型的逆周期调节特征。信贷活动和经济景气的背离很大程度上是政策驱动的效果,目的在于引导银行加大信贷投放,避免进入“经济下行—微观主体风险偏好审慎—需求减弱—信用收缩—经济下行压力进一步加大”的负向循环。

归纳起来,3月份信贷投放呈现两个特点,能够较好印证需求不足+政策驱动带来的影响:一是节奏“前低后高”。一季度每月信贷投放节奏均有“前低后高”的特点,即便是在1月份“开门红”时点,元旦过后的几个工作日信贷投放依然不佳。3月上旬,受2月末票据和非银贷款冲量回落和新发放贷款规模不足影响,部分银行新增人民币贷款出现深度负增长。但在狭义信贷规模的指导下,信贷投放从中旬开始发力,月末“冲量”较为显著。再考虑到一季度核心存款竞争格局较为激烈,同业存单利率大幅上行,在一季度末时点银行也存在通过信贷集中投放“冲存款”的诉求,最终表现为3月单月信贷投放总量上同比多增。

二是贷款利率下行明显。在有效需求不足的情况下,政策驱动银行加大信贷投放,会加剧信贷市场供需矛盾,进而造成贷款利率下行。年初以来,新发放对公贷款利率降幅超过了1Y-LPR报价下调幅度,预计达到10BP左右。根据融360数据,全国42城市3月份首套房主流贷款利率环比下降11BP,按揭贷款利率呈现连续下行态势;消费贷等零售非按揭贷款利率也出现一定程度的下行。信贷定价具有典型的买方市场特征,以LPR减点定价的信贷投放占比进一步提升。

2022年受经济“三重压力”、房地产销售低迷等因素的影响,政策驱动一季度信贷投放同比大幅多增,将可能对项目储备形成了较大的消耗。尽管2022年各项政策靠前发力,地方政府专项债年内剩余额度也已下达,但在疫情扰动下,资金使用效率和实物工作量形成率并不高。后续需关注两个因素:一是基建实物工作量的形成情况,预计基建领域稳投资政策将继续“适时加力”;二是料国有大行后续项目储备尚可,但中小银行项目上需关注是否存在“寅吃卯粮”的现象,造成4月信贷投放回落。

3月信贷投放的机构分化现象依然存在,国有大行继续发挥“头雁效应”,股份制银行和中小银行边际改善,但较1-2月份有改善,预计政策性银行和国有大行将继续发挥“头雁效应”。3月份信贷投放依然延续了1-2月份的机构分化特点,即表现为政策性银行和国有大行信贷投放景气度相对更高。预计国有大行3月份新增人民币贷款同比多增幅度为30%-50%,部分银行可能更高,新增规模接近1月份体量。

股份制银行、中小银行信贷投放边际改善。受项目储备不足以及实体经济融资需求偏弱的影响,加之中小银行在服务大企业上能力不足、定价偏高,成本收益倒挂,导致信贷投放明显弱于国有大行,特别是在优质企业的贷款定价方面并不具备优势。1-2月股份制银行和中小银行信贷投放普遍较弱,单月新增人民币贷款均出现同比少增。3月股份制银行和中小行信贷节奏“前低后高”态势较国有大行更加明显,月末冲量力度较大,部分股份制银行3月新增人民币贷款同比明显多增,一改1-2月同比少增的情况。

城商行、农商行信贷投放依然面临冷热不均的态势,江浙地区优质城商行、农商行信贷投放景气度较高,但在疫情的影响下也出现了一定程度的投放压力。非江浙地区城商行、农商行依然同比少增,但幅度较1-2月份有所改善。

尽管3月份新增信贷超过3万亿元,但信贷投放结构表现不佳,主要表现为对公短贷和票据融资冲量明显。

一是对公短贷冲量较为明显。3月对公短贷新增8089亿元,同比多增4341亿元,一季度合计新增2.23万亿元,同比多增1.03万亿元,占全部新增人民币贷款比重为26.74%,较2021年一季度提升约11个百分点。这反映出银行实体经济特别是中小企业融资需求较为疲软,信贷投放“资产荒”压力较大,月末时点通过对公短贷冲量力度较大,既可以满足央行狭义信贷管控要求,也有助于派生存款,改善“331”时点存贷比压力。

二是票据融资依然偏高。3月份票据融资新增3187亿元,同比多增4712亿元,一季度合计新增8027亿元,同比多增1.28万亿元。3月贴现承兑比为72%,较2月回落约6个百分点,供需矛盾有所缓解。事实上,3月票据利率并未出现如2月的大幅走低甚至“零利率”行情,而是从月中开始稳步走高,仅仅只在月末有所下行,但3个月和1年期转贴利率在月末出现小幅倒挂。这反映出一方面,央行的狭义信贷管控要求总量、结构双优,避免通过票据融资冲量信贷,对公短贷与票据融资之间存在一定“跷跷板”效应,相较票据贴现交易,法人透支的“随借随还”临时冲量对银行而言成本更低。

另一方面,3月末银行信贷冲量存在一定“冷热不均”情况。部分银行信贷“冲量”力度较大,超出了狭义信贷指标要求,通过抛售票据腾挪信贷额度。而相较于1年起期转贴,1个月品种流动性更好,抛压相对更大。但也有部分银行信贷投放未达到狭义信贷要求的,在月末也通过票据融资占据了信贷额度。

三是对公中长期贷款具有较强的政策驱动效应。3月对公中长期贷款新增13448亿元,同比多增148亿元,一季度合计新增约3.95万亿元,同比少增5200亿元,其中主要是对公中长期经营性贷款少增,而固定资产投资贷款略好。反映出在当前形势下,企业资本类开支更多是银政合作项目,市场化需求偏弱;银行自身风险偏好也不高,信心不足,中长期经营性贷款被短期流贷所替代。

根据光大证券的推测,年初以来新增的对公中长期贷款政策性需求力量更大,可能导致资本投入产出比的下降,部分资金并未形成实物工作量,因此与产业数据匹配度不高。受房地产市场信用违约事件影响,地产企业拿地意愿显著下降,地方政府的土地收入承压,银行发放的对公中长期贷款中,部分资金投向城投平台或地方性国有房企,用于偿还企业债务,支付上下游供应链企业的货款和为地方政府提供资金支持。

四是按揭需求走弱态势进一步加深,定价仍有大幅下行空间。3月居民中长期贷款新增3735亿元,同比少增2504亿元。一季度合计新增1.07万亿元,同比少增9100亿元。这反映出受疫情影响,居民收入就业压力加大,居民端扩表意愿显著下降,住房销售和按揭需求恢复缓慢。目前,监管对房地产维稳政策转入需求侧,部分城市已推出政策包括但不限于放松“四限”、按揭利率、首套认定标准、首付比例等,未来在“因城施策”的框架下,需求侧会有持续的刺激性举措,用以稳定住房销售。在供求压力下,后续按揭贷款利率仍有大幅下行空间,通过价格下行能够部分刺激居民购房需求,进而起到稳定房地产市场销售的作用。预计若疫情不继续恶化,二季度按揭投放将较2-3月继续回暖,但疫情扰动可能导致复苏强度滞后。

五是预计开发贷延续正增长态势。2022年以来,房地产开发贷有所恢复,主要体现为三方面特点:其一,国有大行投放力度较大,预计增量占比近80%,而股份制银行和中小行投放较弱。其二,资金需求仍以具有地方政府背景的房企和平台为主,银行风险偏好较为审慎,对公房地产贷款实施了严格的名单管理制,民营房企资金可得性一般。其三,并购贷款和保障性租赁住房开发贷增长较快,而其他投放相对较弱。综合来看,预计一季度开发贷新增规模有望维持在3000亿元左右,尽管同比依然少增,但较2021年4-12月负增长态势有了一定好转。

宽信用格局延续

信贷和政府债高增以及表外融资大幅改善是3月社融反弹的核心驱动因素,具体来看,3月新增人民币贷款3.23万亿元,同比多增4817亿元,新增规模超过2018-2021年同期;新增政府债券7052亿元,同比多增3921亿元,延续较快增速;新增企业债融资3894亿元,同比多增87亿元;新增非金融企业境内股票融资958亿元,同比多增175亿元;新增表外融资2133亿元,同比多增4262亿元,再度转正,改善幅度较大。