6月信贷总量回升结构改善

作者: 杨千7月11日,央行发布6月社融金融数据。6月末,社融存量为334.27万亿元,同比增长10.8%,环比提升0.3个百分点;新增社融5.17万亿元,较上年同期多增1.5万亿元;M2同比增长11.4%,增速环比提升0.3个百分点;M1同比增长5.8%,增速环比提升1.2个百分点。

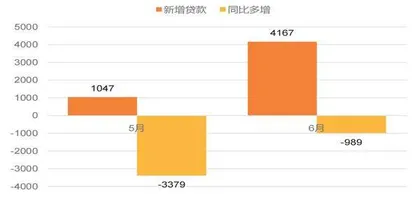

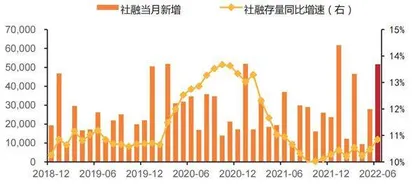

6月新增社融规模显著回升,信贷、政府债券为主要贡献。6月末,社融存量同比增长10.8%,增速环比继续提升。当月社融新增5.17万亿元,同比多增1.5万亿元,增长主要来自信贷、政府债券。当月贷款新增3.06万亿元,同比多增7409亿元。政府债券新增1.62万亿元,同比多增8676亿元(多增额进一步扩大),政府债保持较快发行节奏。企业债净融资2495亿元,同比少增1075亿元;股票融资588亿元,同比少增368亿元;表外融资减少144亿元(委托贷款减少381亿元,信托贷款减少828亿元,未贴现银票新增1065亿元),同比少减1596亿元。

信贷投放总量延续复苏,结构改善、中长期贷款占比回升。得益于宽信用政策发力, 疫情影响减弱,地产销售逐步回暖,基建项目加速落地,实体经济信贷需求逐渐恢复。6月末,人民币贷款余额同比增11.2%,增速环比提升0.2个百分点。6月新增人民币贷款2.81万亿元,同比多增6900亿元。

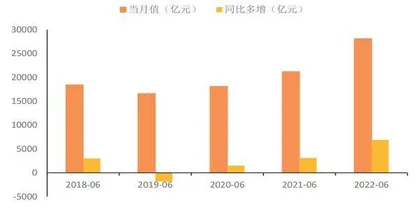

居民贷款总量与2021年同期基本持平,结构上中长期贷款占比提升。6月住户贷款增加8482亿元,同比少增203亿元。其中,短期贷款增加4282亿元,同比多增781.9亿元;中长期贷款增加4167亿元,同比少增989.3亿元,但降幅较5月继续收窄。6月新增住户中长期贷款占总贷款增量的15%,环比提高9个百分点,延续回暖趋势。

图1:社融当月新增(亿元)及存量同比增速

6月以来,随着疫情管控措施优化调整,复工复产有序推进,经济活动的制约项显著放松,居民线下消费和短贷需求逐步恢复。同时,6月地产销售回暖,带动居民中长期贷款少增幅度明显缩小。预计后续地产销售将逐步回暖,有望带动按揭需求继续恢复。

企业贷款总量同比多增,中长期贷款改善明显。6月企业贷款增加2.21万亿元,同比多增7525亿元。其中,短期贷款增加6906亿元,同比多增3815亿元;票据融资增加796亿元,同比少增1951亿元。中长期贷款增加1.45万亿元,同比多增6130亿元,单月改善非常明显;企业中长期贷款当月增量占总信贷增量的52%,环比提高23个百分点。反映实体企业信贷需求在逐步恢复。伴随6月基建项目加速落地,带动相关配套中长期贷款需求增长。

总体来看,随着经济温和复苏,实体融资意愿将得以改善;前期政府债融资落实到项目,将支撑后续配套贷款需求。预计后续信贷、社融增速或将延续回升趋势, 宽信用进程加快。下半年银行有望实现提量稳价、资产质量延续良好态势,全年盈利增速有望保持稳健。

考虑到区域信贷需求、客户基础、存量资产质量的较大差异,银行业面临短期业绩分化。预计优质区域的信贷需求将率先反弹,对应的区域银行信贷将维持较高景气度,以量补价更加通畅。

6月社融再超预期

6月单月社融新增5.17万亿元,同比多增1.47万亿元,高于市场预期。市场预期6月社融新增4.65万亿元,同比多增9438亿元。社融存量增速继续回升,6月末存量同比增速 10.85%,较上月上升0.37个百分点。

天风证券认为,6月社融同比多增再超市场预期,信贷继续回暖。6月信贷继续回温,叠加政府债券融资继续发力,共同拉动社融回升。从结构分析来看,6月社融同比多增较5月明显提升,主要系信贷需求攀升和政府债券发行提速。社融口径下新增贷款3.06万亿元,当月同比多增7409亿元,占社融同比多增量的50.46%。表外融资压降幅度继续放缓,当月同比多增量依旧为正,且高于5月同比多增量。此外,6月直接融资新增1.93万亿元,同比多增6876亿元,其中政府债券净融1.62万亿元,同比多增 8676 亿元,占社融同比多增量的59.09%。

新增社融超预期,存量社融两位数高增。6月单月新增社融5.17万亿元,同比多增1.47万亿元,新增规模超越4.2万亿元的预期值1。截至6月末,社融存量334.27万亿元,同比增长18.41%,继续保持两位数高增。

信贷和政府债高增是社融持续反弹的核心驱动因素。6月单月,新增人民币贷款3.06万亿元,同比多增7409亿元,实现较大反弹;新增政府债券1.62万亿元,连续两个月破万亿元,同比多增8676亿元,创2022年以来新高;新增企业债融资2495亿元,同比少增1432亿元;新增非金融企业境内股票融资588亿元,同比少增368亿元;表外融资减少144亿元,同比少减1597亿元,降幅有所收窄,委托贷款与银行信贷表现依旧偏弱。

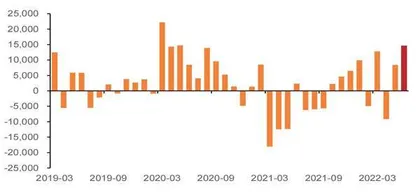

图2: 社融同比多增走势(亿元)

截至6月末,金融机构贷款余额为206.35万亿元,同比增长11.2%,优于上月;金融机构新增人民币贷款为2.81万亿元,同比多增6900亿元,中长期贷款增速转正,贷款结构实现优化。6月单月新增短期贷款1.12万亿元,同比多增4597亿元;新增票据融资796亿元,同比少增1951亿元;新增中长期贷款1.87万亿元,同比多增5141亿元。居民部门短贷和长期贷款均有修复,预计与消费改善和利率调整下按揭贷款投放增加有关。6月单月居民部门新增信贷8482亿元,同比少增203亿元;其中,新增短期贷款4282亿元,同比多增782亿元;新增中长期贷款4167亿元,同比少增989亿元,降幅大幅收窄。企业短贷持续多增,中长期贷款表现亮眼。6月单月企业部门新增人民币贷款2.21万亿元,同比多增7525亿元;其中,新增短期贷款6906亿元,同比多增3815亿元;新增中长期贷款1.45万亿元,同比多增6130亿元。

政策引导基建投资发力稳信用,需求端改善对信贷的提振作用亦在增强。5月23日,国常会要求2022年专项债8月底前基本使用到位,同时提出新开工一批水利特别是大型引水灌溉、交通、老旧小区改造、地下综合管廊等项目,引导银行提供规模性长期贷款。 6月30日,国常会决定运用政策性、开发性金融工具,通过发行金融债券等筹资3000亿元,用于补充包括新型基础设施在内的重大项目资本金,基建投资预计持续发力,撬动配套融资需求。

与此同时,随着疫情影响消退和管控成效释放、按揭贷款利率下调以及6方面33项稳经济措施的落实,居民和企业部门融资需求有望逐步修复,对信贷形成支撑。6月PMI为50.2%,上升至荣枯线以上且30大中城市商品房销售面积环比增长达36%,在融资需求和经济复苏的环境下,社融与信贷稳增长格局有望延续,大幅波动的概率降低。

6月人民币贷款新增2.81万亿元,高出市场预期3700亿元,同比多增6867亿元。无论是单月新增量还是同比多增量,较5月均出 现大幅提高。近五年来看,6月新增人民币贷款及同比多增量均处于历史最高位,信贷回升力度大。

宏观经济复苏加速,实体融资需求继续回升,助力银行信贷投放。随着5月中下旬本轮疫情进入尾声,企业复工复产进度明显加快。宏观经济呈现回暖迹象。6月PMI指数升至 50.2%,在连续三个月收缩后重返扩张区间。6月高炉开工率继续保持高位,周均开工率达 83.39%,较5月提升0.55个百分点,持续保持近一年来最高水平。高频数据显示,经济热度持续向好,企业生产经营加速恢复,实体融资需求回升。

6月8日,国务院政策吹风会强调,支持银行机构不盲目惜贷、抽贷、断贷、压贷,梳理一批急需资金的中小微外贸企业名单予以重点支持。6月9日,银保监会召开小微金融工作专题会议,提出聚焦信贷增量供给再发力,2022年继续实现普惠型小微企业贷款“两增”目标,银行机构要层层抓实小微企业信贷计划执行。政策力度层层加码,推动金融支持实体经济修复。

6月企业贷款新增2.21万亿元,同比多增7525亿元,延续5月的同比多增态势,且结构更优;其中短期贷款、票据融资和中长期贷款分别同比多增3815亿元、少增1951亿元、 多增6130亿元。短期贷款和票据融资合计同比多增量达1864亿元,较5月份减少7013亿元,中长期贷款同比多增量较5月份大幅提升7107亿元。企业信贷结构明显优化,预计项目融资贷款出现显著恢复,流动性贷款相应减少。从6月末短期限票据利率冲高,未呈现明显的票据冲量特点可见一斑。

图3:2018-2022 年6 月人民币新增贷款及同比多增情况

与此同时,居民端融资需求逐渐恢复。6月居民贷款新增量为8482亿元,单月同比少增203亿元,与5月相比出现较好改善。6月居民短期贷款新增4282亿元,同比多增782亿元。这主要系6月线下消费场景逐步恢复,叠加年中电商大促活动开启,预计消费贷和经营贷需求均有所回升。

住房贷款需求改善。6月居民中长期贷款新增4167亿元,单月新增贷款继续增长。虽然同比少增989亿元,少增幅度大幅下滑,较5月少增量下滑71%。6月以来,地方楼市放松政策继续保持高频节奏,多地楼市政策轮番而至。一线城市广州、新一线城市南京及武汉等调控升级,其中广州更是首次放松限购。政策力度加码叠加疫后刚性需求恢复,6月楼市边际向好,30大中商品房销售面积环比大幅提升 81%,同比下滑幅度收窄40.84个百分点,同比仅下滑7.41%。随着后续更多政策利好释放,以及经济持续复苏,居民后续购房需求有望逐渐恢复,住房贷款需求改善可期。

非标压降力度放缓,未贴现银承回升。6月表外融资新增量为-144亿元,同比多增1597亿元,连续4个月同比多增;其中委托贷款+信托贷款净融资额单月新增量为-1209 亿元,同比多增311亿元,连续7个月实现同比多增,非标压降幅度延续收窄趋势。此外未贴现银行承兑汇票6月净融资额为1065亿元,同比多增1286亿元,对应表内票据融资趋弱,银行收票需求减弱,未贴现银承净融资额较5月改善明显。6月票据承兑日均发生额为1062亿元,环比下滑14.98%,贴现日均发生额为848亿元,环比下滑15.41%。贴现和承兑日均发生额之比下滑至79.8%。

在非标融资压降力度放缓的同时,直接融资表现亮眼,政府债券发挥中流砥柱的作用。6月直接融资新增1.93万亿元,其中政府债、 企业债和非金融企业股票融资分别占比84%、13%、3%。当月直接融资同比多增6876 亿元,其中政府债、企业债、非金融企业股票融资同比多增8676亿元、少增1432亿元、少增368亿元。政府债成为托举直接融资的中坚力量。政府债发力的背后体现出积极财政政策的效能不断提升。6月新增政府专项债发行达1.38万亿元,较5月份发行量大幅提升117%。5月31日,国务院公告要求在6月底前基本发行完毕,力争在8月底前基本使用完毕,目前进度已达99%,几乎完成2021年专项债3.45万亿元的额度规划。当前经济稳增长诉求依旧明显,不排除下半年会提前下达2023年专项债额度。若2022年四季度提前下达,预计将会延续上半年对社融增速的支撑作用。

图4:居民中长期新增贷款及同比多增情况(亿元)