地产救市更匹配银行基本面改善

作者: 文颐

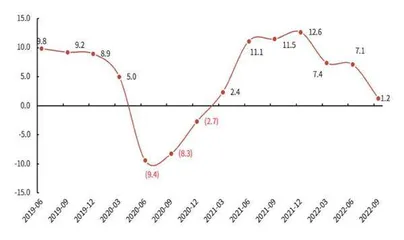

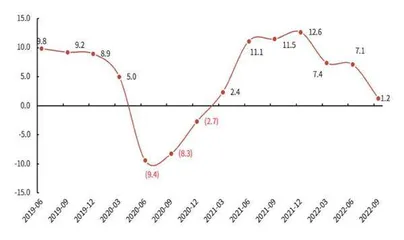

11月15日,银保监会公布了2022年三季度主要监管指标。三季度,商业银行总资产余额为373.9万亿元,同比增长10.2%;实现净利润1.71万亿元,同比增长1.2%;平均资本利润率为9.32%,同比下降0.78个百分点;不良贷款率为1.66%,较上季度末下降1BP。

值得注意的是,尽管前三季度商业银行净利润同比增长1.2%,但环比增速下降5.9%,预计主要受到农商行三季度亏损的影响。

分银行类别来看,农商行2022年前三季度净利润同比增速为-57.7%,与上半年相比下降65.3个百分点,在所有银行分类中是唯一净利润负增长的。从上市农商行公布的三季报来看,前三季度净利润均实现正增长,三季度均未出现亏损,预计部分非上市农商行经营压力较大。

国有大行、股份制银行、城商行2022年前三季度净利润同比分别增长6.3%、9%、15.6%,与上半年相比增速变动幅度分别为0.1个百分点、-0.7个百分点、10.2个百分点;其中,城商行净利润增速逆势大幅提升,主要是城商行保持了较高的信贷投放强度,且净息差较上半年提升1BP。

前三季度,商业银行净息差为1.94%,环比上半年持平。分银行类别来看,国有大行、股份制银行、城商行、农商行净息差分别为1.92%、2.01%、1.74%、2.06%,环比变动幅度分别为-2BP、0BP、1BP、0BP,其中,国有大行息差受影响程度更大。

从公布的贷款利率数据来看,三季度新发放贷款加权平均利率为4.34%,较二季度继续下降7BP;企业贷款利率为4%,较二季度继续下降16BP,达到近年来最低水平,主要与存量贷款重定价及贷款需求疲弱有关,导致净息差存在下行压力。从负债端来看,三季度监管引导行业下调存款挂牌利率且同业负债利率维持在较低水平,对净息差有一定的支撑。

国有大行由于承担支持实体经济的责任,资产端定价存在相对更大的压力,导致净息差环比下行2BP。而对于部分城商行而言,由于地处优质区域,信贷需求相对旺盛,资产端定价有一定的支撑,同时由于同业负债占比相对较高,在市场利率较低时对净息差有一定的支撑作用,因此,城商行净息差逆势提升1BP。

截至三季度末,商业银行不良贷款率为1.66%,环比下降1BP,经过近几年加大不良认定和处置力度,银行不良包袱有所减轻,资产质量进一步改善。分机构来看,国有大行、股份制银行、城商行、农商行不良贷款率分别为1.33%、1.34%、1.89%、3.29%,环比变动幅度分别为-1BP、-1BP、0BP、-1BP,延续向好的态势。

截至三季度末,商业银行拨备覆盖率为205.54%,环比上升1.8个百分点,其中,国有大行、股份制银行、城商行、农商行拨备覆盖率分别为246.62%、213.13%、194.71%、139.6%,环比分别上升1.36个百分点、0.45个百分点、3.52个百分点、2.03个百分点,风险抵补能力均有所上升。

根据申港证券的预计,未来商业银行不良可控,资产质量继续呈现改善趋势。一方面,因为过去几年不良处置较为充分,银行资产质量与历史比相对处于比较干净的水平。另一方面,因为地产调控政策及防疫政策边际放松加之货币边际宽松,大规模风险出现的概率降低。

从商业银行三季度监管数据表现来看,商业银行净利润增速下滑主要受到农商行拖累,不过,上市农商行业绩表现仍较为优秀,即上市农商行与非上市农商行分化较为明显;部分城商行地处优质区域受到贷款利率下行的影响相对较小;银行整体资产质量呈现稳中向好的态势。总体来看,当前银行板块PB处于历史底部,具有较强的安全边际。

银行盈利增速整体放缓

前三季度,商业银行净利润同比增长1.2%,增速较上半年大幅下降5.8个百分点。从业绩贡献因子看,“量增价稳”支撑净利息收入增长,商业银行三季度扩表继续提速,截至三季度末,总资产同比增长10.9%,较上季度提升0.5个百分点;净息差为1.94%,与上半年持平;非息收入占比较上半年收窄0.2个百分点至20.5%。结合上市银行财报来看,主要受到资本市场环境变化、居民收入增长承压、公允价值变动损益等因素的影响。结合“量”“价”表现及非息收入占比变化,预计营收增速略有放缓,但净利润增速大幅收窄近6个百分点,主要受到了农商行拖累,预计与风险暴露、拨备计提等因素有关。

分银行类别看,城商行盈利增速较上半年显著改善,大型银行稳中有进,股份制银行增速小幅下降0.6个百分点,但农商行大幅下降超过65个百分点。盈利增速整体放缓,城商行逆势显著改善。

大型银行、股份制银行净利润同比增速分别为6.3%、9%,较上半年分别变动0.1个百分点、-0.7个百分点,盈利增速大体稳健;城商行净利润增速较上半年提升10.2个百分点至15.6%,结合其他披露项看,城商行保持较高信贷投放强度,净息差较上半年逆势走阔1BP,这与2021年同期较低基数有关。结合上市银行数据看,12家上市银行归母净利润增速突破20%,包括南京银行、江苏银行、宁波银行、杭州银行、苏州银行、成都银行等6家城商行。

农商行净利润增速较上半年大幅下降65.3个百分点至-57.7%;其中,三季度单季净利润为-602亿元(2021年同期净利润为538亿元),利润大幅削减。结合其他披露项看,信贷增速较上季度下降1.6个百分点至11.4%,净息差与上季度持平于2.06%,整体量价表现尚可,并未对营收形成明显拖累。初步判断是由于部分尾部机构风险加速暴露,拨备计提及资产处置消耗了较多资源。

8月26日,据银保监会网站披露,辽阳农商行、辽宁太子河村镇银行获准进入破产程序,相关银行网点、人员及存款已由沈阳农商行承接。辽阳农商行和辽宁太子河村镇银行进入破产程序是辽宁省金融风险综合化解工作的一部分,这两家银行或主要涉及股东问题,以及由此引发的信用风险。

随着中国宏观经济增速放缓、区域分化加剧,叠加银行自身经营不善等因素,弱资质地区尾部金融机构风险有所提升。在此背景下,近年来,中小银行改革发展、公司治理及风险处置持续推进,央行2021年四季度金融机构评级报告显示,高风险机构连续六个季度下降,主要分布于农村金融机构及城商行。现阶段,存量高风险机构呈现区域集中特点,内在问题是金融生态分化进一步加深带来的负向循环压力,同时伴随着金融机构自身公司治理不善、经济增速放缓与疫情影响共振、产业结构调整等因素。预计监管未来仍将进一步推动中小银行改革化险,化险举措包括但不限于市场化并购重组、拓宽风险处置资金来源、发行专项债补充资本金、进一步压实各方责任等。

从资产端来看,商业银行扩表提速,净息差环比持平于1.94%,大型银行环比提升最明显。截至三季度末,商业银行总资产增速为10.9%,较上季度末进一步提升0.5个百分点。分银行类型看,大型银行、股份制银行、城商行、农村金融机构总资产同比增速分别为12.7%、7.2%、10.2%和10.0%。其中,大型银行、城商行较上季度分别提升1.5个百分点、0.1个百分点,股份制银行、农村金融机构较上季度分别下降0.6个百分点、0.9个百分点。

大型银行发挥信贷“头雁”作用,江浙地区优质城商行、农商行维持较高信贷景气度。大型银行信贷投放同比增速较上季度提升0.6pct至13.1%,三季度新增贷款2.63万 亿元,是三季度信贷同比多增的主要驱动力量(单季增量占比78.6%)。“8·22”货币信贷形势分析会召开、政策性金融工具加速落地等政策驱动下,以基建为代表的政府和准政府投资成为中长期对公贷款增长的重要驱动因素,对大型银行信贷扩张形成有力支撑。

与此同时,三季度宏观经济仍处于承压运行态势,市场化私营部门资本开支意愿相对不足,居民端收入及预期偏弱,中小银行整体信贷扩张节奏相对不及国有大行,股份制银行、城商行、农商行三季度信贷增速分别为7.8%、12%、11.4%,较上季分别变动-0.1个百分点、0.3个百分点、-1.6个百分点。值得关注的是,中小银行间分化较为明显,上市银行财报显示,部分区域银行信贷投放呈现较高景气度,如南京银行增速为18.6%,季环比增长1个百分点,长沙银行增速为19.8%,季环比增长3.6个百分点。

图1:商业银行净利润增速季环比大幅下降至1.2%

图2:上市银行净利润同比增速拆分

前三季度,商业银行息差为1.94%,季环比持平。分机构类别看,大型银行、股份制银行、城商行、农商行净息差分别为1.92%、2.01%、1.74%和2.06%;其中,大型银行较上半年下降2BP,股份制银行、农商行与上半年持平,城商行则逆势较上半年小幅提升1BP。

政策驱动下的信用扩张引致大行NIM相对承压,部分中小银行NIM企稳或受客群下沉等因素提振。在宏观经济持续承压背景下,政策对于“宽信用”、“稳增长”诉求有所增强。在市场化有效需求相对不足的情况下,政策驱动下的信用扩张往往更集中于基建等利率水平较低、项目贷款期限较长的重点领域。

对于大型银行,因更多承担“稳信贷”任务、发挥让利实体经济的责任担当,资产端定价下行压力或相对更大;同时,负债端由于核心存款占比较高,存款定期化趋势对负债成本的拖累相对更为明显。在资负两端共同挤压之下,三季度净息差收窄压力相对更大。

结合上市银行财报看,对于部分优质区域中小银行来说,经济活力较强地区有效信贷需求相对更好,也可以结合差异化的客群定位做适度客户下沉,提振资产端收益率;同时,由于市场类负债占比相对高于国有大行,在三季度资金市场利率中枢较低的环境下,也可以借助有利的市场环境做好负债成本管控,息差韧性更足。

截至三季度末,商业银行不良贷款率较上季末下降1BP至1.66%,为近年来低位;关注贷款率较上季末下降4BP至2.23%。2022年以来,银行体系维持了较强的不良资产处置与核销力度,前三季度处置不良资产2.14万亿元,同比多处置1900多亿元。分银行类型看,除城商行不良贷款率较上季持平于1.89%,其余类型银行不良贷款率均有所下降,大型银行、股份制银行、农商行不良贷款率分别较上季下降2BP、1BP、1BP至1.32%、1.34%、3.29%,延续稳中向好态势。

随着资产质量逐季改善,商业银行风险抵补能力稳步增强。截至三季度末,商业银行拨备覆盖率为205.5%,较上季提升1.8个百分点。分银行类别看,大型银行、股份制银行、城商行、农商行拨备覆盖率分别为246.6%、213.1%、194.7%、139.6%,较上季末分别提升1.4个百分点、0.4个百分点、3.5个百分点、2个百分点,风险抵补能力进一步增强。

截至三季度末,商业银行核心一级资本充足率、一级资本充足率、资本充足率分别为10.64%、12.21%、15.09%,季环比分别提升12BP、13BP、22BP。分红季节性因素消退叠加风险资产扩张速度保持稳定,各级资本充足率有所提升。

优质城商行仍保持高增长

国金证券分析认为,三季报行业整体不良率改善,优质城商行仍旧保持高速增长。银行三季报具有以下七个特征: