信贷力撑11月社融增量低位回升

作者: 文颐12月12日,央行公布11月金融和社融数据:11月新增人民币贷款1.21万亿元,同比少增596亿元;人民币存款增加2.95万亿元,同比多增1.81万亿元;M2增速为12.4%,同比提高3.9个百分点,环比提高0.6个百分点;M1增速为4.6%,同比提高1.6个百分点,环比下降1.2个百分点。11月新增社融1.99万亿元,同比少增6109亿元,增速为10%。

在政策的引导下,11月信贷总量保持平稳,结构持续优化。分结构来看,居民贷款仍弱,其中短贷新增525亿元,同比少增992亿元,疫情对于消费信贷投放的制约仍然存在;居民中长期贷款增加2103 亿元,同比少增3718亿元,反映地产销售依然疲弱,居民信心不足,仍需政策持续助力缓解。对公端总量向好,结构延续改善。

11月新增企业贷款8837亿元,同比多增3158亿元,其中中长期贷款延续较好表现,新增7367亿元,同比多增3950亿元,短贷、票据小幅缩量。总体来看,11月信贷表现保持稳定,结构方面的持续优化更值得关注,凸显宽信用政策持续发力的效果。展望未来,疫情防控政策优化调整,地产政策“三箭齐发”,政策性金融工具、基建项目加速落地,预计后续信贷需求有望逐步修复。

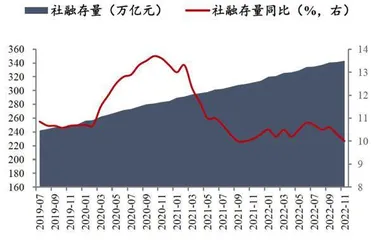

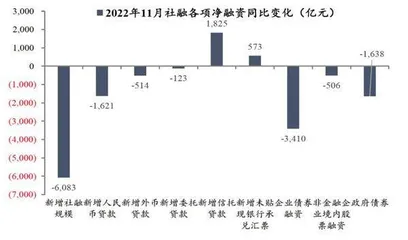

11月社融规模1.99万亿元,社融存量增速较上月末下降0.3个百分点至10%。分结构来看,债券融资、政府债是主要拖累项。11月社融口径人民币贷款1.14万亿元,同比少增1573亿元;政府债方面,11月净融资规模6520亿元,同比少增1638亿元,主要是受2022年财政发力前置的影响;11月非标融资下降263亿元,同比少减2275亿元,其中信托贷款同比少减1825亿元,降幅明显收窄;直接融资方面,企业债券融资596亿元,同比少增3410亿元,或与11月信用债市场波动有关,股票融资788亿元,同比少增506亿元。债券融资拖累社融低于预期,非标降幅收敛。

11月M1同比增长4.6%,增速环比回落1.2个百分点,M2同比增长12.4%,增速较上月末提升0.6个百分点,M1和M2剪刀差较上月末扩大1.8个百分点,预计主要和权益、债券市场波动导致资金回流银行定期有关。11月存款增加2.95万亿元,同比多增1.81万亿元,贡献主要来自居民端(11月同比多增1.52万亿元),11月理财产品净值大幅波动,居民存款配置明显增加;11月企业存款增加1976亿元,同比少增7475亿元,非银存款增加6680亿元,同比多增7700亿元。

居民端疲弱、企业端多增格局延续

11月贷款投放整体平稳,且延续此前居民端疲弱、企业端多增的格局。

从居民端贷款来看,11月居民贷款新增2627亿元,同比少增4710亿元,其中短贷和中长贷分别新增525亿元和2103亿元,同比少增992亿元和3718亿元,弱于季节性。虽然短期疫情冲击有不确定性,地产销售持续低迷,居民加杠杆的能力和意愿修复需要时间,但考虑到11月以来防控政策逐步优化,以及地产领域支持政策持续加码,居民融资需求有待修复。

从企业端贷款来看,11月新增8837亿元,同比多增3158亿元;其中短贷缩量(负增长241亿元,同比多减651亿元),票据基本持平上年同期(月增1549亿元,同比少增56亿元),主要是中长贷大幅新增7367亿元,同比多增3950亿元。虽然企业景气度继续下行,11月制造业PMI仍处于荣枯线下,且月环比再降1.2个百分点至48%;但年末多项政策工具推进落地,包括前期的6000亿元政策性开发性金融工具、2000亿元设备更新再贷款支持,11月PSL净增量3675亿元创阶段新高,以及“金融支持地产16条”等地产领域政策接续发力、银行加大相关授信等,均对中长期贷款提供支撑。

图1:11月社融增速较上月降低0.3个百分点

图2:11月新增社融结构:政府债、信贷、表外融资拖累减弱

2022年前11个月累计新增贷款已超19.9万亿元,与2021年全年基本相当。后续来看,政策延续宽信用基调,12月降准25BP落地支持流动性,政策金融工具撬动配套融资,全国性银行也将继续发挥“头雁”作用,在全年信贷投放保持稳健的同时,2023年“开门红”储备预计也有一定的保障。

11月新增社融略低于市场预期,细分项多数缩量:1.社融口径新增人民币信贷1.14万亿元,同比少增1621亿元;2.政府债发行前置下,单月净融资6520亿元,高基数下同比少增1638亿元也是社融主要拖累因素。考虑到2023年地方债发债节奏大概率前置并保持适度规模,仍将成为2023年稳增长发力的重点;3.直接融资缩量显著,11月债市波动下,企业债增量仅为596亿元,同比大幅缩减3410亿元;4.表外虽然缩量,但因为低基数,同比少减提供一定支撑,委贷+信托贷款+未贴现汇票总体缩量263亿元,较上年同期少减2275亿元,一方面11月贴现承兑比约为71%,较10月微降;另一方面信托贷款同比延续少减,而委托贷款在政策性开发性金融工具基本投放完毕后出现缩量。

11月M2增速为12.4%,同比、环比分别回升3.9个百分点和0.6个百分点;M1增速为4.6%,同比提高1.6个百分点,但环比明显下降1.2个百分点,M1和M2剪刀差延续负向走阔,反映11月稳经济政策提供支撑,但企业资金活化程度较弱。

11月信贷投放总量平稳,主要来自政策主导下的企业中长贷表现突出,但居民端延续疲弱态势,同时社融各分项在高基数下同比少增,M1、M2剪刀差负向走阔、资金活化程度较弱。后续伴随稳增长政策加码,相关政策工具推进落地撬动配套融资,实体融资需求有望得到修复。

中银证券认为,政策带动11月企业中长期贷款增长,疫情影响需求修复。11月社融信贷略低于预期,差异不大。社融和信贷数据反映政策持续发力,支撑企业中长期贷款增长,在疫情影响下,政策落实速度略缓,拉动效应尚未显现,实体需求仍偏弱,企业短期贷款、票据、居民信贷仍偏弱。结合11月PSL投放,预计疫情期间政策性银行信贷投放力度较大,而设备类再贷款、稳地产等信贷政策尚未放量,稳经济和地产政策强化效力尚未显现。

11月社融信贷较上月边际修复,信贷、政府债拖累减弱,拆分来看,信托等非标同比多增;人民币贷款、专项债拖累减弱;企业债同比降幅较大。第一,11月新增投向实体的人民币贷款1.14万亿元,同比少增1621亿元,环比上月增长6969亿元。第二,11月政府债新增6520亿元,同比少增1638亿元,10月专项债发行,拖累减弱。第三,信托贷款减少365亿元,2021年年底压降力度大,同比少减1825亿元。2021年12月信托贷款减少4553亿元,预计12月信托贷款贡献或加大。第四,企业债券新增596亿元,同比下降3410亿元。

虽然宽信用政策持续发力,但疫情扰动拉动效应和需求仍偏弱。11月新增人民币贷款1.21万亿元,同比少增596亿元,同比增长11%,增速较上月下降0.1 个百分点。一方面,政策仍积极发力,11月PSL新增3675亿元,叠加前期公布再贷款等政策工具,企业中长期新增7467亿元,同比多增3950亿元。另一方面,疫情影响下,宽信用投放仍略缓,拉动效应偏弱,需求端压力延续,企业和居民需求均持续偏弱。第一,11月企业中长期新增7467亿元,同比多增3950亿元,11月,政策性银行新增PSL为3650亿元,预计政策性银行再发力信贷投放。第二,企业短期下降241亿元,票据融资新增1549亿元,企业端信贷结构凸显政策发力,需求仍偏弱的态势。第三,居民端环比修复,同比继续下降,居民信贷增速持续放缓。居民新增信贷2627亿元,同比少增4710亿元,其中,居民短期贷款新增525亿元,居民中长期贷款新增2103亿元,同比分别少增992亿元和3718 亿元。

新增信贷支撑仍然有力

安信证券认为,11月金融数据呈现“企业长贷强、居民需求弱、债券发行退坡”的特征,新增信贷支撑仍然有力。

企业长贷连续四个月同比多增,主要源于:政策鼓励四季度银行加大制造业中长期贷款投放力度,要求21家银行制造业中长期贷款增速较上年末原则上不低于30%;同时加大对房地产行业的融资支持,包括要求国有六大行在年内至少增加6000亿元房地产融资、面向6家商业银行推出2000亿元“保交楼”免息贷款支持计划;政策性金融工具加速投放,驱动配套基建信贷保持较快的增长。

展望12月,新增企业信贷仍将实现同比正增长。一方面,近期发改委要求各地加快基金项目开工建设,尽快形成实物工作量,对基建中长期融资形成支撑;另一方面,各家银行密集给予房企授信额度,据不完全统计,目前银行对房企授信已超过3.5万亿元,受惠房企达80家以上,对公房企的融资支持力度不断加大。

从居民短贷来看,受11月疫情在大中城市持续爆发影响,社零总额增速重新落入负区间,消费贷、信用贷款需求有所回落。从居民长贷来看,受居民收入预期及现金流紧张的影响,住房销售仍延续萎靡趋势,且预计由于按揭早偿占比提升,叠加2021年同期的高基数效应,导致当月居民长贷较上年同期出现大幅回落,居民部门需求仍偏弱,但环比已经略有改善,后续可持续性值得进一步观察。

居民部门需求仍偏弱, 但环比已经略有改善, 后续可持续性值得进一步观察。

展望2023年一季度,在疫情管控放松后,居民对未来收入及经济预期转好,消费场景得到修复,前期被压制的购房需求逐步释放,居民信贷增长有望迎来拐点。但由于疫情蔓延速度加快,短期内居民消费信贷增长依然难以快速见到起色,预计将呈现逐月同比小幅多增的态势。

企业债券净融资明显减少,一方面受债市震荡影响,二级市场估值上行,传导至一级市场进行重定价,企业主动取消债券发行计划;另一方面受中央及地方持续强化城投平台融资监管影响,2022年下半年以来,城投融资一直处于低迷状态。近日,财政部再次强调“防范化解政府债务风险”,预计后续城投平台融资依然会维持偏紧态势。由于2021年同期的高基数效应,今年政府债券发行节奏前置的影响,11月新增政府债券为6520亿元,同比减少1638亿元,成为社融同比下降的主要拖累因素之一。展望2023年一季度,近期2023年部分地方政府专项债额度已经提前下达,并且额度较2022年有所增加,2023年年初社融信贷预计有望实现“开门红”。

11月存量社融规模343.19万亿元,同比增长10%,较上月回落0.3个百分点;新增社会融资规模1.99万亿元,同比少增6083亿元,主因经济复苏基础不牢固,叠加各地疫情反复,实体融资需求尚未恢复。

从结构上看,政府债、信贷、表外融资拖累减弱。第一,社融口径信贷延续少增。11月新增人民币贷款1.14万亿元,同比少增1621亿元。第二,表外融资大幅少减。11月表外融资减少263亿元,同比少减2275亿元。其中,未贴现的银行承兑汇票增加190亿元,同比多增573亿元,信托贷款减少365亿元,同比少减1825亿元。委托贷款减少88亿元,同比多减123亿元。第三,政府债同比连续四个月少增。11月政府债券净融资6520亿元,同比少增1638亿元。政府债净融资同比连续四个月少增。第四,直接融资同比少增。11月直接融资1384亿元,同比大幅少增3916亿元。11月企业债融资596亿元,同比少增3410亿元。受11月中旬债市调整的影响,企业融资成本上升,11月信用债取消发行的规模达799.4亿元,创近年新高。11月新增股票融资788亿元,同比少增506亿元。