钢铁周期路口

作者: 李河星

“五朵金花”行情再现,钢铁板块雄起!

2021年以来,钢铁板块连续走强,截至4月12日,申万钢铁指数年内涨幅超过25%,大幅领先沪深300指数及其他行业指数。钢铁股的大幅拉升,一方面和钢价连续推涨、需求维持高景气度有关;另一方面,上市钢企一季度业绩表现不俗,截至4月9日晚,共有7家钢铁上市公司披露一季度业绩预告,全都预喜,且净利润同比增长幅度上限均超过100%。

国泰君安证券直言不讳地指出,钢铁正站在新繁荣的起点,主要是指三点:第一,2021年第一次出现产能周期结束,这种现象在全球都是第一次出现。中国的产能周期在全球有举足轻重的地位。钢铁价格由暴涨暴跌转变为易涨难跌的状态。第二,兼并重组带来龙头议价权。第三,电炉钢占比提高之后带来的盈利稳定性。国泰君安证券认为,随着钢铁行业龙头企业管理水平的提高,行业吨毛利没有创新高,但是企业的利润创了新高,这种超额利润还没有被市场定价。

中信证券也认为,2021年是中国钢铁行业大年,需求端在整体宏观经济复苏的驱动下不断恢复,制造业海内外共振上行主线明晰。供应端,碳中和、碳达峰的大背景约束有望带来产量超预期收缩,钢铁行业将出现明显供需缺口,行业利润中枢将显著提升。

然而,钢铁毕竟属于强周期行业,彼得·林奇也曾认为,周期型公司的股票并不是十分安全,时机选择是投资周期型公司股票的关键,你必须能够发现公司业务衰退或者繁荣的早期迹象。在周期型公司业绩已经释放、市盈率大幅降低的情况下,则更需小心——对周期型公司来说,如果市盈率开始变得很低,这很可能是一个不好的标志,预示着它们已经接近高潮的尾声。

长江证券提醒称,3月以来,钢铁股整体保持上涨态势,总体超额收益显著。不过,随着“炒减产-炒需求-炒业绩”三阶段陆续经历,在减产政策细则未出之前,后期钢铁股上涨态势不确定性也将提升。

钢市洪流

4月9日,上期所螺纹钢期货主力合约最高涨至5200元/吨,为近十年来的新高价格,距该品种2009年上市以来5230元/吨的历史高点仅一步之遥。2021年以来,螺纹钢价格指数涨幅已达16%,自2020年10月份以来涨幅已超40%。

现货市场钢价同样表现出凌厉的上涨态势。截至4月9日,螺纹钢价格为5068元/吨,周涨幅为上涨4.09%;热轧板卷价格为5570元/吨,周涨幅为2.20%;冷轧板卷价格为6020元/吨,周涨幅为3.61%;中板价格为5610元/吨,周涨幅为5.85%。Myspic综合钢价指数为195.35点,上升幅度为4.47%,其中Myspic长材指数和Myspic扁平板指数均出现不同程度的上涨,分别较上周上涨4.55%和4.39%。

供应端和需求端的双重利好拉动着钢价的抬升。

从供给端来看,唐山市的环保限产严格执行的“风向标”作用正在逐步显现,2021年钢铁产量实质下降的超强预期,继续推动着钢材的期货和现货市场不断上冲。

据钢联统计,截至4月9日当周,钢厂高炉开工率达到60.36%,较上周上涨了0.7%。产量方面,当周热轧板卷产量为327.1万吨,周涨幅为0.23%;线材产量为156.1万吨,周涨幅为2.94%;螺纹钢产量为356.9万吨,周涨幅为1.08%。冷轧板卷和中厚板产量有所下滑,跌幅分别为1.93%和1.01%。

从需求端来看,这一轮的钢市“暴涨”是多方面因素的带动。从制造行业来看,由于订单量较为饱满,整体的制造行业都处于一个满负荷生产的状态,从而带动了板材的需求较为长久和稳定。

根据中汽协数据,3月份,汽车产销环比和同比均呈较快增长,分别达到246.2万辆和252.6万辆,环比增长63.9%和73.6%,同比增长71.6%和74.9%。据中国工程机械工业协会数据,3月销售各类挖掘机79035台,同比增长60.0%,环比增长179.2%。

此外,从房地产行业来看,虽然受到了政策和资金的掣肘,但依然表现出较强的韧性;从基建行业来看,由于项目资金到位情况的改善,部分重点项目正在加快开工的节奏,从而带动建材的需求呈现逐步放量的局面,市场库存去库明显。

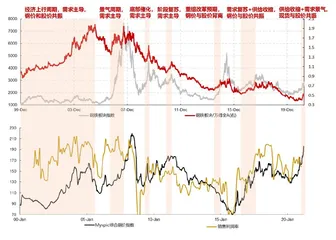

图1:钢价行业股价近20 年复盘一览,超额收益多来源于需求

数据显示,截至4月9日当周,中国钢材社会库存为1766.13万吨,较上周下降了4.58%。冷轧板卷库存、热轧板卷库存、线材库存、螺纹钢库存分别下降了5.9%、10.64%、15.52%、6.82%。因需求旺季的来临,预计近期库存将继续维持去库态势。

广发证券预计,短期内钢材供需边际改善,钢价持续上涨,焦炭、进口矿价格分别偏弱、偏强,钢材盈利有望改善。预计2021年碳中和助力钢材供需格局改善,叠加成本支撑将推动钢价均值上行,钢价走势或强于原料价格走势,钢材盈利有望明显改善。

广发证券按照长、短流程炼钢分别对吨钢毛利进行的测算均显示:各钢种毛利全面上升,高线升幅最大。

具体而言,广发证券测算的截至4月9日当周螺纹钢长流程毛利为1189元/吨,环比上升8.01%;热卷长流程毛利为1514元/吨,环比上升4.04%;冷轧长流程毛利为1727元/吨,环比上升8.01%。当周螺纹钢短流程毛利为845元/吨,环比上升1.78%;热卷短流程毛利为1171元/吨,环比下降1.23%;冷轧短流程毛利为1384元/吨,环比上升4.12%。

随着需求的改善以及价格的攀升,钢铁上市公司再次迎来周期的荣光。截至4月9日晚,共有7家钢铁上市公司披露一季度业绩预告,全都预喜,且净利润同比增长幅度上限均超过100%。其中,重庆钢铁一季报预增259倍,对于业绩预增的原因,重庆钢铁指出,自2020年以来,公司实施了一系列技改项目,进一步优化产品结构,增强产品市场竞争力,全线提产扩能,全力提质增效。一季度,公司抓住钢铁市场复苏的有利时机,全面对标找差,狠抓降本增效,实现产销规模效益稳步提升,生产经营持续向好,净利润同比大幅增长。

投资逻辑

复盘近20年钢铁板块的7次主要超额收益行情,长江证券总结认为有以下几个特征:

从弹性和窗口来看,钢铁板块获取相对收益条件严苛,板块超额收益幅度和时间窗口大概率低于绝对收益,与此同时,钢铁股爆发弹性较大,各阶段钢铁的超额收益率分布在23%-153%区间,日均超额收益约0.28%。

从收益来源看,长江证券认为,钢铁板块超额收益核心源于需求,除了2014年下半年改革重组预期催化钢铁主题性行情,其余超额收益区间几乎均对应基本面需求改善,包括2017年供改期间,实质驱动应是三四线棚改引发的新一轮地产新开工高峰期。背后的逻辑在于需求-钢价-盈利-股价的传导链条。

从股价与钢价的关系变化看,股价对钢价反馈,敏感性逐步变弱。在2011年之前的景气上行周期,钢铁股价行情往往领先钢价,而在2011年之后的景气下行周期,钢铁股价往往滞后钢价,比如,本轮钢价主要涨幅发端于2020年,2021年涨幅远小于2020年,但2021年股价超额收益3月份方才反馈。

长江证券认为,这反映两点,一是行业预期偏悲观,钢价即使上行,也多被归因为短期上行,难有长逻辑,也难以引起股价反馈,而这个判断多数时候也成立;二是市场风格对于钢铁股逐渐远离,机构持仓始终较少。

长江证券认为,本轮钢铁股上涨至此,已经历了“炒减产-炒需求-炒业绩”三阶段。

其中,从减产逻辑看,目前为止成材产量依旧历史新高,同比高增7.81%,环比上升态势也未终止;且作为侧面指标,铁矿石价格并未下跌,反而时常跟涨;所以,减产逻辑暂时并未兑现,仍有待于减产政策细则出台才可定论,因此这个逻辑市场更多押注预期而非当下。

从需求逻辑看,旺季需求本身就无法证伪,同时由于预期,“炒减产”致使投机盘大量出现,助推钢铁本身需求成交(倒手现象)与库存去化(投机库存)数据注水,而4月9日当周,宏观消息一有利空,数据负反馈马上显现(成交见顶回落),因此押注此逻辑,持续性方面无法兑现,后期需与月度中观数据进行相互印证。

从业绩逻辑看,这也是近期钢铁股仍在上涨的最主要因素,宝武系旗下钢企业绩持续超预期,在季报行情+低估值风格下发酵。但未来是否所有钢企环比表现皆如此亮眼,还需观察,钢企间季度业绩表现窗口,在历史上,并不完全一致。

长江证券认为,本轮钢铁股上涨,“炒需求”贡献的超额收益依旧功不可没。因为“炒减产”逻辑在政策细则未出之前,其阶段性无法兑现,成材数据毕竟保持高增,同期微观良好的旺季需求数据则做到了无缝衔接,方使超额收益行情延续、扩展。

长江证券发现,历史上产量增速下行,并不会增厚钢铁股超额收益,原因也不难理解,钢铁行业集中度低,中小企业相对较多,由此,供给弹性充足,市场化程度较高,从而导致供给会充分跟随需求市场化变动。即一旦产量增速下行,也往往是需求下行所致,长期稳定的钢铁股超额收益也就难以出现。当然,长江证券也同时表示,上述都是建立在市场化框架下,如果本轮行政性强制减产出现,或许情况便不一样。

持续多久

钢铁股能持有到何时,换言之,便是需求持续性能看到何时?

长江证券认为,这是遵循历史复盘规律的换算。而需求的核心仍在地产新开工,新开工关键则在于销售与拿地数据什么时候出现拐点,那时钢铁股投资或许就到了该切换战略的时候。所以,接下来地产等月度中观数据将异常关键,这将验证钢铁3月以来的高频成交数据有多少是刚需支撑,有多少是投机需求。而不同于往年的是,还需多博弈一处变量,那便是减产政策出台时点和力度。

估值层面,更多是提供弹性,这个是建立在上述钢铁股仍能持有的结论基础上,所以估值较低仅是超额收益的必要条件,而非充分条件。以2000年为起点,目前钢铁板块PB分位数不到40%,或有年报未披露干扰,数据并未完全同步,总体而言仍是相对偏低,但如若剔除诸如2014-2015年主题性行情下的极大值,PB分位应比40%要高。

从全市场ROE与PB分位数指标之差测算结果,更能提供相对收益性价比视角。2020年前三季度年化ROE和PB(因为2020年报与2021年一季报未披露完整,仅能用此区间年化)分别处于历史分位58.8%和26%,板块二者分位差值位居全市场第四,意味着钢铁板块静态估值水平处于全市场偏低位置,估值较其他板块有更大修复空间。

国泰君安证券更是指出,钢铁板块的上涨并不是昙花一现,钢铁正站在新繁荣的起点,这个新繁荣主要是指三点:第一,2021年第一次出现产能周期结束,这种现象在全球都是第一次出现。中国的产能周期在全球有举足轻重的地位。钢铁价格由暴涨暴跌转变为易涨难跌的状态。第二,兼并重组带来龙头议价权。第三,电炉钢占比提高之后带来的盈利稳定性。

国泰君安证券表示,从钢铁行业的发展过程看,钢铁行业产能扩张持续了二十年,行业进入壁垒低,需求一旦起来,产能高速扩张,供过于求,价格就会下跌。所以,过去钢铁行业更多是周期性的投资机会。

而2016-2018年,供给侧改革使得行业整体产能明显下降,虽然行业在2019-2020年的产量还在增长,但是产能扩张是慢下来的。而且,行业还有部分2018年之前批复的产能指标,导致2019年、2020年还有新的产能陆续投放。但是2021年之后,投产基本结束。同时,2019年、2020年产量的提升主要是通过技改和添加废钢来提高自身的产能利用率。