美妆突围战下半场,“国货之光”能否完美生存?

作者: 唐辉俊

2020年11月10日,完美日记母公司逸仙电商(YSG.N)于纽交所上市,成为全球最年轻的美妆上市集团之一。此时距其2016年成立,仅仅4年。

IPO前,完美日记估值一度在3年时间暴涨40多倍。作为国货美妆赛道的头部企业,逸仙电商自成立以来颇受各大VC/PE青睐,先后获得真格基金、高榕资本、弘毅投资、高瓴创投、博裕资本、老虎环球基金、CMC资本等一众一线机构投资。

其中,高瓴资本旗下专注于早期风险投资的VC基金⸺高瓴创投自2018年5月A+轮首次投资逸仙电商后,连续投资5轮,IPO前持有逸仙电商13.8%的股份,成为最大机构投资方,而这也是高瓴创投在消费领域斩获的第一个IPO。

美妆赛道的持续火热,使得资本市场信心满满,上市首日,其股价大涨75.24%,市值高达122.45亿美元。

此后不到3个月,其市值再创新高,于2021年2月达到160.97亿美元,一度超过珀莱雅(603605)、上海家化(600315)和丸美股份(603983)等竞争对手,成为国内首个市值破千亿的美妆公司。其联合创始人兼CEO黄锦峰亦跻身2021新财富500富人榜,以186.5亿元财富值位列第235名。

然而之后逸仙电商股价一路下跌,截至2022年4月26日收盘,股价已跌至0.62美元,市值仅剩3.9亿美元,蒸发达97%以上。

祸不单行的是,根据美国证监会的法规,如果逸仙电商的股价连续30日保持在1美元以下,将会面临退市风险。目前,其已触发这一风险机制。4月12日,逸仙电商发布公告称其已收到纽交所函件,这意味着如果接下来的6个月,其股价不能回到1美元以上,纽交所将启动停牌和退市程序。

作为曾经的“资本收割机”,逸仙电商何以被资本抛弃?转型命题开始破局之下,其走势还能逆转吗?

DTC模式“种草”逆袭,却陷入营销困局

逸仙电商的崛起,可谓速度惊人。营销上的巨大成功,被认为是其超越同行的法宝。

2017年,刚刚诞生的逸仙电商还没有太多知名度,而其试图对标的欧莱雅已完成了自身的产业布局。当时的欧莱雅拥有34个品牌以及498个注册专利项目,2017年销售额达260.2亿欧元(折合人民币约1819亿元),营业利润达到46.8亿欧元(折合人民币约327亿元),是当之无愧的美妆巨头。

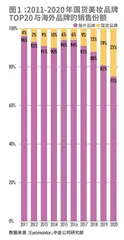

在中国,像欧莱雅这样的大牌美妆企业占据了90%以上的市场份额,国货美妆公司无法与之正面抗衡(图1)。但是,随着Z世代成长拉动中国美妆市场规模快速扩张以及电商平台的迅速崛起,国货美妆公司迎来了新的机会。

逸仙电商的打法并不复杂,在招股书中,它将自己的商业模式定义为DTC模式(DirecttoConsumer,直接面对消费者)。

在传统模式中,商品经由分销商到达门店,然后卖给消费者。国内化妆品主流的销售渠道以线下为主,资金充裕的大牌高端产品线,选择的通常是百货专柜;本土品牌则主要集中在商超KA(以沃尔玛、华润万家和家乐福等大型卖场为主)与CS日化专营店(以化妆品店、日化店、精品店为主)。

而在DTC模式之下,没有了分销商、经销商的存在,品牌商借助电商平台、社交媒体等渠道,同消费者直接交流、完成销售,并借助数字化方式不断改进产品,比如建立社群来维护消费者关系。

这一过程中,高度发展的电商平台不可或缺。

2009年,淘宝推出首个“双11购物节”,彼时仅有27个商户参与活动,却拿下了5200万元的成交额,是日常交易额的十倍,蓬勃的电商时代拉开序幕。至2016年,双11总成交额首次突破千亿,2018年首次突破2000亿大关,而这一年,中国电子商务交易规模为32.55万亿元,占2018年中国GDP的36.15%,至此,我国电商平台发展已相当成熟。

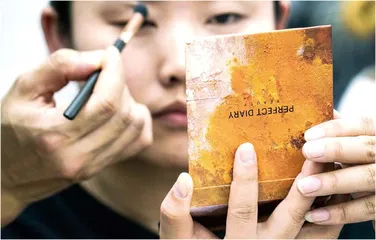

完美日记在2017年成立之后,也以天猫旗舰店为主要销售渠道。最初,其天猫店的销量并不理想,转折出现在2018年2月,完美日记将小红书作为重点渠道开始运营。完美日记配合自己的产品上新周期,以及618、双11大促、双12大促以及年终大促等重要时间节点,在小红书上安排了大量笔记投放(图2)。

事实上,在2017年面市之后,完美日记就开始了针对小红书的布局。

截至2021年底,小红书上,完美日记官方号拥有201万粉丝,超34万条笔记,远超其他美妆品牌。

完美日记选择小红书,原因并不复杂。一方面,作为内容平台,相对于微博微信,小红书尚处于红利期,竞争相对缓和;更为重要的是,双方的目标用户高度重合,小红书用户集中在“一二线城市追求品质生活的白领年轻女性”;而完美日记的用户群同样以“95后的年轻女性”为主,二者匹配度极高(表1)。

完美日记邀请了小红书上大量的KOL进行产品体验分享,并按照明星、知名KOL、头部达人、腰部达人、初级达人、素人进行分类,其自上而下的投放比例为1:1:3:46:100:150。

据招股书透露,截至2020年9月30日,逸仙电商合作了超15000名KOL,其中超过800个KOL粉丝数破百万。

KOL和达人,为产品带来了曝光量;大量素人博主的加入,则使得其推广更具信服力。

在全面发力之下,完美日记的销量很快增长。2020年双11,其累计销售额突破6亿元,并蝉联天猫双11彩妆品类销售冠军,成为首个登顶天猫彩妆榜首的国货品牌。

随之而来的是收入的大幅增长。

相较于2018年的6.35亿元,2019年其营收突破30亿元,增长4倍,同时,其DTC客户数约为上一年的3.3倍,由DTC客户带来的净收入总额约为上一年的4.6倍,占总营收的88.09%。

尽管营销费用也在大幅增长,但此时营销收入比为41.27%,较2018年下降约7个百分点,公司整体实现盈利(表2)。DTC模式在2019年取得了巨大成功。

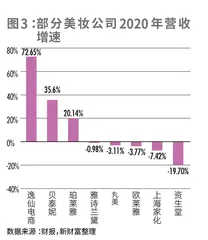

2020年,由于疫情干扰,国内外主要美妆公司营收均受到不同程度的影响,相较之下,逸仙电商依然保持较高的增幅(图3)。其中,DTC客户净收入依然贡献了绝大部分营收,占比达86.37%。但是,其营销费用同比增幅高达172.74%,远高于营收增幅,且营销收入比高达65.2%,较2019年上升了约24个百分点。

巨大的营销支出,使得逸仙电商利润由正转负,净亏损达26.88亿元。

对于亏损,逸仙电商在年报中提到,绝大部分亏损源于公司上市后一次性的股权激励费用,与实际经营活动无关。尽管如此,逸仙电商的亏损与营销费用的大幅增加依然脱不开关系。

值得关注的是,2020年,逸仙电商分别于3月、4月推出了新品牌小奥汀与完子精选,并将完美日记的模式成功复制到两个新品牌上。

根据招股书,小奥汀在推出8个月内就实现了与完美日记第一年相同的月度总销售水平;完子精选则在3个月内就达到了这一水平。而在DTC模式之下,逸仙电商仍需要进行大量的“公域流量”采买,其营销费用随之增加。

与此同时,越来越多玩家的加入也使得流量费用水涨船高。

来自PARKLU的数据显示,2018至2020年,中腰部KOL和头部KOL的广告报价平均涨幅超过18%。

以天下秀为代表的红人经济公司营收不断走高也从侧面印证了这一点。得益于越来越多的新兴品牌对DTC客户的重视,天下秀近5年营收达84.2亿元,复合增速超59%。2020年其营收达30.6亿元,同比增长54.78%;实现净利润2.93亿元,涨幅达13.57%。

在天下秀的营收构成中,互联网红人营销平台业务收入占比高达96.97%。作为链接平台,天下秀一端连接着红人(内容创作者)、MCN(红人经纪公司);另一端连接品牌商等,从撮合交易中收取平台维护费。其营收大幅增加,一定程度上意味着越来越多的新型平台加入到对流量的争夺之中。

这一背景下,逸仙电商不得不花费更多的资金用于营销,其激进的营销方式也让“烧钱”一度成为公司标签。

然而,对于品牌扩张阶段的逸仙电商而言,营销费用的增长无可避免。

值得关注的是,逸仙电商的营销效率同样在不断提升。2018年至2020年,其单一客户的平均净收入分别为82.6元、114.1元、139.9元;而其营销费用增幅却在逐年下降,2021年,其营销费用较2020年上涨仅17.41%。

对于“营销费用高企”,黄锦峰曾回应:“国货美妆品牌,要实现从无到有,品牌创立初期必然要经历大规模的市场推广,这在美妆领域是行业常识,那些国际大牌也都莫不如此。”

的确,随着逸仙电商逐渐站稳脚跟,良好的“私域流量”运营使其品牌复购率不断上升,从2018年起,完美日记就在不断加大针对私域流量的运营,通过搭建“微信号+朋友圈+微信群+小程序”的销售闭环,建立品牌“蓄水池”。从不同渠道购买完美日记产品的用户,可通过加入客服“小完子”的微信群,来获得更多品牌优惠信息,品牌方以此进行私域流量运营,提升复购率。而这一举措也帮助逸仙电商节省了更多的营销费用。

招股书显示,2020年二季度,其DTC用户的复购率是41.5%,2019年同期是38.9%。即使是在疫情期间,逸仙电商的复购率依然呈现上升趋势。

从财报来看,公司2021年全年营收同比增长约11.6%,在疫情反复、美妆消费需求疲软的情况下,逸仙电商成为美妆行业内少数实现营收持续增长的企业。

巨额的营销支出只是表象,逸仙电商真正的困境在于,其创新的商业模式未能建立自身的品牌护城河,相反,DTC模式的成功引得品牌们纷纷仿效,后起之秀如“花西子”等的销量亦在不断增长,大有赶超之势。

数据显示,2021年5月,花西子的GMV(商品交易总额)超过完美日记,同时,其爆款产品的月销售量达45万,是完美日记爆款Top1的两倍。花西子在营销打法上与完美日记有诸多相似之处,在KOL的投放上更是如出一辙。

同时,在流量争夺战中,欧莱雅等大牌美妆的下场,也让逸仙电商所面临的挑战大大增加,线上市场份额的争夺异常激烈。从2021年双11公布的数据来看,完美日记销售额从2020年的美妆榜单类目第一名滑落至第四名,花西子紧随其后,前三名则重新被国际美妆品牌所占据(表3)。