快递江湖 血战未了

作者: 陶娟每一天,中国有超过2亿个快递包裹在路上奔跑。而10年前,日均不足1000万。过去10年,快递公司堪称成长型企业的典型代表,但A股快递公司带给投资者的回报并不佳,韵达、圆通、申通等公司市值从最高点下行最高达7成以上,顺丰股价2021年亦遭遇腰斩。

2016年,顺丰、圆通、韵达、申通在A股借壳,中通和百世在美股IPO,构筑起4500亿的行业市值,募资超过250亿元。此后,各家产能大扩张,在“仓、运、配”三个环节大幅改善效率,以规模效应和自动化设备压降成本,同时降低了对人工的依赖,2016-2020年间,四通一达的总资产扩张1000亿元,顺丰扩张670亿元;同时期6家公司业务量之和从200亿件涨至近700亿件,员工总数仅上升1成。

多年来,阿里嫡系百世以总亏损70亿元的代价获得了10%以上市场份额,甘当行业鲶鱼;2018年通达系退出丰巢,加仓菜鸟,与阿里实现交叉持股,并逐渐攫取7成以上市场份额;2020年,极兔入网,在义乌将快递单价最低下杀至1元之下,阻断了通达系寡头垄断的态势。这一年,全国快递平均单价下降10.6%,为近年来降幅最大的一年,全行业收入因降价减少了超过1000亿元。

快递从来不是独立的行业,电商巨头的举动对此影响深远。马云组建菜鸟,是为了“全国24小时必达”,备战日单1亿的大时代,让淘宝的物流体验赶上京东,却不料,正是充沛、便宜又快捷的快递产能,让拼多多从农产品成功切入。2020年全网快递增量198亿件中,184亿件来自拼多多,马云苦心孤诣搭建的物流之局,为他人作了嫁衣。浙江反倾销大棒举起,拼多多如何维系低运费环境,令人遐想。

极兔新获18亿美元融资,目标冲击日单4000万,顺丰降维切入电商件,京东物流成功上市,让整个快递市场的未来更加扑朔迷离。价格战,或许是下一轮并购整合的前兆。

商流的背后是物流,快递行业,是电商巨头的必争之地。

这是一个充分竞争的行业,但已逐渐走到寡头垄断的关键节点。

80%的市场份额,已向头部的八大玩家集中。顺丰控股(002352)多年来在王卫带领下特立独行,刘强东决意打造的重资产京东物流(02618. HK)成功上市,市值突破2500亿港元,而阿里巴巴(BABA.N/09988. HK)在马云的布局下,已逐渐攒齐四通一达的股权乃至控股权,尽管这把愈磨愈锋利的宝剑,不经意间成了拼多多撕开淘宝包围圈的利器。命运的琴弦无声拨弄,令人讷言。

百世集团(BEST.N)和极兔速递,一个为阿里嫡系部队,一个由段永平的弟子操刀,与拼多多的义乌突围战关系匪浅,亦是行业最大的两条新鲶鱼。

这是一个看似由巨量劳动力推进的行业,但上市资产已经被锻塑成类TMT属性的技术密集型企业。

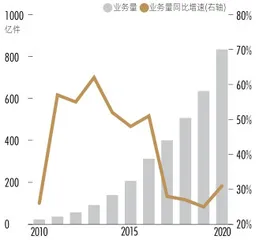

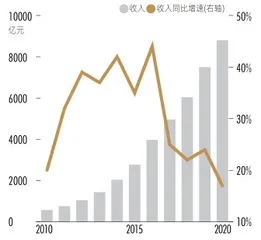

根据国家邮政局公布的数据,最近10年,中国快递行业业务量从23亿件增至834亿件,剧增35倍;与此同时,快递行业收入从570亿元涨至8800亿元,涨了15倍(图1、2)。

此外,快递业这几年的时效和质量改善肉眼可见。不少普通快递件也已能做到两三天送达,且全程可视化可追溯,丢失率大幅下降。

30%-40%的业务年增速,不断改善的消费者体验,背后是高强度的固定资产投入、持续降低的人力成本。2016-2020年间,通达系总资产扩张了1000亿元,而顺丰扩张了670亿元, 6家企业业务量从200亿件增至700亿件,员工总数增长仅1成。信息化智能化,已成快递行业的根本特质。

图1: 2010-2020年中国规模以上快递企业业务量

图2: 2010-2020年中国规模以上快递企业收入

图3: 借壳上市时估值涨幅最为耀眼的圆通速递,此后股价跌得最惨

这是一个充分资本化的行业,但过去5年给予投资者的回报与其成长并不匹配。

从经营的基本面看,快递公司可以说是成长型企业的典型代表了,但A股快递公司带给投资者的回报并不佳。

以2016年末借壳上市成功的韵达股份(002120)为例,其股价从2019年8月28日最高的30.55元/股下降到2021年4月19日最低的12.6元/股,降幅高达6成。事实上,即使韵达近期价格略有回升,仍低于其借壳后新发行股份上市第一天的收盘价(2016年12月23日,前复权价格为17.81元/股)。

不单是韵达,圆通速递(600233)股价从2016年末最高点的38.42元/股下降到如今的11.78元/股,降幅7成。申通快递(002468)从2016年1月最高点的45.52元/股下降到了如今的8.2元/股,降幅超过8成。顺丰控股2020年股价表现耀眼,但进入2021年后的第一个季度,巨亏10亿元,王卫都出面表态,不会有下一次。其股价相对最高点,已是腰斩。

快递公司于2016年先后密集借壳上市,成为当年A股一景,然而投资者若在这一成长行业持股5年,竟只会是白白陪跑一场。

快递行业究竟怎么了?

快递价格战为何越打越凶?菜鸟的出现,与丰巢的决裂,在多大程度上影响了中通快递(ZTO.N/02057. HK)、韵达股份、申通快递、圆通速递等公司的发展?当阿里逐渐掌控四通一达的股权,而这5家企业又已占据快递行业7成市场份额后,快递行业是否已走到变盘时点?

一切要从2016年快递企业的集体上市说起。

2016

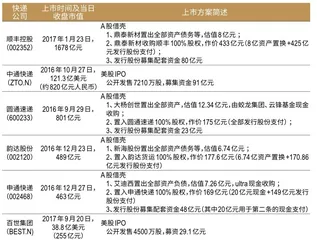

2016年。几家主要的快递企业赶在一起上市了。其中,顺丰、圆通、韵达、申通均为A股借壳,并集中在2016年10月至2017年1月的3个月时间里上市。而中通和百世则在美股实现IPO。

借壳之时,圆通、韵达、申通的估值作价基本都在170亿元左右,而顺丰作价433亿元。待到了新发行股份上市日,市场掀起了狂欢。顺丰当日收盘市值达到了1678亿元,约为借壳时估值的4倍。而韵达、申通上市首日市值约为借壳时估值的2.8倍。

拿下“快递上市第一股”名号的圆通则最为夸张,上市首日市值达到了801亿元,几乎是韵达、申通上市后市值的2倍,接近顺丰的一半。此时的圆通春风得意。2014年,圆通完成快递量18.57亿件,同比增长45%;2015年业务量达到30.32亿件,同比增长63%,市场份额高达14.67%,跃居行业第一。

圆通的市值狂飙,除了“第一股”的先发因素外,云锋基金和阿里创投的背书是一个重要因素。当时,中通、韵达、申通股权均为创始家族把控。中通上市前收购了部分网点股权,并引入渠道商成为公司股东,建立了同享机制;而圆通借壳时,引入了云锋基金、阿里作为持股5%以上的战略股东。

表1:2016年主要快递公司上市方案

对比各家的借壳上市方案,圆通最为激进(表1)。顺丰、韵达置入上市公司时,都接受了原有壳资产的置换,差额部分再发行股份收购;而圆通借壳大杨创世,壳资产是由蛟龙集团(圆通实控人喻会蛟、张小娟夫妇控制)、云锋基金联手花费12亿元现金收购,这意味着圆通股东方将获得更高的股份发行。

此外,在募集配套资金一环,顺丰、申通的发行对象,均为外部机构,且申通实控人还借机套现了20亿元;而圆通募集配套的23亿元资金,也主要由喻会蛟、张小娟、阿里等认购。这意味着,在整个借壳方案的实施中,圆通实控人、云锋基金、阿里宁愿花钱,也要获得尽可能多的上市公司股份。

这种“要股票不要现金”的姿态传达给市场很强的信念。此外,四通一达均以电商件为主营业务,2014-2015年时,圆通业务量甚至在中通之上,市场份额第一,再加上阿里入股圆通,似乎意味着圆通日后有望获得阿里更多的资源倾斜,拿下更高的市场份额。

但后来各家的业务发展和股价走势,只能说,投资者想多了。

圆通2016年9月29日新增发股份上市,11月4日股价到达迄今为止的最高点38.42元/股,如今只剩11.33元/股(前复权价格,2021年5月7日收盘价),暴跌7成,几乎是这些快递上市公司中表现最差的一家(图3)。

快递公司集体上市,包括曾经誓言“不上市”的顺丰,都“跟风上市”,与行业发展大势有关。

1985年,中国邮政成立EMS(中国速递服务公司),后者是中国第一家从事快递业务的企业。此后,国际快递巨头如DHL、TNT、FedEx及UPS等纷纷通过合资、委托代理等方式进入中国。随着市场经济进一步发展,民营快递企业发掘到其中机遇,迅速崛起。1993年,顺丰速运和申通快递分别在珠三角、长三角成立,1994年初,宅急送在北京成立。

2003年,阿里巴巴投资1亿元设立淘宝网,开启了B2C电商大发展的时代。此后的10余年,是中国民营快递业的黄金发展时期。中国邮政局的数据显示,2007至2016年,中国快递业务量由12亿件增至312.8亿件,年均复合增速为43.66%;全国快递业务收入由342.6亿元增至3974.4亿元,年均复合增速31.3%。

在中国,和电商一起快速发展的行业,或者说对电商快速发展起到巨大功劳的行业,快递可算一个。

这一时期,与早期顺丰、宅急送主导的直营模式不同的是,通达系以加盟的轻资产模式迅速扩张。2015年末,中国设有快递服务营业网点18.3万处,平均每一网点服务人口约0.75万。可以说,有效需求区域已基本渗透。

2014年,中国快递业务量已赶超美国规模,成为全球第一,但2016年中国人均快递业务量约23件,仍低于美国,有较大上升空间。而当时国家邮政局对行业的规划则是,至2020年,快递年业务量达500亿件(人均36件),年业务收入达8000亿元(复合增速为26%),支撑网络零售交易额突破10万亿元,日均服务用户2.7亿人次以上。

国家邮政局希望,“十三五”期间形成3-4家年业务量超百亿件或年业务收入超千亿元的快递企业集团,培育2个以上具有国际竞争力和良好商誉度的世界知名快递品牌。

上市,才能有力借助资本杠杆,壮大自身实力,跻身航母快递,以大吃小。不上市的代价则可能是被超越,被吞并。市场这么大,谁不想当最终的王者?