巨头混战生鲜电商

作者: 鲍有斌生鲜电商过去几年是热门赛道,创业者扎堆进入,市场规模快速提高,清场也同时进行。创立3年半时间的同程生活没有逃过“死在C轮”的魔咒,7月初申请破产。这是继易果生鲜后,又一个宣布破产的明星创业公司。

资本蜂拥而至,电商巨头纷纷杀入,社区团购已经有“新千团大战”趋势。玩家们比拼的是资金和资源优势,最终这一市场也将成为少数人的游戏。每日优鲜和叮咚买菜近期先后登陆资本市场,也未必能笑到最后。谁会成为最终的幸存者?

赛道总投资超过500亿元,腾讯10次出手

对于老一辈,每天早上去菜场挑选最新鲜的肉菜,回家烹制一日三餐,是一天中的大事。可城市里慵懒的年轻人,已逐渐放弃了这一习惯,手机买菜渐成潮流。

处于高速增长中的生鲜电商,具有刚需、高客单价和高复购率等特性,加上目前渗透率低,市场前景广阔,吸引资本蜂拥而至。但熬不下去的牺牲者也已批量出炉。

生鲜电商主流模式大致分为三种:仓店一体化、社区团购、前置仓。

仓店一体化以阿里旗下盒马鲜生、京东系7Fresh(七鲜)为代表,线上线下都可营业,可提供送货服务,价格优势不大,胜在品种齐全和品质保障。

社区团购,以多多买菜、兴盛优选、美团优选、十荟团为代表,价格便宜,但一般隔日到货,且用户需要到社区“团长”处自提,产品质量参差不齐。

前置仓模式则以每日优鲜(MF. O)、叮咚买菜(DDL.N)、美团买菜为代表队,下单后30分钟左右送货到家,速度快,保鲜效果好,对一二线城市的消费升级用户有吸引力(图1)。

这三种模式互有拥趸,因生鲜电商赛道坐拥超过30%的年化增速。数据显示,2020年,我国社区零售市场规模达到11.9万亿元,其中快消品6.9万亿元,生鲜5万亿元,预计2025年将达15.7万亿元,年复合增长率5.74%。其中,线上社区零售规模从2016年的0.7万亿元增至2020年的2.5万亿元,年复合增长率为36.6%,预计2025年将继续增至7.2万亿元,年复合增长率为23.6%,在线渗透率预计将从2020年的21%提升到2025年的46%。

图1:生鲜电商主流模式以及主要参与者

表1:部分社区团购平台2020年融资数据

成长性意味着机会,机会背后自有各路资本赌下重注。2020年内,除了每日优鲜和叮咚买菜共计拿到75亿元融资外,其他从一级市场拿到亿美元级融资的创业公司,也比比皆是(表1)。

2020年10月,多点(Dmall)C轮融资28亿元;谊品生鲜7月C轮融资25亿元。十荟团2020年融资四轮,总金额累计近4.5亿美元。同程生活两次融资超过2亿美元。遗憾的是,同程生活最终还是倒在了C+轮。

而兴盛优选则获得了多家机构轮番支持。2020年12月,京东(JD. O/09618.HK)宣布对其投资7亿美元;2021年2月,《晚点》披露其获得腾讯(00700.HK)、恒大、红杉资本、淡马锡等战略投资30亿美元,估值不低于80亿美元,但该消息未获得官方证实,如果市场传闻为实,兴盛优选最近3年总融资规模将逼近50亿美元,创下新纪录。80亿美元估值,也将超过每日优鲜和叮咚买菜总市值之和(表2)。

企查查数据显示,2010年至2021年4月,中国生鲜电商赛道共发生融资事件287起,涉及项目154个,披露融资总额超过463亿元。

2010年被称为生鲜电商元年,2013年前行业融资总金额不到5000万元,处于萌芽期。

2016-2018年间,生鲜电商行业野蛮生长,融资事件分别达到63起、35起、29起,其中2017、2018两个年度融资总额均突破100亿元。随后行业进入洗牌阶段,妙生活、菜到啦、壹桌网等项目陆续关停。2019年全年行业仅仅融资17起,公开披露的融资总额大约12亿元(图2)。

2020年,新冠疫情刺激行业投资再次升温,全年融资28起,总融资额回升至89亿元。

2021年开始截至4月,生鲜电商赛道共发生融资事件8起,融资总额达到82亿元(图3)。其中,叮咚买菜在4月完成7亿美元D轮融资,5月再融资3亿美元,加上IPO融资,三次融资近11亿美元,成为2021年的融资能手。

知名机构投资案例中,IDG资本以11次出手,荣登生鲜赛道投资次数第一名,投资标的包括多点、拼好货、绵绵生活、许鲜网等。腾讯以10次出手排名第二,投资标的包括每日优鲜、多点,以及永辉超市(601933)生态下的永辉云创、超级物种。

高榕资本以7次出手排名第三,紧随其后是老虎环球基金、九合创投、真格基金,均出手6次;阿里巴巴、CMC资本、顺为资本、天图投资则分别出手5次。以投选赛道著称的红杉没有出现在前十(表3)。

表2:兴盛优选历次融资情况

表3:部分机构投资生鲜电商案例

图2: 2014年至2021年生鲜电商融资情况

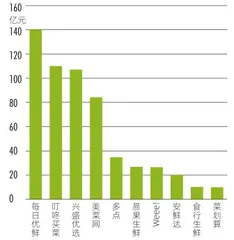

图3:部分生鲜电商融资额

腾讯、阿里巴巴(BABA.N/09988. HK)布局主要是作为自身生态补充,借此加固竞争壁垒。老虎全球基金不但出手次数多,而且将每日优鲜、叮咚买菜、美菜网头部玩家收入囊中,可谓稳准狠。真格基金投资成效难称上佳,除美菜网外,青年菜君、卷福等现状都不佳。

在生鲜电商多次出手的天图,还下重注投资了“新茶饮第一股”奈雪(02150.HK),可以牵线产业上下游公司合作。

新“千团大战”再起,再造新美团?

面对生鲜电商每年30%左右的增速,除了纯粹的资本方,互联网巨头携资金和流量优势,纷纷躬身入局,相比仓店一体化和前置仓模式的高运维成本,巨头的主赛道放在了交付成本最低的社区团购上。

2020年7月,美团(03690.HK)推出美团优选,凭借强悍的地推团队,其开城速度极快,至2021年一季度末,美团优选已拓展至2600个市县,基本覆盖全国。

2020年8月,拼多多(PDD.O)上线多多买菜,内部定位是长期业务,需要多年长跑,拼多多切入买菜的优势在于其用户规模和农产品供应链优势。至2020年底,其已经将1200多万农户接入平台,2020年农产品GMV达到2700亿元,是国内最大的农产品电商平台。此外,其用户规模已突破8亿。至2021年一季度末,多多买菜已在300多个主要城市中都开展了业务。

就连滴滴(DIDI.N),也在2020年6月上线“橙心优选”,公司CEO程维称投入不设上限,力争做到市场第一。此外,阿里除了旗下的盒马优选(后更名为盒马集市),还多次领投十荟团,京东也推出京喜拼拼等品牌,都想分得一杯羹。

从综合公开报道看,巨头们起跳很高。美团优选2021年GMV锁定为2000亿元,并冲击每天5000万-6000万单量。拼多多用户群与社区团购目标客群高度重合,多多买菜2021年GMV目标则是1500亿元;橙心优选目标是1000亿元,兴盛优选则为800亿元左右。

即便最低800亿元,也是前置仓赛道选手只能仰视的高度。

每日优鲜2020年GMV不足百亿元,增速已停滞。叮咚买菜2021年想要实现300亿元GMV,也需要极强扩张能力和执行力才能达到,如果目标定为200亿GMV,也许更为现实。

前景看似可期,但这是个残酷的赛道,盈利的曙光遥遥无期。

以美团为例,美团2021年第一季度,日均餐饮外卖交易订单为3230万笔,如果美团优选能达到每天4000万订单,相当于再造一个“新美团”。但二者间颇有差距,美团外卖2020年的客单价已达到了48.2元,而美团优选目前客单价只在8元左右,要从这微薄的每单收入中挤出利润,显然需要更长久的投入和耐心。

不过,美团优选与美团“Platform+ Food”战略吻合,在生鲜零售端投入,美团较为坚决,且不惧亏损,其最新财务数据可一窥端倪。

美团2021年一季度新业务收入99亿元,同比增长136.5%,同时经营亏损扩大至80亿元,这主要是因为社区电商处于大规模投入期。毛利更高的到店酒旅和外卖业务,给美团新业务输血。

盒马鲜生则是仓店一体模式的典型代表。其操盘者侯毅曾公开表示,前置仓是“做给VC看的伪命题”,其结局就是卖给需要本地化流量的公司。前置仓模式,盒马鲜生也做过尝试,即盒马小店。

侯毅后来认识到,盒马小店只有线上没有线下,仓店一体的盒马mini才具备新零售特征,线下门店品牌展示、引流作用显著,大幅降低获客成本,因此,盒马小店要全部改造成盒马mini。

阿里巴巴财报中并未公布盒马鲜生详细运营数据。不过,2020年7月,盒马mini项目负责人倪晓俊透露,盒马mini经过1年的探索,展示出较高的服务能力和营收能力,已实现整体盈利。

不看好前置仓的,还有一位不愿透露姓名的知名生鲜电商平台高层,其对新财富表示,“20%左右的毛利率难以覆盖高成本,(前置仓)活不了几个季度”。