激发中国经济新的活力

作者: 钮文新

按照中央判断,我国经济发展面临需求收缩、供给冲击、预期转弱三重压力。

一个重要共识是:总需求不足乃是当前中国经济的突出矛盾。但我们需要看到一个基本事实:总需求不足,不是今天才有的经济现象,而是长期不断走弱的结果。

什么原因导致需求不足?是三期叠加?是供需错配?的确存在这方面问题。但这些似乎都属“明因”,一个长期存在、长期压抑总需求的“暗因”并未引起足够重视。

这个“暗因”是什么?货币政策方式可能存在“技术偏执”,这导致金融趋向短期化,进而导致金融相对于实体经济而言,长期“明松暗紧”,并成为长期压抑经济总需求的“暗因”。

证监会主席易会满2022年7月31在《求是》杂志以“努力建设中国特色现代资本市场”为题撰文指出,中国金融“不缺资金但缺资本”。

按照金融学理论的定义去划分,资金与资本的区别关键就是期限的长短。一年期以上为资本,一年期以下为货币(资金)。所以,“不缺资金但缺资本”实际指出了中国金融长期存在“期限结构性缺陷”,指出了金融短期化趋势。金融短期化趋势会使实体经济对长期资本的渴求得不到满足,而中国经济结构又是以制造业、实体经济为本,所以金融偏离实体经济诉求,必然脱实向虚,从宏观上长期压抑中国经济内需。

所以对中国,一个实体经济为本的国家,货币政策的宽松或紧缩应当更多考量金融市场能够生成多少长期资本,而非只关注短期货币流动性的多少。由此建议:金融工具应当以服务实体经济、促进高质量发展为宗旨,而要达成这样的目标,必须从改革货币政策方式入手,对金融实施供给侧结构性改革,以此推动金融长期化、资本化、股权化,并以此为突破口,走出中国特色金融发展之路。

金融短期化的根源

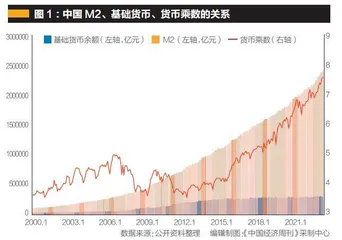

按照货币学基本定义:M2=基础货币×货币乘数。这告诉我们,M2增长取决于两个因子的变动:一个是基础货币数量,一个是货币乘数高低。基础货币由央行供给,是国家信用的体现;货币乘数则由商业银行通过“存款变贷款、贷款变存款”去创造,它表达的是商业金融机构基于国家信用派生信用的能力。

如图1所示,它展示了中国M2(黄柱)、基础货币(蓝柱)和货币政策(红线)的关系。

由图1可见,2012年之后,中国M2增长完全依托货币乘数的不断上涨,也就是商业银行不断通过“存款变贷款,贷款变存款”去创造货币,而央行的基础货币供给却保持了“超稳”状态。这就是问题的核心。如果我们将基础货币(国家信用)视为M2中的糖分,那商业银行扩张货币乘数,则相当于“向糖中加水”。于是,图1所展示的情形则是:M2增长过程中,不加糖,只兑水。这是不是会导致M2品质下降? M2品质下降的基本特征就是:金融短期化。

按照货币学理论定义:货币乘数也称货币流转速度。货币乘数越高,意味着货币流转速度越快,同时意味着货币流转周期越短,也意味着金融短期化越严重。针对制造业企业,货币流转周期必须满足“从货币采购原材料到组织生产,再到商品销售,然后回到货币”——这是一个完整的“从货币再到货币”的流转周期。如果货币乘数过高,针对企业的货币信贷能容忍的流转周期过短,这样的金融会背离制造业企业对金融期限的诉求。

搞清这条金融逻辑链特别重要,它揭示了中国金融短期化的根源在于这样一种货币政策方式:在“只兑水、不加糖”的前提下推动M2增长,以适应经济规模扩张的需求。

金融短期化危害

2008年金融危机之前,美国等个别发达国家无惧这种货币政策方式,那是因其经济结构以服务为主,尤其以金融服务为主。服务业对金融期限的诉求并不苛刻,尤其是金融服务业,金融机构哪怕只有隔夜资金,也可以通过隔夜拆借去赚取利润,但制造业企业则不行,资金期限过短意味着极大的流动性风险,而管理这样的流动性风险,企业势必将付出巨大的成本。所以,金融短期化对中国危害甚多。

第一,金融短期化会使金融系统里的短期资金“因多而贱”,实体经济、制造业所需长期资本却“因少而贵”,资金期限背离实体经济诉求。实体经济不赚钱或赚钱难,必然引导实业资本进入金融市场,金融业也会因此而快速膨胀。这就是说,金融短期化导致整体金融业务“脱实向虚”,进而引导整体经济“脱实向虚”,这是一个恶性循环的过程。事实是,自2008年至2017年第五次全国金融工作会议之时,中国金融业增加值年均增速超过8%。但从历史上看,就算在金融业最发达的美国,其金融业增加值增速也不过7.5%左右。与金融业高速增长相反,中国制造业增加值在GDP中的占比,已由2008年的32.7%下降至2019年的26.8%。

第二,如果货币乘数不断提高、资金期限越来越短,实体经济资本缺血状态也会越发严重。从宏观看,结果1:实体经济被长期压抑,会导致内需走弱,尤其是民营经济获取长期资本的难度更大,以致“内生性增长动力”走弱,甚至有经济空心化趋势。结果2:短钱便宜、长钱贵,给金融市场注入巨大的空转套利空间,并引发金融投机套利的野蛮扩张,导致各种金融乱象。结果3:央行货币政策低效,尤其是短端利率向长端传导不畅。

第三,金融短期化趋势不断压缩股权资本市场发展空间,会导致企业,甚至上市公司长期得不到足够的股权资本支持,而不得不靠债务扩张去谋求发展。结果1:弱化了企业的资产负债表,给资金链安全带来威胁。结果2:在企业发展均受到债务上限约束的情况下,整体经济发展也会受限,而且降杠杆动作容易引发系统性金融风险。结果3:股权资本长期匮乏,会导致企业底层技术研发投入不足,而中短期资本则更愿扎堆在“通过短时砸钱实现垄断的应用技术”上,这可能是导致部分平台企业野蛮扩张的原因之一。结果4:在科技竞争极其激烈的背景下,国际间股权资本争夺必然剧烈,但金融短期化剥夺了资本市场的支撑力,在科技资本争夺上处于劣势。

第四,依靠货币乘数的不断提高推升M2,实际是将国家货币发行权让渡给了商业金融机构。在信用货币时代,国家是否可以放弃货币的主权属性?M2必须是国家信用与商业信用的平衡,而不增加国家信用(基础货币),依靠商业信用(货币乘数)扩张去推高M2,这不仅违背常识,而且违背国家主权的货币定义。

第五,金融短期化的内涵是:存款,尤其是企业存款,以及对应的贷款同时短期化。进而导致M2“因短而高”,以及负债同样“因短而高”。按照“货币乘数=M2÷基础货币”这个公式,货币乘数实际是“1元基础货币被放大了多少倍”,这是货币杠杆。所以按照货币金融理论,货币乘数越高,货币杠杆越高,全社会整体债务杠杆就会越高,经济各个方面的资金链都会因此而变得脆弱,系统性金融风险(流动性风险)加大。

为深入阐释全社会负债会“因短而高”的原因,不妨举例说明:假设我们盖个木屋,如果木料尺寸完全符合建设要求,所需的木料总量为1;现在盖同样的木屋,但木料尺寸变短,必须通过“接短为长”才能获得所需木料的尺寸,建造这座木屋所需要木料总量该是多少?是3、是4,还是5……定性而言:第一,木料尺寸越短,所需木料总量越大;第二,木料尺寸越短,木屋质量越差;第三,当木料尺寸短到一定程度,不管有多少碎木料,都无法建成一个合格的木屋。这实际也是债务“因短而高”的规律。

我们还可以从“糖与糖水”的关系中看清同样的道理。假如经济肌体健康成长必须摄入足够的“糖分”,那M2这杯“糖水”中的“含糖量”越低,经济肌体要获得足够的糖分,就必须“超量去喝糖水”。超多少?不知道。但定性而言,则必有“糖水(M2)含糖量越低,所需糖水(M2)的超量程度越高”。这是常识,也是基本规律。

把这些常识平移到金融则有:第一,金融短期化越严重,满足同样经济规模所需的债务总量越大,会导致M2和债务杠杆同时“因短而高”。第二,金融短期化越严重,金融流动性风险越高,金融质量越差,而且当金融短期化达到一定程度,短期流动性再多也无法有效支撑实体经济正常发展需求,更谈不上支持经济高质量发展。第三,糖本身也有品质高低区别,政府信用期限(基础货币期限)越长,糖的糖度越高;基础货币期限越短,糖的糖度越低。由此推论:糖的品级越高——基础货币期限越长,经济肌体所需糖水——M2越少。所以,鉴于金融是经济肌体的血液,金融短期化的直接后果是:需要大量长期资本支撑的股权资本市场脆弱,企业难以获得股权资本平衡,以致全社会债务杠杆率过高,资金链脆弱,流动性风险大。

基于经济理论界的事后检视,2008年美国所发生的金融危机,表面看是次贷抵押证券违约,是长期监管缺失而导致金融底层资产过滥,但深层原因实际是:金融资本主义长期发育的必然结果。在金融资本主义制度下,金融资本控制了国家货币发行权,表象就是M2增长长期依靠金融机构扩张货币乘数推动。但是,这带来的金融短期化,必然导致金融背离服务实体经济的职能,导致经济“空心化”,而短期资金则更多倾向空转套利。同时,严重的“短钱长贷”与各种“金融创新”连成一片,以致金融机构过度创造货币,金融存贷期限过度错配,而当底层资产违约,金融机构停止或收缩货币乘数,后果不堪设想。

事实是,2008年美国货币乘数接近9倍,即1美元基础货币创造9美元M2。而现在的中国,货币乘数已达8倍。实际上,8倍货币乘数对应的现实情况是:M2是GDP的2.5倍以上,债务杠杆风险严重制约经济进一步发展。

货币供给为什么“不加糖、只兑水”?

之所以M2供给“不加糖、只兑水”,其关键原因在于:2008年之前30多年的时间里,与金融资本主义相适应的新自由主义货币理论在全球推行,而中国改革开放恰恰伴随了这样的一个过程。在此过程中,金融学者和管理者系统学习并接受了新自由主义货币理论。

按这种理论,第一,货币不过是人类为了方便商品交易而“从民间自然内生”的交易媒介,就像我们看到的贝壳、金银铜,乃至现实中的比特币等,都是民间自发确认的货币形态。所以,政府必须尊重货币这种“民间自然内生”的属性,它是“政府尊重市场”的必要表达。第二,诺贝尔经济学奖获得者卢卡斯基于“完美世界假设”,提出了所谓“货币中性理论”,认为多发货币只会引起通货膨胀。结合二者得出结论:政府必须控制基础货币数量,而让货币乘数——金融机构(民间)创造货币去满足经济对M2增长的诉求,政府宏观调控只需确保“M2增长率大致等于名义GDP增长率”即可。

正是出于上述认知,20世纪70年代后期,美联储前主席保罗·沃尔克开创了“单一盯住通胀+单一调节利率”的货币政策方式,而这种方式的实质内涵就是:央行放弃收放基础货币(外生货币)的所谓“数量型调节”手段,而经济增长所必须的M2供给增长,主要依托商业金融信用扩展去创造,从而维护了货币“民间自然内生”的属性。而所谓“单一利率调节”,实际就是通过利率调节,增加或减少商业信用创造能力,进而控制社会购买力,并实现对通胀的管控。

但上述货币方式能否持续?近年来,经济理论界提出大量质疑,而普遍认识是:新自由主义货币理论以及对应的货币政策方式导致金融短期化,金融短期化则导致金融业务的自我循环、脱实向虚、空转套利,这才是导致2008年金融危机的根本病因。于是,理论界开始关注一个新的方向:新凯恩斯经济理论。