货币政策如何以我为主

作者: 秦勇货币政策以为我主的提出背景是在中美贸易争端之后,中国提出以内循环为主、国际国内双循环的经济发展战略方针,又时逢中美经济周期、防疫方针的政策走向出现背道而驰。但是具体而言,什么样的货币政策才是以我为主?现在特别提出以我为主和过去有什么不同?

一

从一定意义上,任何主权国家的政策,都是以我为主,并没有哪个国家会依照别的国家的经济变量制定自己的政策。这个问题的提出还要回归到国际经济中的货币体制,各国采用的货币体制主要有:固定汇率、清洁浮动汇率、有管理的浮动汇率。当下的全球汇率体系是沿袭自二战后的以美元为主的汇率体系,虽然目前全球的清算支付体系已经不是美元独大,并且还面临着欧元进一步强化,俄罗斯去美元化,中国人民币国际化的诸多挑战,但是当前美元在国际货币体系中的作用仍然不可动摇。具体到中国,我们实行的是合理水平上双向波动的弹性汇率机制,它有两层意义:一方面这个波动仍然是围绕美元,另一方面所谓合理水平涉及到货币当局的评价,实际上等同于波动区间加大的有管理浮动。短期如果汇率波动太大,跨境资金流动剧烈,资产价格波动过大,影响对经济的信心,所以有合理水平的判断符合现实需要。而双向波动则体现了周期性的特征,也就是要正视不同经济体之间的经济周期不同步的情况,那么在当下与主要盯住货币国经济周期有较大错位的时候,我们提出货币政策的主张就是所谓的“以我为主”。

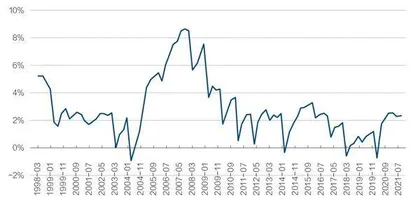

图1:经常账户占GDP比重

美元为基础的货币体系下很多经济体都与美国经济周期同步,只是略有早晚,这意味着中国的货币政策立场并不仅仅和美国相反,而是和全球以美元为基准货币体系的经济体总和相反。虽然,中国汇率体系加大了弹性区间,并且也有意想建立与中国在国际贸易体系中体量相当的国际化货币地位,但目前本质上仍然是以美元为基础的浮动汇率体系,这就意味着前述的美元周期的运行机制对中国也是适用的,由此中国面临的不仅是美元,而是以美元为基础的主要货币和经济体周期逆行带来的放大的美元资金流动压力和冲击。中国当前面临的是在开放经济下,财政和货币政策的条件和边界,以及未来以我为主的政策应当作出如何调整。

由经典的开放经济国民收入衡等式,简写为:GDP=TDD+FB,可以推导出一国国内所面临的实际资源约束:I=(GNDI-C)-CAB=S-CAB=S+CAD=Sp+Sg+CAD,最后一个等式即国内投资(包括私人投资与政府投资),等于储蓄加上国际收支赤字,储蓄包括私人储蓄和政府储蓄。

上面公式可以从两方面看开放经济在国内与国外的补充与互动关系:首先,从消费角度,需求可以来自国际市场。一方面,出口的增长长期被国家作为经济增长的重要策略,而净出口可以是一国短期关键的促进经济的来源,中国2021年的经济增长就体现了出口部门的重要性。另一方面,国际市场也还有平滑国内消费的作用,尤其是农产品的波动,可以通过国际市场的供给来削补。

其次,从投资角度,私人投资和政府投资可以利用的资源来自于私人储蓄和政府储蓄以及国际收支赤字。投资事关一国未来发展的资本存量形成,受到国内储蓄和流入国内的海外储蓄的限制。当下全球大部分经济体都赤字经营,尤其中国每年以赤字目标来统筹当年的经济发展。这些就是一国发展受到的实际资源约束。此时,如果我们更关注政府投资,或者说财政政策,这对中国来说是发展经济的重要抓手,那么它的投资有两个重要来源,一个是私人部门盈余,就是私人储蓄减去私人投资,另一个是国际收支赤字,即海外流入中国的储蓄资源,当然具体到国际收支账户中,它可以是海外直接投资,或者金融账户及投资账户的赤字。

假如Ip=Sp+GS+CAD中,政府盈余增加或者政府举债,并用于基础设施建设,与此同时进口并没有立刻回落,如果该国的经济增速在潜在增速之下,那么政府投资增加会刺激就业,拉动消费。但政府投资拉动经济而增加的税收是没办法完全覆盖它的支出的,因此GS可能是赤字状态,此时一方面赤字融资挤占私人储蓄,同时进口增加经常账户恶化,两个方面一起导致私人投资受到严重的挤压,但对中国来讲由于有大量的贸易盈余,目前还是私人投资的主要融资来源。长期来看,中国用固定赤字率追求经济增速的发展模式,经常账户盈余如果回落,私人投资可能面临收缩。

图2:中国国民总储蓄率(IMF)

这样可以看出经济体受到两方面的制约:一方面是贸易盈余的大小影响私人投资,从绝对值上,中国的贸易盈余在中美贸易战爆发的初期,2018年受到一定影响,但2019年开始就大幅反弹,并且在疫情暴发后还不断创出新高。但是,我们考虑的是对经济发展的贡献,可以看到贸易盈余占到GDP的比重在2007年就已经达到高点,之后便开始滑坡,平均占比保持在2%的水平,也就是说依靠贸易盈余支持的私人投资对经济的贡献度也是越来越小的。2019年开始,贸易盈余有一部分是靠进口替代,同时还履行中美贸易协定承诺的定向性采购,意味着不考虑这一增量实际进口回落得更快,并且出口高增长很大程度上与疫情以及芯片等产业链未来可能面临变化或调整的因素相关,这样贸易盈余对私营部门的支持,以及形成私营部门对GDP的贡献可能面临挑战。

同时,中国的储蓄率与经常账户占GDP的比重同步见顶,这可能与2008年四万亿救市相关,中国政府第一次推出激进的基建投资,并且之后的时间为了保持经济的高增长,维持了相当强度的基建和房地产投资。储蓄率下降有很多解释,但是如果政府支出并没有让居民的收入实现同等速度的增长,或者消费增长快于收入增长,那么结果就是储蓄率下降并挤占私人投资。2020年受新冠肺炎疫情影响,中国采取了同样的救市措施,推动激进的基建和房地产投资,进入2021年又实施了十分严厉的财政降杠杆措施,无论是政府支出还是政府紧缩都不利于居民收入增长,未来中国的储蓄率有进一步下行的空间。通常亚洲国家的储蓄率相对较高,对比亚洲高收入国家的韩国,它的全民储蓄率是高过日本的,较中国的储蓄率要低大概10个点。这意味着未来无论是经常账户还是私营部门为政府支出融资的空间都变小。

二

开放经济应当利用全球资源,同时也面临着约束,即国际收支账户的可持续性。开放经济体的国际收支账户综合盈余是所有对外部交易中除去官方储备的部分,也可以把官方储备理解为综合平衡项目,这对于固定汇率国家或者目标要把汇率波动稳定在一定宽度的国家是一个很重要的变量,它代表中央银行需要买卖多少储备以满足对外汇的需求。央行买卖外汇的操作就代表了汇率压力或者是储备消耗的潜在风险。如果汇率是自由波动的,那么综合盈余应该是接近零的。

国际收支账户的脆弱性评估是回答在考虑了汇率、通胀、利率和海外融资选择的情况下,一国面临未来的融资需求是否允许外债对GDP的比率还能维持在一个水平,而不会影响经济发展。

为了稳定债务/GDP比,债务的增速必须与相同币种衡量的GDP增速相当,开放经济债务可持续性要求如果外债利率上行,本国货币贬值,意味着需要更高的非债务融资流入以及无息经常账户余额。

从绝对值上看,中国的外债规模从2014年开始上升很快,外债占GDP(人民币衡量)已经从8%提高到近16%,外债近几年已经成为重要的融资渠道。值得注意的是,2015年是中国利用外债市场的开始,当年同时启动了汇改,由于人民币贬值压力上升,无疑加大了外债市场压力,2015年-2016年间外汇储备流失十分严重。以后两次外债上升吸取了经验,2018年和2021年人民币汇率都大幅升值,这有两个好处:首先是人民币升值减少了外债偿还的压力,实际上相当于给人民币美元债增信,减轻了发债主体偿还压力;其次是外国投资人对持有人民币资产更有信心,而如果是国内投资者持有的一种美元资产,可以很好地利用人民币汇率波动的周期。

外债稳健性分析可以展望债务/GDP水平中期趋势,重要的就是看在当前政策组合下,给定利率和汇率水平,债务水平与非息经常账户余额的趋势关系。如果需要经常账户余额代表的融资的量无法满足维持债务比例平稳的量,那就代表政策需要作出相应调整。过去中国净外币资产与当期非息经常账户余额的变动趋势,大体上可以解释汇率的中期变化,但是自2020年以来,虽然我们净出口绝对值创下了历史新高,却不能完全覆盖净外币资产的减少,这是我们更加依赖外币市场的结果,前面也解释了人民币升值的有利之处,不过从更长期趋势来看,外债不可持续,外债有很大贬值压力。

图3:外债占GDP比重、人民币汇率走势

图4:中国净外币资产与贸易差额变动趋势

上面就是维持强势货币地位利用海外债务市场的一种货币政策。当一国货币的风险溢价上升,货币当局可以:1)提高政策利率来覆盖风险溢价,并维持汇率水平不变。这种方法可以最小化风险溢价上行对债务比率的影响,因为提高利率并不影响短期存量债务的利息负担;2)维持利率水平,让货币贬值相当于风险溢价的程度。这种方法可能会引起对政府财政可持续性的担忧,尤其是当都以外币为主的时候,贬值会在短时期大幅提高政府的债务比率。债务分析静态地分析了当前国际收支账户的稳健程度,中国越来越多地依赖外部融资,但同时固定汇率体系下又在消耗外汇;不过,中国目前外储还十分充裕,应对进口需求、短期外债都十分充足。

三

动态地看,一国的外部账户有两个重要的考察角度,一个是国际收支账户,记录的是一国的居民和非居民间的交易流,包括进出口、借贷和投资;另一个是净国际投资头寸,反映的是居民持有的外币资产存量减去非居民持有的国内资产存量,它通常代表的是存量表一定时期期末的变化。

中国的国际收支差额在2015年汇改前保持在较高水平,汇改后虽然没有实行完全的清洁浮动,但是汇率的浮动区间变宽,需要的用于维持汇率的储备绝对水平也有所回落,所以综合盈余有所下降,但是从相对GDP的比来讲,已经从2007年16%的高位回落到当前2%不到的水平,在2015年汇改时,更是降为负值;在2018年中美贸易摩擦高峰的当年,也曾降到零以下。

图5:国际收支走势图

图6:外汇管理储备资产运用情况

从国际收支账户可以推出外汇管理当局管理外汇的外汇运用,可以看到自2015年以来两次人民币显著升值都与外汇管理当局的管理意图有直接关系。其中,2018年受到中美贸易摩擦的影响,虽然外汇管理当局在进出口受到很大不利影响的情况下使用了大量外汇,但只把人民币稳定在较低的水平上。

国际投资头寸的结构和变化可以看出一国对外账户的中长期趋势,根据在国际账户中,对投资的五个职能类别进行了区分:(a)直接投资;(b)证券投资;(c)金融衍生产品(储备除外)和雇员认股权;(d)其他投资;(e)储备资产。