中概股迷途

作者: 张欣培 王颖 冯奕莹

2021年3月底,华尔街著名基金经理Bill Huang因中概股大跌而爆仓,损失百亿美元,创造了“人类史上最大单日亏损”。2021年末,投资人朱啸虎在朋友圈说,“Bill Huang哪里是爆仓,简直是逃顶。”

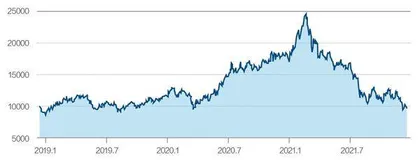

自2021年2月中旬后,中概股一直处在下山途中,市值不断下跌,其间经历多次暴跌。中概股大跌,究其原因,有美国SEC《外国公司问责法案》及其实施细则落地的因素,也有中国国内强监管以及中概股自身业绩不及预期的影响。

据12月3日美国SEC《外国公司问责法案》实施细则,不满足条件的中概股将在三年内从美股退市。

悬在中概股之上的达摩克利斯之剑终于掉了下来,这也让数百家的中概股企业陷入困境。“从目前来看,如果不递交底稿,就会被退市,这个没有选择。目前来看回旋余地很小。”业内人士向《财经》记者表示。

国内方面,强监管不断落地。去年四季度以来的互联网反垄断2021年持续推进;7月,国家“双减”政策落地,教培行业哀声一片。

这些因素叠加,给中概股的发展前景蒙上了阴影。有不愿具名的中概股人士对《财经》记者表示,过去一年,在美上市的大部分中国互联网企业都经历了较大震荡,这与整体大环境相关。中美之间政治摩擦,已波及到在美上市的中概股。

对于正在处于旋涡中的中概股来说,风险尚未退却,它们也将被迫踏上一条选择之路。

中美证券监管博弈

2021年11月,美国上市公司会计审查委员会(The Public Company Accounting Oversight Board,PCAOB)制定的第6100号规则在《美国联邦政府公报》刊宪,并已即时生效。

根据第6100号规则,在美国挂牌交易的外国企业需要向其审计机构发出指示,必须接受PCAOB对于审计工作的检查,否则该外国公司可能无法在美国各证券交易所挂牌或者在非公开市场挂单交易。

12月2日,美国证券交易监督委员会(SEC)公布落实《外国公司问责法》(Holding Foreign Companies Accountable Act,下称“HFCAA”)的监管细则最终修正案定稿。

与之前的征求意见稿对比,最终修正案明确规定,PCAOB无法有效开展审计检查工作三年的时间起算点从2021财年开始,且增加要求公司需披露自己是否采用VIE架构。

法案最终落定超出市场预期。华兴证券首席经济学家兼首席策略分析师庞溟认为,SEC和PCAOB陆续公布的相关规则、具体细节和执行方案,不断补全了对于不符材料提交和信息披露要求的在美上市公司实施强制退市的细节、路线图和时间表。

多少家中概股企业会受到影响?据PCAOB 2018年底在其网站公开的信息,224家在美上市公司位于其检查存在障碍的司法管辖区。其中约200家公司的审计师在中国。

不过,对于上市公司而言,强制交易禁令只有在PCAOB连续三年将其认定为“被识别公司”后,方才生效。

一家中概股企业人士持相对乐观态度,“HFCAA是中国在美上市公司以及拟赴美上市公司都要面临的共同情况,是需要面对的新问题新挑战。不过,这一法案真正执行可能要到2024年,这也为两国证券监管部门提出解决方案留出了充足时间。”

也有法律人士对此谨慎,尽管有两年的缓冲时间,美国成美律师事务所合作人柳治平律师对《财经》记者表示,《外国公司问责法案》已经是法律了,谈判的博弈空间较小,“这问题已经不只是行政部门可以在中美谈判桌上拍板的事了。任何关于改变法案明文规定的谈判妥协,需要国会修改法律”。

事实上,中美两国的监管机构对于中国公司赴美上市以及审计底稿问题一直有所讨论与合作。中国证监会表示,对于美国PCAOB要求入境检查在PCAOB注册的中国会计师事务所,双方合作从未停止,一直在寻找一个各方都能接受的检查方案。

2020年初,中国证监会表示,在国际证监会组织(IOSCO)多边备忘录等合作框架下,中国证监会已向多家境外监管机构提供23家境外上市公司相关审计工作底稿,其中向美国证监会(SEC)和美国PCAOB提供的有14家。

“证监会认为PCAOB的诉求是完全合理的,既然中国的企业在美国上市,那就要遵守美国的规则,但是,PCAOB检查中国的会计事务所,也需要符合中国的规矩,遵守中国国家安全、信息安全方面的要求。过去四五年,双方共同探索一度取得了很大的进展,但美国政治氛围发生变化后,中美合作有所下降。”中国证监会副主席方星海表示。

业内人士指出,在中美政治环境紧张之下,各项合作开展或较为艰难。但是,十分期待中美两国在跨境审计监管方面有更多的合作。“跨境监管是否有进展取决于中美关系。”有资深投行人士表示。

外交部发言人赵立坚12月3日在例行发布会上表示,中方始终认为,加强对话与合作,才是解决问题的正道。将证券监管政治化,损人害己,将使美国投资者失去投资许多世界上增长最快公司的机会,也将使美国专业服务机构失去许多业务机会。

“未来可能会有改善的余地,但是双方要相向而行。这需要双方沟通努力,而不是单方面的努力。”中国人民大学商法研究所所长刘俊海向《财经》记者表示。

庞溟认为,相关各方关于跨境监管执法合作的谈判依然有望取得两国都能接受的结果,如满足PCAOB对在美上市中国企业的会计师事务所进行常态化检视的要求、让每年检视活动的抽查比例高低符合PCAOB的巡检要求、让美国证监会调取保存在中国内地的审计工作底稿的速度满足调查时效性要求等。

监管压力空前

不仅面临跨境监管的中美政策博弈,来自中国国内的强监管政策同样构成中概股不得不面临的重大挑战。

滴滴,这家与优步比肩的中国出行企业巨头,在今年6月在纽交所挂牌上市以后,引发App下架、新用户停止注册等在内的政府严厉监管。重重压力之下,滴滴市值遭遇暴跌。最新数据显示,滴滴总市值306亿美元,相比上市之初的最高点下跌超过60%。

滴滴遭遇强监管和调查的背后,是政策层面关于数据安全的考量。滴滴强行挂牌上市之后不到两周(7月10日),国家互联网信息办公室发布《网络安全审查办法(修订草案征求意稿)》,其中规定,对掌握超过100万用户个人信息的运营者赴国外上市之前,必须申报网络安全审查。

受到滴滴事件影响,中概股“运满满”“货车帮”“Boss直聘”等中概股企业被启动网络安全审查。

部分待上市的互联网企业也暂停了赴美上市申请。Keep、喜马拉雅、小红书、货拉拉等多家企业传出暂停赴美上市的消息。

针对数据安全的监管,叠加去年四季度以来持续推进的互联网企业反垄断,7月以来中概股遭遇普遍大跌。

无独有偶。“双减”政策又给教培行业中概股带来重大打击。

7月23日,中共中央办公厅、国务院办公厅发布了《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》。意见指出,学科类培训机构一律不得上市融资;各地不再审批新的面向义务教育阶段学生的学科类校外培训机构;现有学科类培训机构统一登记为非营利性机构。

图1:美国上市的最大中国股票ETF KWEB“若初始投资1万美元”增长图

图2:易方达中证海外互联ETF2021年份额变化

当日美股收盘,跌幅排名前十的股票中,教育股占据九个席位。好未来(TAL.US)当日跌幅达到了70.76%,高途(GTOU.US)集团大跌63.25%,新东方(EDU.US)跌幅也达到了54.22%。无忧英语、有道、瑞思学科英语等跌幅均超过40%。

严厉的政策背景下,教育股成为中概股表现最差的板块。根据Wind数据统计,今年以来跌幅前十的中概股中,教育股占据七只。

中信证券认为,虽然2021年以来,中国各项产业监管政策频出,互联网产业“垄断”行为亦受处罚。总体看,中国监管的加码主要集中在教育和互联网两大行业上。

但让中概股尴尬的不仅仅是外部因素,三季度业绩不及预期又使其遭遇了一轮抛售压力。三季报的披露让中概股又一次集体重挫。在披露的季报中,阿里巴巴、B站、拼多多、百度、爱奇艺等业绩均不及预期。

反垄断、数据安全、教育“双减”政策,乃至美国SEC关于审计底稿的跨境监管,中概股受到的打击一个接一个,再加上自身扩张的增长乏力,中概股如履薄冰。

中概股的退路

转机或许还是有的。对于在美上市的中概股来说,还有约两年的时间认真评估自己的上市地选择。

从以往案例来看,中概股退市一般有三种方式:私有化退市、转到其他交易市场上市、退市后转入OTC市场。

港股、A股都有可能成为中概股回归的选项,因为企业的业务模式更容易被投资者理解,企业也有可能获得更高的估值水平。而港股市场被认为是首选。

参与了中概股企业回港二次上市的前述中概股人士解释了选择港股市场的三点原因,“一是香港是全球最重要的金融中心之一,在港交所二次上市将为我们提供除美国股市之外的另一个境外融资平台;二是有助于市场对公司业务的了解,向中国投资者分享中国互联网的增长成果和未来发展战略;三是提升股票的整体流动性:美国与香港市场之间的可替换性将为投资者提供不间断的交易窗口,从而确保健康的流动性。”

庞溟向《财经》记者表示,对在美中概股而言,相比A股市场,预计其出于境外融资需要、投资者基础、行业受监管情况、红筹与VIE结构上市便利度、港股市场持续创新等各方面考虑,现阶段优先考虑的上市地仍将是港股。

“港股是首选,不是上市难易的问题,而是境外投资者退出的难易问题。”有投行人士对《财经》记者直言。

有私募人士发文称,自美国国会有这个提案以来,多数中概股已经留好退路,申请香港二次上市,“完成赴港二次上市之后,万一要退出美股,基金们不用因为公司退市而卖出持股,所有股票都可以通过经纪券商把股份转移成港股的持股。这也是过去一年多家中概股在香港二次上市的原因”。

“因为中美关系原因,预计明年回港上市的企业会有加速的趋势。”瑞银亚洲区股票资本市场部联席主管张倩嘉表示。科律合伙人及亚洲资本市场业务主管蔡华表示,建议已经在美国上市的中国公司都考虑在香港寻求第二上市,或者进行双重主要上市。