全球能源市场震荡背后

作者: 霍思伊

自2021年年初以来,整个欧洲的天然气批发价格已飙升至2019年的近五倍。根据可追溯到 2010 年的记录,英国9月的平均电价达到了189.1英镑/兆瓦时,是自2010年以来的最高纪录,几乎是往年同期的三倍以上。中国的 “煤荒”进一步抬升了全球动力煤价格。布伦特原油在10月下旬突破了85美元/桶的门槛,处于七年来的最高水平,自年初算起,迄今涨幅已超过50%,高盛表示,这是石油行业多年“结构性牛市”的开始。

相对于中国以煤炭作为基础能源,欧洲对石化燃料的依赖度方面,天然气的消费占比远远高于煤炭。

面对气荒、煤荒、油荒、电荒,以及由全球能源价格飙升所加剧的全球性通货膨胀,很多专家认为,一场全球能源危机正在形成。但牛津能源研究所能源转型研究项目主任詹姆斯·亨德森对《中国新闻周刊》说,当下全球能源市场的震荡,不能算作危机,只是“市场对一系列因素的重大反应,这些因素同时出现,造成了某种短缺。”

相互交织的全球能源市场

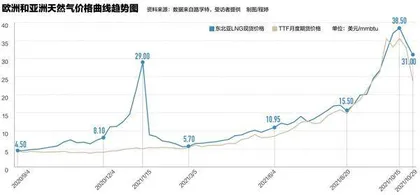

欧洲的天然气价格从2020年6月就开始上涨,经历了2021年1月的冬季高峰后,根据天然气价格的周期规律,会在每年的5~6月间回落到低点,但在今年却一路上扬。到了6月初,作为欧洲天然气基准价格的荷兰TTF中心价格已经达到了25欧元/兆瓦时,往年只有5欧元/兆瓦时左右。

根据国际天然气协会的《第三季度国际天然气价格报告》,今年前九个月,欧洲天然气现货价格的涨幅达到了357%,在第三季度,欧洲天然气价格就增长了 2.5倍。欧洲的天然气市场成为全球能源震荡的中心。专家分析,供需失衡是直接的诱因。

从供给侧来看,2021年叠加了很多不利因素,首先是特殊的天气。埃信华迈(IHS Markit)大中华区天然气研究副总监卢潇对《中国新闻周刊》分析,去年欧洲冬季寒冷漫长,低温持续到今年5月,采暖用气比往年多,消耗了很多库存。同时,受亚洲市场的激烈竞争影响,欧洲5月中下旬才开始往储气库大规模注气,比往年晚了1个多月。中日韩等国疯狂补气,与亚洲各国的能源结构以及强劲的经济复苏需求有关。

国际天然气协会的报告指出,亚洲吸收了全球液化天然气出口总量的 70%以上,造成4、5月给欧洲的交货放缓,6月以后的进口一直在下滑。

欧盟四分之三的天然气消费依赖于从挪威与俄罗斯的进口。路孚特电力与碳首席分析师秦炎对《中国新闻周刊》指出,欧洲今年自身的产气量下降,挪威后劲不足,俄罗斯对欧洲大陆的天然气供应缩减,也不像过去那样灵活,最后欧洲只能更多地依赖进口LNG(液化天然气),欧洲的买家需要出价更高与亚洲抢货,因此,在供需紧张的情况下,亚洲LNG现货的高价进一步刺激了欧洲天然气价格,补库失败又加剧了市场的恐慌心理,进一步抬高价格。

国家能源专家咨询委员会委员、中化集团经济技术研究中心首席研究员王能全认为,在需求侧,今年有两个“预料之外”:一是欧洲夏季的风和雨水都比往年少,二是世界经济复苏的程度。

欧盟统计局的数据显示,欧洲2020年可再生能源发电量占比已经达到了38%,首次超过化石能源。但从2021年初以来,欧洲长时间海上风速大降,风力发电骤降。全球离岸风电巨头丹麦沃旭能源(Ørsted)表示,今年4至6月的风速“远低于正常值”,位列二十多年里最糟糕的三个季度之一。可再生“不给力”,欧洲大部分国家退煤步伐又很快,于是天然气在能源结构中的重要性得以凸显。目前,天然气约占欧盟总能源消耗的四分之一。

另一方面,全球经济复苏的速度超过预期,尤其是在亚洲,带来对能源需求的强劲增长。国际货币基金组织预计,2021 年全球经济将增长 6%,足以弥补 2020 年 3.5% 的下降。但即便如此,如果仅从供需来看,实际缺口还不足以解释当下“史无前例”的天然气高价。

周大地是国家发改委能源研究所原所长、中国能源研究会副理事长,他对《中国新闻周刊》分析,新冠疫情发生两年以来,美国等国带头大规模发行货币,但生产活动没有跟上,全球范围内的通货膨胀,首先就表现在大宗商品价格上涨,从粮食、钢铁和石油、天然气等领域都受到影响,能源领域尤甚。

他还指出,天然气、石油等能源价格的定价机制是期货引导现货,市场投机行为很多,实际上变成了一个金融市场。在这轮暴涨中,对未来市场的恐慌性“预期”明显放大了供需之间趋势性变化的幅度。比如,对天然气的需求增长2%,但体现在价格上可能会上涨20%~30%。总之,天然气高价在部分程度上是被“炒”起来的。

秦炎也观察到,这一轮全球天然气价格涨幅的1/3都和期货期权这种金融衍生品的交易有关。她所在的路孚特在伦敦证券交易所集团旗下,是全球最大的金融市场数据提供商。秦炎发现,10月初,欧洲TTF(荷兰天然气虚拟交易中心)价格“一下子”涨到100欧元/兆瓦时以上,就是因为大型投资机构的投机仓位多,动辄上亿,这些期货期权的投资组合放大了市场的波动。

以全球天然气价格暴涨为开端,引发了一系列能源价格和电价的上涨,这一切不是单线的,而是相互交织的。首先是欧洲风电的减少引起的电荒与电价高企。同时,拥有世界上最大碳排放交易体系(ETS)的欧盟今年收紧了许可证的交易,从而推高碳排放的价格。发电厂因此倾向于选择碳排放相对少的天然气,而不是煤炭,随之抬升天然气价格。而随着天然气价格的暴涨,发电厂又退而选择烧煤,这又进一步加剧了碳价的上涨。

在欧洲碳价与天然气价格同步飙升之际,全球煤炭和石油的价格也在上涨。

10月上旬,中国动力煤期货每吨最高至约1700元,创历史新高。而太平洋另一侧的美国今年来的煤炭价格涨幅达到400%。由于天然气价格过高,美国已经重启煤炭发电厂。彭博社数据显示,美国电力生产商今年的煤炭消耗量预计将增加19%,而美国煤炭供应在冬季来临前将处于20年低点,2022年生产的全部煤炭几乎已经被预定售出。此外,欧洲ARA三港动力煤价格也从年初的67美元/吨涨到10月中旬的268.5 美元/吨。

天然气的全球化

西班牙副总理兼生态转型部长特蕾莎·里贝拉将当下比作1970 年代的石油危机。但和历史上的几次能源危机相比,这一轮全球能源价格暴涨首先发生在天然气市场,而非石油市场。在9月时,媒体更喜欢用“天然气危机”来形容正在发生的一切。

大卫·法伊夫曾是国际能源署的石油市场部门负责人,目前是国际能源及大宗商品价格评估机构阿格斯的首席经济学家。他对《中国新闻周刊》分析,过去,石油市场的波动比天然气和煤炭市场更明显,后两者对本地或区域供应的依赖程度更高。然而,随着液化天然气贸易份额的上升,天然气市场也逐渐全球化。在卢潇看来,天然气市场的全球化,主要是因为2017年以来LNG贸易量的上涨,其中最大的增量来自中国。

中国2017年开始实行“煤改气”政策后,迅速开启了疯狂LNG进口之路。当年LNG进口量就达到了3800万吨左右,占全国天然气总进口量的一半,比上年增长了50%以上。2017年9月,中国超过韩国成为世界第二大液化天然气进口国,排在第一位的是日本。此后,中国LNG进口增速连续夺得全球第一,到2021年第二季度,中国超越日本,成为全球最大的LNG进口国。

2020年,中国天然气消费量突破3300亿立方米,相当于欧洲消费总量的六成以上,仅次于天然气管网高度发达的美国和天然气资源大国俄罗斯,位居世界第三位。卢潇指出,中国天然气的需求暴增,对整个天然气市场的供应体系和价格都形成压力。

中国的天然气需求有很强的的季节性,近年的新增主要来自其华北地区“煤改气”后的冬季采暖供气需求,有两个因素会影响可能的缺口:一是中俄天然气管道东线未来在多大程度上可以满足华北需求,2018年中俄签署的30年合同规定输气量是逐年增加的,经过数年才能达到每年380亿立方米。二是中国的储气能力。

中国当下的储气能力和发达国家相比仍有很大差距。卢潇介绍,中国今年的天然气需求量大约在3700亿立方米,但地下储气库的能力目前只有约160亿立方米,占总需求的4%~5%,而欧洲的地下储气工作气量能占20%以上,美国也有16%,因此“中国的调峰能力远低于发达市场,因此冬季保供很被动,被迫大量季节性采购LNG”。

2018年以来,中国进入储气库建设高峰,“三桶油”纷纷加大布局,就在2021年10月18日,中石化建设的卫11储气库开始注气,标志着华北最大地下储气库群建成投产,总库容可以达到100.3亿立方米。中石油计划到 2030 年新建 23 座地下储气库。

不过,卢潇也强调,中国未来会增加储气的布局,但短期对于减少对全球天然气市场价格波动的影响,起到的作用也是有限的,因为国内天然气的需求也在不断增加,“二者是不断追赶的状态。”他说。

王能全分析,目前,天然气市场的全球化还处于第一阶段,全球LNG交易量刚超过管道气。随着全球化趋势的加剧,未来,天然气市场、石油市场和煤炭市场之间的联动,可能会出现一些新的情况。“比如以天然气为源头,引发全球能源市场的震荡,这种模式未来可能会更频繁地上演。”王能全说。

能源系统“房间里的大象”

随着全球天然气产量的激增,到了2019年,IEA(国际能源署)执行董事法提赫·比罗尔公开称,天然气和液化天然气已提前进入黄金时代。但两年以后,IEA却在2021年5月发布的《2050年净零排放路线图》中写道,为了在2050年实现净零排放并确保全球气候变化控制在1.5℃之内,除了截至 2021 年已经承诺的项目之外,不应再批准开任何新的油气田。

IEA对天然气态度的巨大转向,揭示出近两年全球能源转型背后的理念变化:对可再生能源的信心和对气候变化的恐惧。

2019年以来,各国的能源转型进入深水区。目前,全球已有40多个国家政府承诺到2050年实现净零目标,欧盟2020年更新了自己的减排目标,要求到2030年将温室气体排放量与1990年相比至少减少55%,上调了此前设定的目标是40%,且计划到2030年将可再生能源份额提至40%。

这种政策导致各国将天然气、煤炭与石油共同列为可再生能源的对立面,成为加速退出的对象。在气候变化的总目标下,人们渐渐忽视了天然气。

卓尔德环境研究(北京)中心主任兼德国能源转型智库高级顾问张树伟对《中国新闻周刊》说,未来,天然气的重要性会不断上升。从短期来看,电力部门中,只有天然气可以更好地与风光匹配,欧洲等国退煤之后,风光缺乏时,天然气必须跟上,没有其他替代品。

燃气机组启停灵活,冷启动时间仅为燃煤电厂的几十分之一,可以实现分钟级的响应,更适合电网短时间内的负荷变化,且成本较低,因而是电网调峰的更优选择。

更糟糕的是,如果没有足够的天然气,只能转向煤炭。英国的一家大型煤电厂今年已经连续60多天为电网供电,2020年同期,只活跃了四天。大宗商品信息服务商ICIS在近期的一份报告中指出,“昂贵的天然气+不稳定的可再生能源”的组合正在加剧欧洲对高排放煤电的依赖。

那么,未来是否是下一个天然气“黄金十年”?