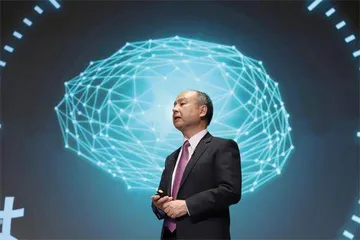

风暴中的孙正义

作者: 刘璐明

跌下神坛的孙正义,或许比作为“投资之神”的孙正义更值得记录。这位在风险投资领域被称作“Godfather”式的人物,在过去3年间经历了人生的大起大落。他执掌着全球最大的风险投资基金,以近乎赌徒的方式不断押注全球的科技公司。

在风投圈,没人能与一个拥有巨额资金的庞然大物竞争。这位“硅谷最有权势的投资人”改变了游戏规则,也面临着泡沫破裂带来的反噬。革命者、掌控欲、理想主义、投机者……这些都不足以形容他,更多人喜欢用“疯狂”二字来概括,包括他自己。

2022年5月12日下午,作为软银集团董事长兼总裁的孙正义在日本东京公布了软银集团最新财报:2021财年,软银集团净亏损约合人民币900亿元,旗下愿景基金净亏损约合人民币1400亿元。

这是软银,也是风投史上至今最大的一笔亏损。

黄金时代逝去了吗?

财报发布会上,孙正义面色凝重,他说“在这个混乱的世界,我们应该采取的方法是防御”。

他列举,全球新冠感染人数超5亿,石油、天然气、小麦价格上涨,消费物价指数上涨12%,美联储进入加息周期,以科技股为主的纳斯达克指数下跌27%。因新冠疫情和俄乌冲突,世界开始进入“混乱模式”,他表示,性格上他确实喜欢进攻,但现在软银需要防守。

孙正义的投资遍及全球,他在用投资的方式打造一个致力于信息革命的商业帝国,某种程度上,软银也是科技公司繁荣与低谷的风向标。

据研究机构Carta数据,从2021年底到2022年一季度,一批高增长初创公司的估值平均下降约42%。而据网站Layoffs.fyi的一项调查,自2022年3月以来,美国风投支持的初创公司已裁员超8200人。

初创科技公司开始勒紧腰带,科技巨头的股价也在下跌,2022年以来,苹果、微软和谷歌母公司Alphabet下跌20%左右,Facebook母公司Meta以及Amazon股价下跌超30%,Netflix下跌达69%。

《华尔街日报》援引风投公司Index Ventures的Mike Volpi的观点:“这显然不是暂时减速,这是一次适当的修正,是一个周期的结束。”

软银将巨额亏损归咎于其持有的上市投资组合公司的股价下跌。咨询公司Asymmetric Advisors的战略师阿米尔·安瓦扎德在一份报告中指出了软银亏损的关键原因:“软银的整个业务结构依赖于一个关键假设,即股价不断上涨。”而在全球科技股遭遇抛售的当下,软银正在暴露出这一“根本性缺陷”。

2022年一季度,软银投资的韩国电商平台Coupang股价较其上市价格跌幅超70%;滴滴出行股价则在过去半年跌幅超80%;东南亚出行巨头Grab下跌80%;阿里巴巴股价下跌超50%;美国食品配送公司Doordash下跌48%。

自2021年以来,中概股经历了前所未有的危机,牵连国内科技股也持续走低,多数公司股价腰斩。财报显示,愿景基金一期前三大亏损来自滴滴出行、美国共享办公公司WeWork、Grab。而愿景基金二期的前三大亏损来自WeWork、京东物流和叮咚买菜。

经济学家、财经金融评论人余丰慧告诉《南方人物周刊》:“软银亏损是基于全球疫情、地缘政治突发事件以及各国监管收紧等多重因素的叠加影响。”

2021年8月,孙正义曾公开介绍,愿景基金有23%的投资在中国。2022年,他谈及软银在全球各地区的布局,强调基金并未依赖某一特定区域,投资较为均衡。他也表示软银在中国的新投资会更加谨慎,会更严格地进行尽职调查,但并不意味着零投资。

作为一位经历过2000年互联网泡沫的风险投资家,眼前的景象对孙正义来说或许有些似曾相识。

1995年11月,软银向雅虎投资了200万美元,当时雅虎刚成立不到一年,团队仅有十几人。次年,软银追加1亿美元投资,获得雅虎33%的股份,两个月后,雅虎上市,仅售出2%的股份,软银就套现4亿美元。

1999年末,在互联网泡沫的顶峰时期,因为雅虎的成功,孙正义曾超越比尔·盖茨,当了3天世界首富。随后,互联网泡沫破裂,软银投资的公司包括雅虎在内股价暴跌,软银股价随之下跌超90%,孙正义的净资产蒸发约700亿美元。

在推出愿景基金的时候,孙正义曾宣称:“有好的时候,也有坏的时候,但软银总是在那里。”

风暴来临前:疯狂的构想和花不完的钱

2016年9月,孙正义获得了10分钟时间与沙特王储穆哈默德·本·萨勒曼见面。面对王储,孙正义的开场白是:“阁下,您难得来一次日本,空着手回去未免太可惜了,我想送给您1万亿美元。”

在萨勒曼的惊讶中,孙正义讲述了他要募集一只1000亿美金投资基金的疯狂构想,他希望沙特王储能够为其出资,在他眼中,这个渴望摆脱石油依赖的国家正需要一笔“大买卖”。孙正义接着说,“在20世纪,神给了您最好的礼物——石油。但是在21世纪,如果我可以求神赐我一样那样的礼物,我希望是可以看到未来的水晶球。”

3个月后,孙正义飞往沙特首都,双方会谈45分钟,沙特王储便决定出资450亿美元,成为基金最大的LP(Limited Partner,可简单理解为出资人)。长期跟访软银的日本记者杉本贵司在《孙正义传》一书中详细记录了上述细节。

当年全球风险投资行业每年的投资金额刚刚超过700亿美元,创建1000亿美元基金的想法听起来有些天马行空。

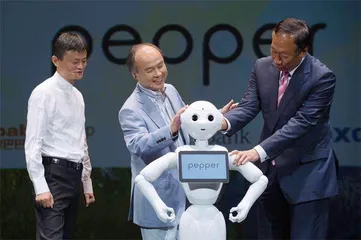

孙正义做到了。愿景基金一期最终筹集到了980亿美元,而据Bloomberg统计,愿景基金从体量上,已相当于4个银湖资本和15个红杉资本。除了软银自己出资的280亿美元之外,LP还包括阿布扎比主权基金、苹果、高通、富士康等。

“如果钱不成问题,你会打算怎么做?”这是他决定投资之前常问创业者的一句话。他让自己率先实现了这个前提。拥有了这只超常规模的基金,他有能力将遍布全球的头部科技创业公司揽入麾下。

房地产经纪平台Compass联合创始人兼首席执行官罗伯特·雷夫金曾回忆,孙正义告诉他:“企业家的雄心是公司潜力的唯一上限。”他很少关心利润率,而是关心公司能以多快的速度发展。

汽车共享平台GetAround首席执行官山姆·扎伊德也曾被孙正义问道:“我们怎样才能帮你做大100倍?”

他多次提到,聪明人打不过疯子,以及自己的投资方法论:相信直觉,依赖直觉。他像一位创业者一般去做风险投资。在经历2000年互联网泡沫破裂、软银跌至谷底的时候,他还向阿里巴巴投资了2000万美元,获得34%的股份,与孙正义共事20年的迈克尔·罗宁评价他,“你从未见过如此无所畏惧的人。”

马云曾回忆这段过往:我想讲一个小时,而孙正义只花了6分钟便决定投资。14年后,阿里巴巴上市,孙正义所持股份价值达到500亿美元。这也是软银最为津津乐道的成功投资的案例。

2016年末,孙正义与WeWork创始人诺伊曼在纽约见面。因为前者赶去与刚刚当选总统的特朗普见面,诺伊曼只有很短的时间说服孙正义。在前往特朗普大厦的路上,孙正义用28分钟决定向WeWork投资44亿美元。

孙正义的投资方法极具侵略性。他通常会开出高于公司融资估值数倍的金额,如果对方不同意便威胁转投竞争对手。2017年,滴滴已经完成16轮融资,并不缺钱,但孙正义找到程维,只给了他两个选择,“要么接受我的投资,要么我去投资你的竞争对手。”

滴滴上市前,软银注资约120亿美元,占投资总额的一半,并得到滴滴20%的股份,程维仅有7%。

几乎没有人能够拒绝或阻止孙正义。

在打算收购半导体公司ARM之前,孙正义曾给其CEO塞格斯打了一通电话,表示需要马上见到ARM董事长斯图尔特·钱伯斯,而后者正在土耳其海岸外的游艇上度假。孙正义乘坐私人飞机来到土耳其,并派私人飞机和保镖去接塞格斯,到达土耳其的塞格斯说:“这有点儿让人不敢相信是真的!”

收购ARM的交易提出得很突然,完成得也很迅速,孙正义出价320亿美元,比ARM当时的市值高出43%。

Fast Company记者卡特里娜·布鲁曾到访软银,据她描述,孙正义的巨额押注激起了部分风险资本家的不满,在访问软银之前,一名风投专家表示,愿景基金就像电影《追鬼敢死队》里四处飘荡的“棉花糖宝宝”,然后让她问问孙正义一个每个人都想知道的问题:下个投资对象是谁?

美国IT业独立观察家Ben Thompson评论说,愿景基金不是VC(venture capital风险投资),也不是对冲基金。它是一个全新的物种。

孙正义的愿景基金给风险投资领域带来的几乎是排挤性的冲击,他以超乎常理的价格出资,短时间内迅速拉高创业公司的估值。一旦孙正义进入,其他投资人便难以再参与。且通常情况下,愿景基金会再以更高的价格追加新一轮投资,烧钱换增长的打法在过去很长一段时间是可持续的,源源不断的资金投入足以让这些公司在市场上形成绝对领先的规模。

开始有风险投资机构效仿,试图建立自己的超级基金。包括红杉在内的知名创投基金都开始募集自己的超级基金,然而没有一只超过百亿美元。

但有时,当钱不是问题的时候,反倒成了问题。

坠落、低谷与未来

美剧《初创玩家》(WeCrashed),以及《华尔街日报》的两位记者出版的书籍The Cult of We详细描述了曾经的明星独角兽WeWork的坠落史。

这是一个近乎荒谬的故事:两位野心家计划将一个本质上做着二房东生意的公司,打造成价值10万亿美元的科技巨头,这将超过世界上任何一家公司,诺依曼也将成为世界上第一个万亿富翁。但最终,伴随IPO失败,公司盈利模式不明,市值蒸发400亿美元,沉浸在个人享乐中的诺依曼被赶出公司。

虽后来曲折上市,但也不如人意。目前,WeWork市值约为37亿美元,而孙正义过去的投入超百亿美元。

2019年11月,孙正义在东京举办的新闻发布会上鞠躬致歉:“我对这些投资的判断在许多方面都不正确,对此我感到很遗憾。”由于WeWork等估值下滑的影响,2019财年软银亏损约126亿美元,愿景基金亏177亿美元。当时是自1994年上市以来最大的年度亏损。

孙正义为何会在这样一个项目上栽跟头?一直以来的说法不一。有人认为他是为了寻找下一个阿里巴巴,或是已经投入了太多资金,只能以赌徒的心态继续下注。

The Cult of We一书中则提到:泡沫是一群人的结果,他们共同为某些东西付出比其内在价值更高的代价。投资者蜂拥而来,他们追随着一种引人注目的叙述。资本过剩与对错过机会的恐惧相结合,结果就是狂热。在泡沫中,群体战胜了个人,乐观战胜了怀疑。