“市值考核”落地重塑保险股估值

作者: 杨千自2023年7月中央政治局提出“活跃资本市场”以来,监管部门持续为增量险资入市打开空间。随着长期险资的逐步入市,投资组合的整体波动性将增加,叠加会计准则的切换,净利润对权益市场的变动更为敏感。若权益市场回暖,险企能够有效地管理股票市场的投资风险并把握投资机会,投资收益的增加将显著提升净利润。在“中特估”行情中,“市值考核”落地有望催化保险板块估值提升,保险投资端也有望受益。

“将市值纳入央企国企考核评价体系”正式落地后,中字头板块持续发力,保险板块涨幅明显。就险企自身估值而言,中国人寿、中国人保、中国太保和新华保险等都是央企或国企,本身就带有低估值、高股息、高分红的特征。

截至1月30日,保险板块近12月股息率均值为3.75%,高于同期上证指数的3.27%,5家上市险企2022年分红比例均超30%,其中,中国人寿高达43.17%,在资本市场波动下为投资者带来相对稳定的收益,投资价值凸显,此次“市值考核”落地有望成为保险板块估值重塑的重要催化剂。

新保业务推动NBV稳增

以寿险为例,2023年实现复苏回暖,分红险更是迎来高速发展的机遇。从需求端看,新保业务较快增长推动NBV稳增。

2023年寿险实现全面正增长,主要表现为预定利率为3.5%的保险产品掀起销售热潮。2023年4月,监管部门陆续召集相关保险公司开会,要求新开发产品的定价利率从3.5%降至3%,在短期内刺激二季度寿险销售升温;其中,6月单月同比增速提升最为显著,中国人寿、平安寿险及健康险、太保寿险、新华保险、人保寿险及健康保费收入同比分别增长18.35%、21%、39.02%、24.21%、77.18%,环比增速分别为2.66、11.87、34.08、6.83、41.06个百分点,以增额终身寿险为代表的储蓄险迎来销售高潮,支撑新单保费快速增长。

8月,3.5%的保险时代正式谢幕,在产品利率切换、监管趋严的背景下,寿险销售热度降温,单月销售同比增速由正转负。2023年全年,中国人寿、平安寿险及健康险、太保寿险、新华保险、人保寿险及健康险累计保费收入同比分别增长4.28%、 5.82%、4.86%、1.72%、9.06%,全部实现正增长。

2023年,社会经济生活秩序加速恢复,险企把握宏观经济、行业发展中的有利条件,务实推进寿险深度改革,各险企一季度NBV增速全面扭负为正,尤其是新保业务较快增长推动NBV实现稳增。

受3.5%利率产品停售预期与居民储蓄意愿高企的影响,储蓄型产品需求持续释放,推动新单保费实现较快增长,2023年前三季度,平安、人保、新华、太保和国寿新单保费同比分别增长44.76%、15.12%、9.49%、13.06%和14.8%,带动NBV稳增。

数据显示,2023年,平安、太保与国寿NBV分别实现40.9%、36.83%和14%的增速,与上年相比呈现良好的复苏态势。2023年全年,平安寿险个人业务新单保费增长24.3%,太保代理人渠道新单保费增长29%,人保寿险期缴新单增长37.1%,预计将对2023年全年NBV形成较好的支撑。

从供给端看,代理人企稳态势巩固,银保渠道保费快速提升。近年来,随着寿险改革的不断深化,队伍建设从“野蛮生长”向“精细化高质量管理”转变,各险企正加速代理人员清虚,从2019年年底到2022年, 保险公司进行了执业登记的销售人员锐减超400万人。截至2023年6月末,A 股上市险企代理人总人数为150万人,较2022年年末下降10.79%,降幅较上期放缓。2023年三季度,中国太保代理人队伍基盘企稳;平安代理人为36万人,环比下降3.74%,降幅环比收窄;国寿代理人环比仅下降0.15%。总体来看,各险企人力清虚活动已接近尾声。

在代理人企稳态势巩固的基础上,代理人质态持续优化。伴随着虚假人力与低产能人员的脱落,各险企正在加快建设高效能队伍。长期以来,保险代理人的角色是产品售卖者,依赖熟人业务,缺乏专业性和长期性。粗放式的供给模式显然已难以满足当下需求侧的变化,“职业化、专业化、数字化”的供给侧升级,无疑是寿险行业二次增长的关键。代理人队伍发展模式正发生深度转变,队伍质态持续优化,队伍产能大幅提升。

2023年前三季度,国寿个险板块月人均首年期交保费同比提升28.6%;太保月均核心人力占比、绩优组织占比同比提升,核心人力月人均首年佣金收入、核心人力月人均税前收入均同比大幅提升,个人寿险客户13个月保单继续率为95.5%,同比提升7.5个百分点;平安寿险人均新业务价值同比增长94.4%,高质量代理人队伍越来越成为险企业绩增长的重要驱动力。

近年来,由于代理人渠道清虚提质改革转型,客户资源丰富、销售网络发达的银保渠道获得发展良机,各保险公司正在加强其在银保渠道的布局和发力,深化拓宽银行合作,实现银保渠道保费快速提升。如平安寿险打造与平安银行的独家代理模式,重点完善银保化“产品+”体系;中国太保实施“长航行动”,秉持价值银保定位。

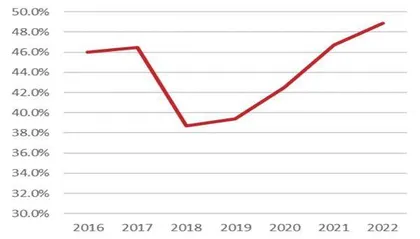

中国保险业发展报告数据显示,2022年,保险行业银保渠道保费收入为11990亿元,同比增长8.89%,寿险保费收入占比自2018年起逐年提升,2022年该比重接近50%。具体 来看,2023年上半年,平安寿险银保渠道保费同比增速超60%,新华和人保银保新单占总新单超70%。截至三季度末,新华银保渠道实现总保费440.14亿元,同比增长14.1%;其中,长期险首年期交保费119.09亿元,同比增长82.9%;太保实现银保渠道规模保费326.94亿元,同比增长31.1%,其中,新保期缴规模保费82.84亿元,同比大幅增长289.5%,银保渠道逐步成为新单保费增长的重要支撑。

图 银保渠道占寿险保费收入比重(%)

监管引导降利差、控费差

2023年以来,在监管引导降利差、控费差的背景下,寿险产品在激烈的市场竞争中魅力不减。

在降利差方面,随着3.5%预定利率时代的终结,分红险或逐步成为寿险的主打产品。在10年期国债收益率已跌破2.5%、银行存款利率持续调降、股票基金权益市场剧烈波动、房地产与城投等相关债券违约风险加大的背景下,险企投资端正面临着严峻的挑战。为防范利差损风险,监管部门引导险企将普通型人身险预定利率上限从3.5%下调至3%,在2023年7月31日这天,3.5%预定利率时代正式终结。

从短期来看,预定利率下调刺激储蓄险需求提前释放,利率正式下调后,消费者获得产品收益减少,保险产品的竞争力相对有所下降,险企的保费收入短期承压,但这并不意味着储蓄险完全失去了吸引力。

从目前可选的保本产品与利率环境考虑,寿险产品长期需求趋势不改。资管新规已正式实行两年,稳赚不赔的银行理财产品已成为过去式,期间投资者难免担忧净值波动,在居民存款快速增长的大背景下,保险产品提供的刚兑特性在市场上仍具有一定的稀缺性。

此外,2023年银行存款利率已进行三轮调降,3年期定期存款已跌破2%,5年期定期存款仅为2%,3%预定利率产品与之相比兼顾了保障性、收益性与长期储蓄功能,具备明显的相对优势。随着人口老龄化等社会问题的加剧,作为一种重要的风险管理工具,保险产品的长期需求趋势不会改变。

从产品切换的角度考虑,分红险或逐步成为寿险主打产品。预定利率下调后,保险产品可分为传统保险和分红险两类,传统保险是唯一一类可以保本保息的产品,分红险正成为各险企的主流储蓄险产品,如平安人寿推出了“盛世金越”分红型终身寿险,预定利率为2.5%。目前主流的分红险保底利率一般在2%-2.5%,虽然比增额终身寿险的3%低,但是保单持有人可以保单红利的形式至少享有险企70%的可分配盈余,与险企共同分享经营成果,若险企经营与投资成果优异,最终也有机会获得高于3%的收益。分红险是一个进可攻、退可守的险种,兼顾了保险保障功能与投资增值功能,有望成为寿险的主打产品。

2022年,太保分红型保险保费收入规模仅次于传统型保险,在总保费收入中的占比为38%,在寿险前五大产品中,保险业务收入规模位居前二的产品均为分红型产品。2023年上半年,人保的分红型寿险占比为45.5%,超过普通型寿险,保费收入前二位均为分红型寿险。

由此可见,在预定利率调降前,分红险本就在新华、国寿、太保等险企中占据举足轻重的地位。在产品切换后,各险企主推的分红险有望代替增额终身寿险,成为保费增长的主力担当,有望支撑寿险收入增长。对险企自身而言,产品的切换有利于更好地应对利率下行周期资产配置的压力和投资收益波动,对分散部分利差损风险也有积极意义。

除了下调预定利率进行控制利差损风险,监管窗口指导要求压降万能险结算利率。自 2024年1月起,万能险结算利率不得超过4%,6月起不得超过3.8%。实际上,由于投资收益下降,无法支撑现有的结算利率,多数万能险的实际结算利率持续下行,Wind数据显示,万能险平均结算利率由2023年年初的3.85%降至2023年年末的3.31%。

此外,在316只公布了2023年12月结算利率的万能险中,年化结算利率达到4%的仅有56只,占比不到18%。而2023年1月该占比为54%。与下调预定利率一样,降低万能险结算利率可以促进保险业回归“保险姓保”的价值本源,引导行业更加注重风险管理和产品 的质量,同时降低险企的投资压力,长期利好保险行业的可持续发展,3%以上的万能险仍具备一定的吸引力。

在控费差方面,银保渠道是寿险公司重要的业务销售渠道之一,其保费收入占比接近 50%,但银保渠道在高速增长的同时也积累了不少风险和问题,“报行合一”有望重塑银保合作生态。

根据监管规定,每个银行网点只能代理至多3家保险公司产品,部分险企通过抬高手续费甚至是高额返还等不正当手段争取银行的代销名额,实际的费用往往高于产品报备时的水平,部分中小型险企在银保渠道的费用投入狂热激进,负债端成本不断被抬升,无法与投资端收益相匹配,大大提高了费差亏损风险。费用高企不仅扰乱了市场秩序,也是虚假费用、虚假投保、虚假退保等问题的根源,更是滋生“代理黑产”的土壤,影响了行业高质量发展。

为了对“费率战”抢占市场的行为进行约束,从2023年8月金融监管总局发布《关于规范银行代理渠道保险产品的通知》,到2023年10月发布《关于强化管理促进人身险业务平稳健康发展的通知》,再次强调“报行合一”;再到2024年1月发布《关于规范人身保险公司银行代理渠道业务有关事项的通知》,监管文件正式出台。监管部门不断细化关于“报行合一”的监管细则,文件要求列明附加费用率期限和严格规范佣金支付,险企向银行代理渠道支付的佣金不得超过列示的佣金率上限。

在2023年三季度银行业保险业数据信息新闻发布会上,人身险监管工作相关负责人表示,“初步估算,银保渠道的佣金费率较之前平均水平下降了约30%左右。”推行“报行合一”将使得保险公司的费用结算更加规范,避免了不必要的成本浪费,直接降低销售费用,提升险企利润水平。但“报行合一”的实施意味着需要压降虚高的中介渠道费用,保险公司无法通过“小账”来激励销售人员,或将使得销售人员的积极性下降,甚至导致部分营销人员流失,再叠加产品性价比降低,保险业或将面临短期阵痛。

从长期发展来看,“报行合一”有利于在激烈的竞争环境下重塑更加规范的银保合作生态,强者恒强的竞争格局更加凸显。“报行合一”实施后,保险公司无法再依赖“贴补手续费”等高返费策略来吸引消费者,行业竞争重点将切换到产品本身和服务质量上,倒逼险企开发更具差异化的产品,以及探索销售渠道的多元化。一些规模较小、短视激进、没有核心能力的保险公司的生存空间将率先被压缩,甚至可能面临被淘汰的风险。而大型险企日常对成本管控严格,具有规模效应、品牌影响力与完善的销售渠道,议价能力相对较强,“报行合一”可能会为其带来更大的竞争优势。