信贷平滑政策实施效果显现

作者: 文颐根据央行公布的2024年3月金融数据,社融增量环比回升,存量增速继续收窄:3月新增社融4.87万亿元,同比少增5142亿元,预计受到2023年同期高基数的影响,但增量高于2021年和2022年同期且较2月环比有所回升。截至3月末,社融存量为390.32万亿元,同比增长8.72%,增速较2月末进一步收窄。

信贷保持合理增长,政府债发行节奏滞后:3月新增人民币贷款3.29万亿元,同比少增6561亿元,总体保持较高的增量,与央行引导信贷合理增长、均衡投放的导向相一致;新增政府债券4642亿元,同比少增1373亿元,政府债发行节奏相对偏慢;新增企业债融资4608亿元,同比多增1251亿元;新增非金融企业境内股票融资227亿元,同比少增387亿元;新增表外融资3768亿元,同比多增1846亿元;其中,新增未贴现的银行承兑汇票3552亿元,同比多增1760亿元。

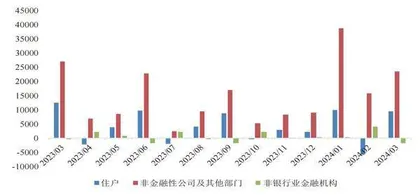

居民贷款投放偏弱,企业贷款结构较优:截至3月末,金融机构人民币贷款余额为247.05万亿元,同比增长9.6%,增速低于2月末;3月单月,金融机构新增人民币贷款3.09万亿元,同比少增8000亿元。

分部门来看,居民部门短期贷款和中长期贷款表现偏弱,预计持续受消费和购房需求疲软影响。3月新增居民部门贷款9406亿元,同比少增3041亿元;其中,新增短期贷款4908亿元,同比少增1186亿元;新增中长期贷款4516亿元,同比少增1832亿元。

企业贷款增速放缓但以中长期贷款为主,结构偏优。3月新增企业部门贷款2.34万亿元,同比少增3600亿元;其中,新增短期贷款9800亿元,同比少增1015亿元;新增中长期贷款1.6万亿元,同比少增4700亿元;票据融资减少2500亿元,同比少减2187亿元。非银机构贷款减少1958亿元,同比多减1579亿元。

企业存款环比改善明显:3月,M1和M2同比增长1.1%和8.3%,M1-M2剪刀差为-7.2%。截至3月末,金融机构人民币存款余额为295.51万亿元,同比增长7.9%,增速进一步收窄。3月新增存款4.8万亿元,同比少增9100亿元;其中,新增居民部门存款2.83万亿元,同比少增774亿元;新增企业部门存款2.07万亿元,同比少增5330亿元,但较2月显著改善,预计与企业经营活动增加,存款派生有关;财政存款减少7661亿元,同比少减751亿元;非银存款减少1500亿元,同比少增4550亿元。

总体来看,3月社融和信贷数据同比少增主要受高基数和均衡投放的导向影响,但增量维持近年来较高水平,政府债发行节奏偏慢,对社融的驱动效应并不明显。从结构上看,居民融资需求尚待修复,企业中长期贷款增量仅次于2023年同期,信贷投放均衡化,企业贷款结构偏优,对实体经济的支持力度加大,利好银行资产端稳步扩张。负债端,居民存款增速放缓,定期化问题或有缓解,有利于降低负债端成本刚性,助力息差改善。

社融在高基数下稍有回落

3月社融规模为48725亿元,同比少增5142亿元。2018-2022年,3月的社融规模在1.7万亿-5.19万亿元区间内,2023年一季度,在疫情政策优化、银行冲“开门红”等因素的共同作用下,3月社融规模高达5.39万亿元,形成较高的基数。社融规模在2023年同期高基数下同比稍有回落,但仍高于过往3月的社融规模。

分项来看,人民币贷款和政府债券是主要拖累项。3月人民币贷款规模为32926亿元,同比少增6561亿元,这与央行要求引导信贷合理增长、均衡投放相关;政府债券融资规模为4642亿元,同比少增1373亿元,是第二大拖累项,这与政府债发行整体偏慢相关。

图 金融机构单月新增贷款构成(亿元)

企业部门仍保持较强韧性,规模较高。3月企业贷款融资规模为23400亿元,同比下降3600亿元;其中,企业中长期贷款为16000亿元,同比下降4700亿元,这主要也是受高基数的影响。2023年企业中长期贷款为20700亿元,大幅超过2018-2022年的同期水平(4615亿-13448亿元),形成了较高的基数。虽然同比下滑,但企业中长期贷款规模也是2018年以来的次高水平。PMI数据同样印证这一点,3月制造业PMI指数回升至50.8,提升1.7个百分点,经济景气度有所回升,带动部分企业的融资需求有所提升。

与企业贷款相比,居民部门需求依旧疲弱。3月居民户贷款规模为9406亿元,同比少增3041亿元;其中,居民中长期贷款规模为4516亿元,同比少增1832亿元。整体来看,居民消费和购房的需求较为疲弱,3月,30大中城市商品房成交面积同比下滑45.47%。随着新一轮政策逐渐落地,包括大规模设备更新、消费品以旧换新、部分城市进一步放松地产调控政策等,预计对居民消费需求有一定的提振作用。

3月直接融资规模为9477亿元,同比少增509亿元,直接融资对社融的拖累环比减少,主要是受益于企业债券融资加快。3月企业债券融资规模为4608亿元,同比多增1251亿元。在低利率环境下,企业债券融资的意愿有所提升。相比之下,政府债发行较慢,同比少增1373亿元。预计二季度地方债发行可能会进一步加速,特别国债也有望开始落地,政府债的拖累有望减弱。

3月,M1同比增速下降0.1个百分点至1.1%,M2同比增速下降0.4个百分点至8.3%,这可能与信贷扩张步伐放缓,导致派生能力减弱相关,未来企业主动扩产投资和居民加杠杆需求还有待进一步提升,经济微观活力有待改善。

3月新增社融4.87万亿元,超出市场预期(同花顺预测平均值为4.08万亿元),同比少4762亿元,主要源自人民币贷款同比少增6576亿元以及政府债券同比少增1388亿元;正面贡献主要源自票据融资、未贴现银行承兑汇票、企业债券。3月末社融存量为390.32万亿元,同比增长8.7%,增速较上月下降0.3个百分点。

高基数下信贷同比少增,基本符合预期。3月信贷口径下人民币贷款增加3.09万亿元,小幅低于市场预期(同花顺预测平均值为3.15万亿元),在高基数下同比少增8000亿元,处于近24年同期第三名,仅低于2023年和2022年同期水平。

具体来看,3月居民贷款同比少增3041亿元:短贷和中长贷双双转为正增长,但同比分别少增1186亿元、1832亿元。30大中城市商品房成交面积同比降幅较上月收窄13个百分点至-45.47%,房地产市场仍然疲弱。企业贷款同比少增3600亿元:短贷同比少增1015亿元;中长贷同比少增4700亿元;票据融资减少2500亿元,同比少减2187亿元,并未集中冲量。

信达证券认为,信贷回落一方面源自2023年高基数,而2024年在信贷均衡投放政策指引下节奏放缓;另一方面源自融资需求恢复偏慢,市场信心仍有待提振。

3月直接融资同比少增509亿元,主要源于政府债同比少增1388亿元,而企业债同比多增1259亿元,或源自2023年较低基数以及受益于当前债券收益率持续下行的环境。

在政府债发行偏慢、企业债同比改善的同时,3月表外融资同比多增1846亿元,其中非标基本同比持平(委托贷款同比少638亿元、信托贷款同比多725亿元),未贴现银行承兑汇票同比多增1760亿元为主要原因。表内贴现减少而表外票据多增,表内+表外票据存量同比下降1.86%,已连续3个月负增长,表明融资需求仍然不足。

3月末人民币存款余额同比增长7.9%,增速比上月末低0.5个百分点。3月人民币存款增加4800亿元,同比少增9100亿元,其中,居民存款同比少增774亿元,非金融企业存款同比少增5330亿元,财政存款同比少减751亿元,非银存款同比少增4550亿元,这体现出财政发力偏慢、资金空转或有所改善。

M1、M2同比增速分别较上月回落0.1个百分点、0.4个百分点至1.1%、8.3%,M2-M1剪刀差收窄,反映出资金活化效率偏低,当前居民和企业信心有待继续恢复,稳增长或仍需呵护。

信贷平滑叠加需求偏弱

从社融结构分析,在表内信贷方面,3月迎来春节后一季度第二个小高峰,在2023年信贷投放前置形成的高基数下同比仍然少增,3月新增人民币贷款3.29万亿元,同比少增6561亿元——这里有信贷平滑的因素,当然各项需求也相对较弱。

在表外信贷方面,未贴现银行承兑汇票增长较多。未贴现银行承兑汇票与票据融资一般呈现此消彼长的负相关关系,在3月票据少增的情况下新增3552亿元,同比多增1760亿元;信托融资为680亿元,同比继续多增725亿元,委托贷款减少464亿元,同比多减639亿元。

与此同时,政府债融资降幅收窄。3月新增政府债融资4642亿元,同比少增1373亿元,降幅较2月有所收窄。

企业债融资同比高增,股票融资同比少增。3月新增企业债融资4608亿元,同比多增1251亿元,预计一方面是由于2022年年末债市波动造成的影响一直延续到2023年一季度,使得2023年同期发债规模不高,形成了较低的基数;另一方面是目前长债利率处于历史低位,企业发债成本下降,因此发债规模有所上升;股票融资新增227亿元,同比少增387亿元,预计与持续优化IPO和再融资政策有关。

3月新增贷款3.09万亿元,在2023年同期高基数下少增8000亿元,略高于Wind一致预期的3.03万亿元。信贷余额同比增长9.6%,增速环比下降0.5个百分点。

从信贷结构分析,在居民贷款方面,短期和中长期贷款较2月春节有所回升,但同比高基数下均为负增长。3月,居民短贷、中长贷分别增长4908亿元和4516亿元,同比分别下降1186亿元和1832亿元。在房地产成交量上升的带动下,3月短期和中长期贷款均有所回升,不过在2023年的高基数下仍同比负增长。

在企业贷款方面,仅票据同比多增,企业短贷、中长贷均同比少增。3月,企业短贷、中长期贷款、票据净融资分别增加9800亿元、16000亿元和-2500亿元,增量较2023年同期分别变化-1015亿元、-4700亿元和2187亿元,票据虽有一定冲量,但单月整体仍是负增长,冲量幅度不大。非银信贷减少1958亿元,较2023年同期多减1579亿元。

按揭贷款需求与房地产销售密切相关,跟踪3月、4月按揭贷款需求景气度可知:10大城市和30大城市商品房3月成交面积分别为14.90万平方米和28.41万平方米,均低于往年同期水平,包括2020年疫情期间。而4月上半月10大城市和30大城市商品房成交面积分别为11.01万平方米和30.07万平方米,仍低于2023年同期,楼市的复苏道阻且长,未来趋势仍需拭目以待。

从细分结构来看,3月,对公中长期贷款保持较快增长,判断与地方化债推进有关;居民贷款则呈现修复性增长。在2月负增长后,3月居民按揭贷款新增4908亿元,符合楼市“金三银四”一般销售较好的规律。信贷新增总量和结构情况均符合春节后实体经济恢复生产经营的季节性规律,融资需求恢复的持续性仍待观察。

从流动性情况来看,3月,M0、M1、M2同比分别增长11%、1.1%、8.3%,较上月同比增速分别下降1.5个百分点、0.1个百分点和0.4个百分点。M2-M1为7.2%,增速差较前值下降0.3个百分点,M2同比增速下降,M2-M1剪刀差缩小。

3月新增存款4.8万亿元,在2023年同期的高基数下同比少增9100亿元;存款同比增长7.9%,增速较2月继续下降0.5个百分点,降幅有所收窄。3月,居民存款增加2.83万亿元,较2023年同期下降774亿元;企业存款新增2.08万亿元,较2023年同期同比少增5330亿元,与企业贷款同比少增的情况相匹配;财政存款减少7661亿元,较上年同期少减751亿元;非银存款3月减少1500亿元,较上年同期多减4550亿元。