银行业量缓价减息差阶段企稳

作者: 方斐8月9日,国家金融监管总局发布2024年二季度银行业主要监管指标数据情况。数据显示,截至2024年二季度末,中国银行业总资产保持增长,商业银行信贷资产质量总体稳定。

二季度末,中国银行业金融机构本外币资产总额为433.1万亿元,同比增长6.6%;其中,大型商业银行本外币资产总额为185.1万亿元,同比增长7.9%,占比42.7%;股份制商业银行本外币资产总额为72.1万亿元,同比增长3.7%,占比16.7%。

二季度末,银行业金融机构用于小微企业的贷款(包括小微型企业贷款、个体工商户贷款和小微企业主贷款)余额为78万亿元;其中,单户授信总额1000万元及以下的普惠型小微企业贷款余额为32万亿元,同比增长17.1%。

商业银行信贷资产质量总体稳定,二季度末,商业银行(法人口径,下同)不良贷款余额为3.3万亿元,较上季度末减少272亿元;商业银行不良贷款率为1.56%,较上季度末下降0.03个百分点。二季度末,商业银行正常贷款余额为210.8万亿元;其中,正常类贷款余额为206.1万亿元,关注类贷款余额为4.8万亿元。

商业银行风险抵补能力整体充足,上半年,商业银行累计实现净利润1.3万亿元,同比增长0.4%;平均资本利润率为8.91%,较上季度末下降0.65个百分点;平均资产利润率为0.69%,较上季度末下降0.05个百分点。

二季度末,商业银行贷款损失准备余额为7万亿元,较上季度末增加1040亿元;拨备覆盖率为209.32%,较上季度末上升4.78个百分点;贷款拨备率为3.26%,与上季度末基本持平。

二季度末,商业银行(不含外国银行分行)资本充足率为15.53%,较上季度末上升0.1个百分点;一级资本充足率为12.38%,较上季度末上升0.04个百分点;核心一级资本充足率为10.74%,较上季度末下降0.02个百分点。

商业银行流动性指标保持平稳,二季度末,商业银行流动性覆盖率为150.7%,较上季度末下降0.14个百分点;净稳定资金比例为125.92%,较上季度末上升0.59个百分点;流动性比例为72.38%,较上季度末上升3.72个百分点;人民币超额备付金率为1.72%,较上季度末上升0.02个百分点;存贷款比例(人民币境内口径)为80.59%,较上季度末上升1.78个百分点。

扩表增速放缓

上半年,商业银行净利润同比增长0.4%,增速环比微降。上半年,商业银行实现净利润12574亿元,同比增长0.4%,增速环比一季度下降0.3个百分点。平均ROE为8.91%,平均ROA为0.69%。上半年,商业银行净利润增速环比小幅下降,主要是农商行拖累所致。

从净利息收入和非息收入表现来看,规模增速放缓、息差环比持平,商业银行净利息收入增长延续承压。在实体有效需求不足、监管引导优化供给的双重压力下,2024年以来,银行资产规模增速持续放缓。截至6月末,商业银行总资产为370万亿元,同比增长7.28%,相比2023年、2024年一季度分别放缓3.68个百分点、1.86个百分点。2024年上半年,商业银行净息差环比一季度持平于1.54%。

二季度,债市波动有所加大,商业银行非息收入贡献环比小幅下降。年初以来,债券利率趋势下行,商业银行金融市场投资相关非息收入实现较好增长,非息收入贡献整体有所提升,对营收形成一定的支撑。但二季度以来,在央行与市场的博弈之下,债市波动有所加大。上半年,商业银行非息收入占比24.31%,环比略降1.3个百分点。

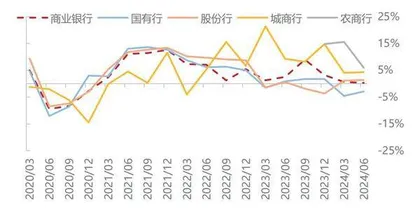

图1 商业银行整体及四类银行利润增速(累计同比)

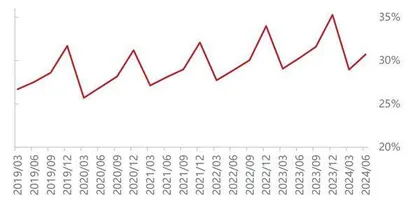

图2 商业银行成本收入比(单季)

国有大行、股份制银行、城商行盈利增速环比改善,农商行增速有所放缓。从各类银行表现来看,国有大行、股份制银行、城商行净利润同比增速分别为-2.9%、1.4%、4.4%,增速较一季度分别提升了1.7个百分点、0.2个百分点、0.3个百分点;农商行净利润同比增长5.9%,增速环比下降9.7个百分点。

上半年,商业银行净利润同比增长0.4%,较一季度下降0.3个百分点,拨备反哺力度减弱、信贷增速放缓或为重要原因。此外,费用端相对刚性或也对利润有所拖累,上半年,商业银行成本收入比30.7%,较一季度提升1.8个百分点。

分机构来看,上半年,国有大行、股份制银行、城商行、农商行净利润同比分别变动-2.9%、1.4%、4.4%、5.9%,较一季度分别变动1.7个百分点、0.2个百分点、0.3个百分点、-9.7个百分点。虽然银行业整体利润保持正增长,但各类银行表现并不相同,国有大行负增长幅度有所收窄,农商行增速下滑较多。

农商行利润增速明显放缓,或源于拨备计提力度提升,截至上半年末,商业银行拨贷比持平于一季度末,而农商行拨贷比环比提升6BP。在主要盈利指标方面,上半年,商业银行ROE、ROA分别为8.9%、0.7%,较一季度分别下降0.7个百分点、0.1个百分点。

银行业扩表放缓,国有大行资产增速下降较多。上半年,商业银行总资产同比增长7.3%,较一季度下降1.9个百分点。分机构来看,国有大行、股份制银行、城商行、农商行同比分别增长7.9%、3.7%、9.4%、6.5%,较一季度分别下降3.3个百分点、0.4个百分点、0.3个百分点、0.7个百分点。国有大行或因受“手工补息”叫停影响较大,存款流失相对严重,规模扩张受到抑制,股份制银行和城商行、农商行资产增速相对稳定,但在需求不足的环境下仍有一定的扩表压力。

银行业净息差止住下行趋势,股份制银行净息差回升。二季度商业银行净息差与一季度持平于1.54%,负债端成本改善是净息差保持平稳的重要原因;此外,贷款重定价、存量按揭利率下调等因素对净息差的负面影响主要在年初,进入二季度这些影响有所减弱。分机构来看,二季度,国有大行、股份制银行净息差分别为1.46%、1.63%,较一季度分别变动-1BP、1BP,城商行、农商行净息差分别1.45%、1.72%,与一季度均基本持平。

净息差阶段性企稳

从规模增长来看,二季度,商业银行扩表进一步放缓,各类银行表现延续分化。二季度,商业银行信贷、非信贷资产增速均有所放缓。在经济复苏弹性偏弱,有效信贷需求不足,以及监管引导商业银行弱化增量、优化存量、防止资金空转的政策导向下,商业银行二季度以来扩表速度延续放缓趋势。6月末,商业银行总资产同比增长7.28%,环比一季度下降1.86个百分点;其中,贷款同比增长8.8%,非信贷类资产同比增长4.9%,环比分别下降1.1个百分点、2.7个百分点。

国有大行贷款增速环比降幅较大,绝对水平仍领先;股份制银行增速降幅收窄;优质区域中小银行增速高于行业均值。6月末,国有大行、股份制银行、城商行、农商行贷款同比分别增长10.5%、4.6%、9.3%、8%;增速环比一季度分别放缓1.4个百分点、0.5个百分点、1.1个百分点、1.5个百分点。

从绝对增速水平来看,国有大行依然发挥头雁作用保持相对较快扩表,增速环比降幅较大,主要与“手工补息”整顿有关;股份制银行信贷增速在低位小幅收窄;城商行、农商行内部预计分化较大,优质区域城商行、农商行增速领先(已披露业绩快报/中报的杭州银行、齐鲁银河、南京银河、瑞丰银河、苏农商行贷款同比增速分别为16.5%、15.3%、13.5%、8.9%、8.7%,均高于细分行业平均)。

展望2024年全年,在实体有效需求不足、以及监管引导优化供给的双重压力下,商业银行信贷规模增速趋势性放缓。从信贷结构来看,预计对公投放持续优于零售。考虑居民收入和预期修复较慢,房地产市场未止跌,下半年零售信贷需求或持续疲弱,住房贷款可能收缩。在对公端,随着下半年特别国债和政府债发行的提速,基建配套信贷需求有望提升,对公贷款新增或好于上半年。

此外,预计国有大行、区域银行扩表情况好于行业平均。一方面。在基建需求的提升下,国有大行和优质区域银行信贷需求或好于行业平均水平;另一方面,随着地方化债的不断推进,国有大行和区域银行参与以贷化债,信贷需求边际提升。股份制银行传统优势客群地产、零售修复较慢,但近年来持续调结构,预计规模增速有望触底微升。

上半年,商业银行净息差为1.54%,环比持平。从各类银行表现来看,国有大行净息差环比收窄1BP至1.46%,股份制银行、农商行环比上升1BP至1.63%、1.72%,城商行环比持平于1.45%。判断净息差阶段性企稳主要得益于存款成本改善,负债端积极因素持续积累,主要包括以下三个因素:第一,随着定期存款逐步到期重新续作,过去两年存款挂牌利率下调效果加速显现;第二,二季度监管整顿银行存款“手工补息”,推动部分国有大行存款成本改善;第三,银行主动管控通知存款、大额存单等高收益率产品。

展望2024年全年,商业银行净息差仍然承压,但在负债成本加强管控的情况下,预计降幅将收窄。考虑到当前有效信贷需求偏弱,稳增长政策存在加码可能,新发放贷款利率、特别是按揭贷款利率仍有下行压力;叠加债券投资利率低位置换,全年资产端收益率延续承压。但考虑政策层对银行息差的呵护态度,存贷款同步降息,银行持续加强负债成本管控,负债成本降低有望缓释息差下行压力。在负债结构上,由于存款利率降低导致的存款流失和定期化、长期化趋势,这些影响有待进一步观察。

在资产质量方面,商业银行不良指标总体平稳,拨备覆盖率环比提升。截至6月末,商业银行不良率为1.56%,环比一季度下降3BP。关注类贷款占比2.22%,环比上升4BP,资产质量指标总体平稳;其中,国有大行、城商行、农商行不良率环比分别下降1BP、1BP、20BP至1.24%、1.77%、3.14%,股份制银行不良率环比持平于1.25%。判断当前银行资产质量压力主要来自零售端的消费贷及经营贷,以及对公房地产贷款。

截至6月末,商业银行拨备覆盖率为209.3%,拨贷比为3.24%,拨备/总资产为1.89%,环比分别提升4.8个百分点、1BP、2BP,拨备进一步夯实;其中,国有大行、城商行、农商行拨备覆盖率环比提升2.59个百分点、1.11个百分点、10.54个百分点至253.8%、192.35%、143.14%;股份制银行环比下降1.45个百分点至216.58%。

从银行资本来看,商业银行核心一级资本充足环比微降,资本充足率则进一步提升。截至6月末,商业银行核心一级资本充足率、资本充足率分别为10.74%、15.53%,环比分别变动-2BP、10BP。资本充足率提升主要受益于资本新规以及资产增速下降。6月末,商业银行风险加权资产同比增加4.5%,增速环比下降1.7个百分点;且增速低于总资产增速。从各类银行来看,国有大行资本充足率环比持平于18.31%,股份制银行、城商行、农商行环比分别提升8BP、25BP、38BP至13.61%、12.71%、13.08%。

上半年,商业银行盈利保持稳健,信贷投放进入高质量发展阶段,规模增速预期内放缓,净息差环比持平,资产质量指标平稳。展望2024年全年,在有效需求不足的背景下,银行规模扩张整体放缓;资产端利率仍有下行压力,息差仍承压;但考虑存款成本改善进程加快,全年息差降幅预计同比收窄;量缩价减之下,银行业绩增速短期难言改善。在目前政策呵护银行息差以及地产政策优化和地方化债推进之下,重点领域不良压力边际改善,行业息差和业绩超预期下滑概率低。预计全年上市银行营收、净利润同比增速在零附近。