降息促银行“以量补价”

作者: 方斐1月17日,央行开展7000亿元中期借贷便利(MLF)操作和1000亿元公开市场逆回购操作,下调1年期MLF利率10BP至2.85%,下调7天逆回购利率10BP至2.1%。

1月MLF利率超预期下调10BP,主要是基于“稳预期”、“稳信贷”和“抢时间”需求。MLF利率下调在市场预期之内,但此次央行于1月中旬就大幅下调MLF利率10BP,时间节点之前置和调控力度之大仍在意料之外,释放出更为强烈的货币宽松和“稳增长”信号。本次 MLF利率调降又在情理之中,主要是基于经济下行压力之下的“稳预期”需求,信贷表现疲弱之下的“稳信贷”需求,以及美联储缩表和加息进程加快之下,中国货币政策窗口不断收窄催生的“抢时间”要求。

根据央行公布的经济数据,2021年全年GDP增速为8.1%,两年平均增速为5.1%,2021年一至四季度GDP增速分别为18.3%、7.9%、4.9%、4%,2021年下半年以来,经济下行压力明显增大,市场对中国2022年经济增长预期普遍偏悲观。由此判断,2021年经济数据和MLF利率调降同日发布有“稳定市场预期和信心”之意。

降息旨在推动实体经济融资需求修复,银行信贷“开门红”可期。从2021年12月信贷数据来看,信贷总量和结构表现依然疲弱。2021年12月新增人民币贷款1.03万亿元,同比少增1112亿元,票据冲量特征显著,而“宽信用”的主力——居民中长期贷款和企业中长期贷款同比却分别少增834亿元和2107亿元,说明居民按揭贷款需求和实体经济融资需求依然疲弱,也反映出此前MLF利率不变,调降1年期LPR的宽松效果不达预期,“稳信贷”亟须更大力度的宽松。此次降低MLF利率,旨在推动银行负债端成本的压降,为LPR利率进一步下调打开空间,推动实体经济融资需求修复。1月18日,央行对货币政策的表述为“充足发力、精准发力、靠前发力”,“保持总量稳定,避免信贷塌方”,“稳信贷”定力十足,银行信贷“开门红”可期。

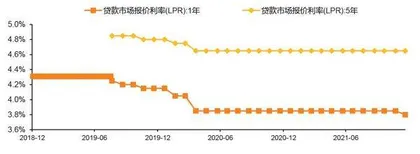

负债端成本压力减小为LPR调降留出空间,预期本轮降息对银行利润负面影响有限。历次MLF利率下降均伴随LPR的同时调降,且目前房地产投资端和销售端双双承压,预期1月 20日1年期和5年期LPR大概率将下调,虽然MLF利率的下降有利于缓解银行负债端成本压力,但向央行的借款部分及同业负债毕竟占比较小,而贷款的规模占比超60%,因此,此次降息将对利润造成一定的冲击。此外,2021年两次全面降准释放2.2万亿元低成本长期资金,2021年6月存款利率改革推动长期存款利率压降,银行负债端成本管控已为资产端收益率的下行做足缓冲垫,预期此次降息对银行利润造成的负面影响有限。

此次MLF利率下调旨在为LPR下调打开空间,推动实体经济融资需求恢复,届时或将对银行净息差形成一定的负面影响,但企业融资需求修复将带动银行信贷放量,2022年银行或将以量补价,宽松的货币环境有利于催化银行股行情。

政策利率下调超预期

降息靴子落地,中短期政策利率同步下调10BP,政策托底态度明确。此次7000亿元的MLF操作量大于1月5000亿元的到期量,超量续作将有助于对冲2022年专项债提前发行、1月缴税规模可能偏大等方面的影响,平滑春节期间的资金面波动。

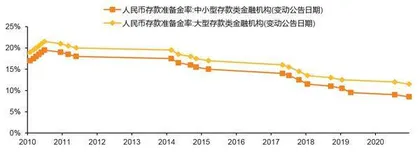

逆周期调控政策加码,政策信号和影响更强。MLF操作利率是中期政策利率,代表银行从央行获取中期基础货币的边际资金成本;而7天期逆回购操作利率则被视为央行短期政策利率。这是自2020年4月以来央行首次下调政策利率,且为中、短期政策利率同步下调,充分体现货币政策偏“宽”的倾向。此次调整距离2021年12月的全面降准(0.5个百分点)和降息(1年期LPR下调5BP)仅仅过去一个月,无论从政策频率还是政策力度上都远超以往,宽货币的政策信号和实际影响增强。

抓住政策时间窗口,体现稳增长的决心。2021年12月的中央经济工作会议便释放出明确的稳增长诉求,并提出2022年政策发力适当靠前。近期发布的2021年12月社融数据显示,受到中长期贷款增长放缓的影响,人民币贷款存量增速为11.6%,较上月下降 0.2个百分点,贷款表现仍然较弱。经济数据显示,2021年12月,固定资产投资完成额累计同比增长4.9%,低于5.02%的预测平均值;社会消费品零售总额同比增长1.7%,远低于前值3.9%和预期平均值3.85%,表明中国经济增长仍面临较大压力。在此背景下,央行出台逆周期政策,加大对宏观经济基本面的呵护力度。由于美联储3月开始加息的概率提升,留给中国降息的时间窗口较短。央行紧抓政策窗口期在1月降息,以增强银行的信贷投放能力和意愿,体现出货币政策操作的前瞻性和稳增长的决心,有助于稳定市场预期、提振市场信心。

MLF调整给予LPR下降空间,对银行的影响有限。考虑到央行通过MLF降息的主要目的是促进企业综合融资成本稳中有降,历史上1年期LPR与1年期MLF的利率差距相对稳定;5年期LPR的降幅一般不超过1年期LPR的降幅,为5BP或10BP。根据天风证券的测算,在MLF下降10BP的情况下,我们采取对银行资产端收益率负面影响相对较大的假设,即假设本月1年期和5年期LPR分别下降10BP,这将使上市银行净息差和2022年净利润同比增速分别下降3BP和1.79个百分点,对银行基本面的影响相对中性。

图1:1年期和5年LPR

宽信用预期加强,改善银行信用环境。2021年至今降准降息政策密集发布,加强了2022年上半年的宽信用预期。类似的政策路线可以参考2012年金融危机之后的经济下行。在2011年11月央行降准以后,经过半年时间,到2012年6月首次降息,同年下半年社融放量增长。2021年7月降准、12月“双降”,2022年1月再次降息,政策力度大于以往,配合财政政策前置发力,上半年基建和货币有望同时加码,未来带动信贷、社融上行。

期待后续的政策组合,首先是存款降息,三季度货币政策执行报告强调继续优化存款监管。为确保降息的政策效果,未来还有可能会通过压缩存款利率点差降低银行的负债成本。其次是房地产金融政策纠偏。未来不只是涉房贷款的额度会边际放松,而且由监管主导的涉险房企处置工作也会加快推进。银行的风险化解有望获得政策助力。

天风证券认为,MLF下调说明货币政策正在从银行单方面让利,向由银行传导政策红利的方向转变,银行所处的政策环境在向好发展。当前在风险因素的压制下,银行板块估值处于历史低位。展望未来,随着逆周期政策加码、地产政策边际放松,社融增速将继续回升,整体信用风险或将得到缓解,而且银行还可以通过表内外的资产扩张对冲息差下行压力、稀释风险,板块估值有望改善。

岁末年初,为什么央行会连续大幅降息?根据光大证券的分析,“克制的货币宽松举措对于经济改善效果相对有限”,即央行要么不降息,要降息则需要加大力度,小幅度降息难以解决经济面临的突出问题,“稳信贷”才是当务之急。针对此次公开市场操作比我们预料更早的“加量降息”,我们认为可能基于以下原因。

一是国内经济面临“三重压力”,下行压力较大,保主体、保就业、保民生诉求进一步加强。2021年下半年以来,宏观经济面临需求收缩、供给冲击、预期转弱三重冲击,疫情持续零散性蔓延以及“动态清零”政策对中小企业和个体工商户经营造成较大压力,房企高杠杆运作模式转变下投资增速承压,现金流压力加大对上下游供应链持续挤压,企业端资本开支力度和扩大再生产意愿不足,经营活力下滑,甚至出现主动“躺平”行为。

图2:人民币存款准备金率

受此影响,就业市场压力进一步加大,灵活就业人群、个体工商户、小微企业员工和农民工群体就业保障和工资发放面临潜在压力,长尾客群的联合贷款、消费信贷等产品逾期率在2021年四季度出现“翘尾”,失业金保险金领取人群中,中青年占比明显提升,政策对于保市场主体、保就业、保民生诉求进一步加强,需要通过较大力度的宽松政策扭转市场预期。

二是1月份以来信贷投放并不理想,部分微观主体出现主动缩表行为。从2022年以来的信贷投放情况看,基本延续了2021年11-12月以来的特征,有效需求不足,总体投放情况并不理想。国有大行料将继续扮演“头雁”角色,但并未出现显著信贷脉冲,优质城商行、农商行表现尚可(主要以小微和个人经营性贷款为主),但大部分股份制银行、非上市中小银行信贷投放可能较弱,新增规模明显弱于2021年同期水平。

事实上,我们回溯2021年下半年以来的信贷结构性特征不难发现,均呈现“大行稳、小行弱”特点,特别是非上市中小银行对信贷投放形成较大拖累,因此1月份以来的信贷投放情况,实际上是延续了2021年下半年以来的困境,背后反映的是银行项目储备较弱,实体经济有效需求不足,“资产荒”压力加大等问题。在悲观情绪影响下,微观主体风险偏好较为审慎,投资意愿明显下滑,除部分主体被动缩表外,部分主体甚至出现了主动缩表行为。在此情况下,小幅降息对市场预期的改善效果相对有限,而此次MLF下调10BP,旨在通过释放更加有力的宽松信号,扭转市场悲观预期,刺激实体经济有效需求的恢复。

但我们同样认为,在当前阶段,“降息”是否能起到实质性改善信贷投放的效果仍有待观察,“稳增长”仅靠货币政策“单打独斗”可能“孤木难支”,稳健的货币政策基本取向也不宜出现大幅度扭转,未来仍需政策发挥“几家抬”的合力。

一方面,宏观经济走弱,是供给、需求、预期等因素多重共振所致,稳信贷、宽信用的实现不仅需要逆周期货币宽松政策的刺激,更需要房地产需求恢复和基建投资端共同发力,从这点上来说,财政政策、产业政策调整优于货币政策宽松。

另一方面,在需求偏弱的情况下,新发放贷款利率已有所下行,截至2021年11月末,企业贷款加权平均利率为4.54%,创历史新低。此次MLF利率下调后,料LPR报价也将随之出现调整,将进一步压低贷款利率水平,在负债成本未出现明显同步改善的情况下,银行将承担一定损失吸收,信贷资产和债券资产的EVA“跷跷板”效应也将更加突出,进而弱化“稳增长”政策的实际效果;同时NIM收窄压力会导致尾部银行抗风险能力进一步减弱,不利于在支持实体经济增长和 防范金融风险之间取得平衡。

三是市场对美联储加息“前置”预期较强。1月11日,美联储主席鲍威尔在其提名确认听证会上表示,在经济快速增长叠加劳动力市场强势复苏情况下,美联储将采取措施防止高通胀状态持续。同时,偏鸽派的美联储副主席布雷纳德亦在13日听证会上明确,当前首要任务为解决已飙升至近40年高位的通胀问题。此外,博斯蒂克、梅斯特等多位官员均赞同美联储3月开启加息步伐,且对2022年内多次加息持开放态度,加息预期的升温也支撑美债利率持续走高。在此情况下,中国央行在1月即选择下调MLF利率,也算是一个相对稳定的窗口期,但在“以我为主”的政策导向下,外部因素目前还并非中国央行考虑的主要约束。

四是1月以来银行体系资金面出现边际收敛迹象,即便是传统的资金融出大行,也加大了跨月资金融入,DR021和DR1M均有所走高。本周将迎来缴税高峰时期,1月是传统缴税大月,加之存款高增长下会推高缴准基数,加剧银行体系资金面的压力。此时,央行超额续作7000亿元MLF,并投放1000亿元OMO,有助于缓解资金面紧张程度。

降息旨在扭转市场预期

此次MLF和OMO利率同时下调10BP,对银行体系和金融市场都会造成一定的影响,具体表现在以下几个方面: