保险基本面修复可期

作者: 方斐

根据上市险企披露的2022年1月原保险保费收入数据,1月上市险企寿险原保险保费收入分别为:中国人寿2072亿元、中国平安1037亿元、中国太保559亿元、新华保险 359亿元、中国人保551亿元,A股上市险企合计4577亿元,同比增速为-0.4%;上市险企财险原保险保费收入分别为:中国财险604亿元、平安产险328亿元、太保产险210亿元、众安在线20亿元,上市险企合计1162亿元,同比增速为11.9%。

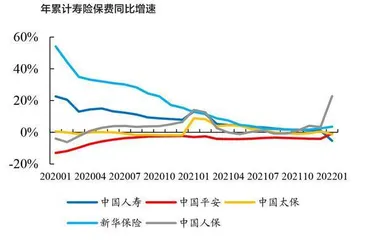

总体来看,1月寿险行业负债端改善缓慢,“开门红”表现也乏善可陈,1月保费表现出现分化,增速不及2021年同期。2022年1月,上市险企寿险原保险保费收入同比增速分别为中国人保(+22.7%)、新华保险(+3.6%)、中国平安(-0.8%)、中国太保(-1.1%)、中国人寿(-5.3%)。中国人保趸交保费拉动本月保费同比高增,而除中国平安外的其余险企保费增速则远不及2021年1月,行业龙头中国人寿保费增速较2021年同期下降 18.5个百分点。

如此前市场预期,寿险“开门红”无力。险企经营策略的转换使行业“开门红”缺乏驱动力,表现平淡,这也反映出行业负债端承压仍未解除。考虑到消费整体低迷,压制保险需求、普惠保险普及对商业保险的持续挤出、渠道转型缓慢,监管愈发严格以及产品供需严重错配等多重因素的制约,短期内保费改善空间或仍然有限。

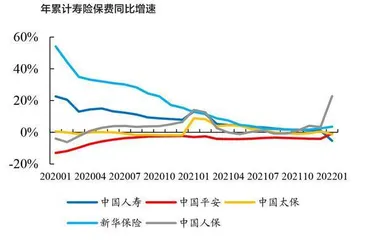

财险保费增势良好,财险表现持续升温,1月保费表现亮眼。2022年1月,上市险企财险原保险保费累计收入同比增速分别为中国财险(+13.8%)、太保产险(+12.7%)、众 安在线(+12.4%)、平安产险(+8.2%)。传统龙头险企保费增长势头良好,继续领跑市场。车险保费增势持续恢复,非车险保持稳定发展。2022年1月,中国财险车险保费收入为276亿元,同比增长14.5%,自单月保费恢复正增长以来,增速逐月走高;非车险业务整体显现良好的增长持续性,特别是意外健康险板块延续稳健高增长,2022年1月,中国财险意外健康险保费收入为169亿元,同比增长15.1%。

短期负债端仍有压力,中长期成长性可期。车险、非车险同频共振,龙头险企继续领跑,优势不断扩大。车险保费收入增长恢复已较为明确,非车险保费稳健增长,龙头险企综合成本率有望持续改善;中长期来看,规模效应将得到到进一步强化,行业龙头将凭借其渠道、品牌、服务等方面的优势,进一步扩展其盈利空间,强化竞争壁垒,在高保费基数的情况下仍可实现优于市场的增速水平。

寿险方面,负债端修复滞缓,看好长期发展空间。2022年“开门红”动力明显缺乏,行业供需错配,负债端低迷情况未见明显边际改善;长期来看,伴随市场逐步重构、康养需求日益旺盛,行业将走向发展与增长的良性循环,资产、负债两端有望获得趋势性改善。截至2022年2月17日,板块估值仍在历史低位徘徊,中长期配置价值可被看好。

寿险承压 产险略超预期

1月,上市险企寿险原保费收入同比增速为-8.55%,产险原保费收入同比增速为11.42%,整体来看,寿险低于预期,产险同比高增。1月,上市险企寿险业务(太保寿+平安寿+国寿+新华+太平寿+人保寿)原保费收入合计4407亿元,同比增速为-8.55%;产险业务(人保产+平安产+太保产+太平产)原保费收入合计1172亿元,同比增速为11.42%。

在寿险方面,1月新华保险同比增速为3.58%,涨幅最高。1月,太保寿实现保费收入559亿元(同比增速为-1.13%)、平安寿为986亿元(同比增速为-0.62%)、中国人寿为2072亿元(同比增速为-5.34%)、新华保险为359亿元(同比增速为3.58%)、太平寿为348亿元(同比增速为-5.73%)、人保寿为85亿元(同比增速为-76.38%)。

在产险方面,1月人保产险同比增速为13.78%,涨幅最高。1月,人保产险实现保费收入604亿元(同比增速为13.78%)、平安产险为328亿元(同比增速为8.21%)、太保产险为210亿元(同比增速为12.67%)、太平产险为29亿元(同比增速为-5.21%)。

寿险“开门红”保费增长不及预期,2022年“开门红”启动时间较早的中国人寿、中国平安保费均为负增长。此外,“开门红”主打产品是以年金+万能为主的规模型产品,价值率较低,保费负增长或将拖累NBV增速低于预期。代理人流失、人均产能提升困难、终端需求疲弱等多重负面影响暂未出现拐点,渠道改革现成效、负债端预期改善仍需时日。产险自2021年10月以来保持正增长态势,主要因车险综改影响渐趋弱化,另外新能源车销量增长&车均保费增加也形成较大贡献。

年初以来保险板块上涨4.63%,领先沪深300的-2.78%。华金证券认为主要原因如下:第一,年初以来大金融板块整体估值上升带动了保险板块的估值修复;第二,资产端地产风险缓释,市场担忧逐步消退。虽然寿险保费增长乏力仍对板块估值形成较大程度的压制,但保险板块当前估值已充分反应悲观预期,低估值下板块防御性配置属性凸显,安全边际较高;且资产端的边际改善或将进一步带动估值回升。2月10日华夏幸福公告已签约债务重组金额累计超429亿元,占存续金融债务比重约20%。此外,降准、降息背景下市场流动性宽松,大金融板块估值回升的态势或可持续。

数据显示,6家上市险企2022年1月单月寿险保费同比增速为-0.7%(前值为0.8%),财产险1月单月保费同比增速为11.4%(前值为19.2%)。由此可以判断,寿险保费下滑,“开门红”压力较大。分个体来看,2022年1月单月,6家上市险企寿险保费同比增速如下:中国人保为22.7%(前值为-9.8%)、新华保险为3.6%(前值为20.4%)、中国平安为-0.8%(前值为-5%)、中国太保为-1.1%(前值为41.9%)、中国太平为-5%(前值为0.2%)、中国人寿为-5.3%(前值为-0.4%)。

大部分上市险企寿险原保费小幅下滑,中国人保单月高增22.7%,主要由趸交业务贡献所致,浙商证券分析认为,中国人保主要通过银保渠道销售短储类产品快速放量,实现“开门红”保费大增。从“开门红”新业务价值看,预计上市险企下滑较大,主要原因如下:1.2021年“开门红”提前全力推动及炒停新旧重疾,基数较高;2.经历2021年全年的持续清虚整顿,活动人力大幅下降,带来新单保费承压;3.需求端对保障型产品的恢复 缓慢,销售难见改善,产品结构中储蓄类产品占比更高,拉低价值率。展望2022年一季度,各家险企积极推行队伍改革,探索新的发展模式,需要时间和耐心,预计压力仍会持续。

产险保费增速尚可,略超预期。2022年1月单月,财产险保费同比增速如下:中国人保为13.8%(前值为30.4%)、中国太保为12.7%(前值为7.7%)、中国平安为8.2%(前值为14.2%)、中国太平为-5.2%(前值为-24.1%)。相比2021年同期较高的基数,产险总体依然取得两位数的增长,略超预期。从单个险企看,除了中国太平仍然负增长(但降幅明显收窄,缩小18.9个百分点),中国人保、中国太保、中国平安均录得10%左右的增长,推测主要由于车险、意外险及健康险、责任险等主力险种的增长拉动所致。同时应该看到,产险总体增速有所放缓,预计这种趋势将会延续。展望2022年一季度,受益于车险恢复常态增长,非车继续提升,竞争更趋理性,头部险企优势扩大,上市险企产险业务依然保持稳健增长。

2022年春节后开市以来,保险板块录得8.12%的涨幅,华金证券认为,反弹主要得益于资产端的改善预期,尤其是地产政策利好带来的对险企地产投资风险的缓解。保险板块当前仍处于估值低位、持仓低位,安全边际高,随着宏观经济稳增长的成效逐渐显现,地产需求端政策的发力,保险资产端预期将进一步改善。

负债端仍未修复

平安证券认为,根据上市险企发布的1月保费数据,负债端仍未改善,预计寿险新单、NBV负增长,需要关注资产端的修复情况。

寿险业务方面,2022年1月主要上市险企寿险业务累计原保费收入普遍下滑——中国人保为22.7%、新保险为3.6%、中国平安为-0.8、中国太保为-1.1%、中国人寿为-5.3%。新单方面,中国人保人身险长险新单303亿元,同比增速为29.1%,其中期交新单91亿元同比增速为-16.4%、趸交新单212亿元,同比增速为68.5%。2022年“开门红”节奏回归常态,人力、基数、监管等影响较大,新单与NBV负增长明显。

图1:1月上市险企年累计寿险保费同比有所分化

图2:1月上市险企保费同比分化

产险业务方面,2022年1月主要上市险企财险业务保费收入基本实现两位数正增长——中国人保为13.8%、中国太保为12.7%、中国平安为8.2%。其中,人保车险保费276亿元,同比增长14.5%,持续恢复。

截至2022年2月16日,十年期国债到期收益率约为2.79%,与上年末基本持平;750天移动平均线约为3.04%,较上年末下移1.4BP。美国加息预期持续升温、2021年底以来美债利率上行明显,叠加宽信用背景,预计十年期国债到期收益率仍有一定上行可能,长端利率约在2.8%附近震荡。

主动管理型基金持仓处于历史低位,截至2021年四季度末,主动管理型基金(灵活配置型、偏股混合型、普通股票型)前十大重仓股的保险持仓仅为0.07%,处于历史低位。

从负债端来看,目前,主要上市险企人力、新单、NBV仍未出现明显改善,寿险转型仍在磨底阶段,负债端拐点未至、右侧布局机遇尚等风起。但从资产端来看,地产政策边际缓和、信用风险缓释,美国加息预期持续升温、长债收益率或有上行;同时,行业估值和机构持仓均处于历史底部。在当前市场风格切换、避险需求和绝对收益配置需求的驱动之下,短期建议关注资产端改善和低估值明显催化的保险板块反弹行情。

2022年1月保费数据显示,1月上市险企寿险总保费显著承压。1月国寿、平安寿、太保寿、新华总保费增速分别为-5.3%、-0.6%、-1.1%、+3.6%(2021年同期分别为+13.1%、-8.0%、+8.8%、+12.8%),寿险整体呈现负增长态势。在开门红整体时点推迟、代理人数量大幅下滑的情况下,预计各家新单保费呈现不同幅度的负增长,同时续期保费增速在近年整体下行的销售环境下增速同样明显下滑,寿险负债承压态势显著,且当前尚未看到明显的改善迹象。

车险增速超预期带动产险保费回暖,继续看好财险业务全年表现:财险业务方面,人保财、平安财和太保财分别实现总保费收入604亿元、328亿元、210亿元,同比分别增长13.8%、8.2%、12.7%(2021年同期分别为1.2%、-13.2%、+5.6%),财险保费呈现不同幅度的回暖态势,整体增速超预期,以中国人保为例,具体分险种看:

1.车险实现14.5%的增速,大超预期。在车险综改背景下,2021年签约人保实现车险保费240.90亿元,同比增速为-11.4%;在2021年同期低基数下,2022年1月公司实现车险保费收入275.84亿元,同比增速为14.5%,我们预计超预期的双位数保费增速包括了机动车保有量的增加(2021年全年增长6.2%)、商车险覆盖率的小幅提升以及部分单车保费由地板价小幅上涨的综合影响。