海通证券:还有多少信用减值需要计提

作者: 方斐3月30日,海通证券股份有限公司(下称“海通证券”)发布2020年年报,年报显示,2020年,海通证券实现营业收入382.2亿元,同比增长9.64%;实现归属于母公司股东的净利润108.75亿元,同比增长14.2%。加权平均ROE为7.88%,比2019年同期增加0.07个百分点。不过,与此同时,海通证券2020全年信用减值损失达45.86亿元,相当于2020年度净利润的42.17%,比2019年增长了61.07%。

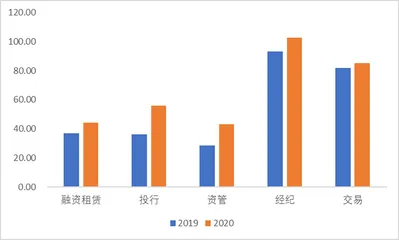

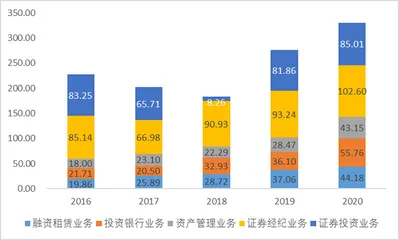

具体来看,海通证券手续费类业务收入全面增长,2020年全年手续费及佣金净收入达到138.52亿元,同比增加39.23亿元,增幅为39.51%,其中,经纪业务手续费净收入同比增长16.37亿元,增幅为45.84%,主要是代理买卖手续费收入增加;资产管理业务手续费净收入同比增加9.77亿元,增幅为40.79%,主要是管理的资产规模增加;投行净收入同比增加16.37亿元,增速为42.87%,主要是股票承销收入增加;投资收益同比增加11.18亿元,增幅为12.12%;其他业务收入同比减少13.89亿元,增速为-16.47%,主要原因是子公司销售收入减少。

事实上,3月以来,关于海通证券的消息不绝于耳。首先是在3月24日,证监会对海通证券、海通资管在开展投资顾问、私募资产管理业务过程中未审慎经营、未有效控制和防范风险、合规风控管理缺失等违规行为及相关责任人员下发行政监管措施事先告知书,三项业务被暂停6-12个月,另有多名责任人员被处罚;紧接着是海通证券2020年年报再次“暴雷”,年报显示,海通证券信用减值损失高达45.86亿元,占净利润的四成,且2018-2020年,三年信用减值损失高达91亿元。

财务指标较为稳定

2020年,海通证券轻资产业务手续费及佣金净收入达到138.52亿元,占总营业收入比重为36.24%,较前三季度的37.13%有所下降,较2019年同期的28.84%提升近8个百分点。从单季度来看,四季度、三季度的环比增速分别为-29.54%、60.13%。2020年,海通证券经纪业务、投行及资管业务的同比增速分别为45.84%、42.87%及40.79%,其中投行业务收入同比增速较前三季度的50.75%下降近8个百分点;四季度三项业务营收的环比增速分别为-12.7%、-50.68%、32.24%,三季度环比增速为64.42%、123.29%及-23.81%,四季度经纪业务、投行业务环比增速下降。

同时,海通证券重资产业务较前三季度也有所改善,其中利息净收入、投资净收益及公允价值变动净收益同比增速分别为17.91%、12.12%及-46.36%,前三季度的数据分别为5.31%、12.74%及-48.69%,四季度利息净收入、公允价值变动净收益同比增速上升。

海通证券资管业务保持优势向上突破,部分投顾业务不合规待整改,资管业务延续上一年向好趋势。2020年,资产管理业务净收入33.72亿元,同比增长40.79%,首次收入突破30亿元,主要是资产管理规模增加,其中四季度实现9.86亿元,三季度、四季度同比增长56.62%、27.27%,环比变动-23.81%、32.24%。

截至报告期末,海通证券资产管理业务总规模近1.66万亿元。海通资管公司管理规模为2444亿元,其中主动管理规模1707亿元,占比69.8%,较报告期初增长22.1%;海富通基金管理资产规模3236亿元,较年初增长22%,全年新发20只基金,发行规模及发行数量均创下海富通成立以来最高记录;富国基金公募基金管理规模5880亿元,其中主动权益业务高速扩张,管理规模突破2000亿元;公司私募股权投资业务管理规模254亿元,同比增加7.17%。

图1:历年公司主营业务收入(亿元)结构

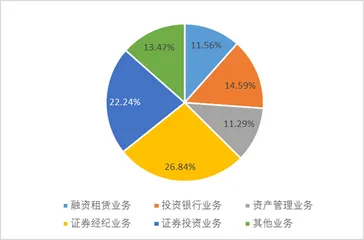

图2:2020年公司各项业务营收占比

此外,海通证券因为相关债券事件影响而收到监管的处罚,相关处罚对公司的影响值得关注,预计短期承压。

2020年,注册制试点改革进一步深化,海通证券抓住市场机遇取得了亮眼的成绩,做深价值服务链,构建客户生态圈,承销规模大幅提升,投行业务显著增长,IPO保荐名列前位。2020年,海通证券投行业务净收入49.39亿元,同比增长42.87%,营收占比12.92%,主要是股票承销收入增加,其中三季度、四季度同比增速为135.71%、20.14%,环比增长123.29%、-50.68%,三季度成为全年唯一投行业务收入破20亿元的季度,表现领跑全年。2020年实现股权融资总额771亿元,同比增长166.78%。其中IPO项目完成挂牌25家,实现融资总额627亿元,保荐金额同比增长1691.43%,排名行业第二,其中科创板IPO 融资额540亿元,市场份额24.26%,排名行业第一。公司不仅在项目数量上取得了较高的市场份额,更是保荐承销了多家市场关注度极高的明星企业,包括中芯国际、沪硅产业、复旦张江、思瑞浦等多个行业龙头,在集成电路、生物医药等行业树立了海通品牌。截至报告期末,公司在审项目数83家,其中IPO57家,IPO过会待发25家,丰厚的储备项目为投行业务持续发展奠定基础。

在债券业务方面,海通证券全年债券承销金额4776亿元,同比增长23%,其中企业债承销金额397亿元,保持行业第一;公司债承销金额1494亿元,排名行业第五;公司坚持创新驱动,创设市场首单以疫情防控资产支持票据为标的的信用风险缓释凭证、参与首批标准化票据的创设发行、成功发行深交所首单公募短期公司债券。

经纪、投行和资管三轮驱动

2020年,海通证券经纪、投行、资管、利息净收入占比有所提高,投资收益(含公允价值变动)、其他业务净收入占比则有所下降。从收入结构的变化中可以看出,经纪、投行、资管业务是驱动公司2020年业绩持续改善的主要因素。经纪业务2020年实现较大幅度的增长,手续费净收入同比增长45.84%;投行业务总量同比实现大幅增长,手续费净收入同比增长42.87%;主动管理规模持续提升,大资管业务增势喜人,手续费净收入同比增长40.79%;投资收益(含公允价值变动)同比增长0.17%。两融规模大幅回升,持续压降质押规模,大幅计提减值准备,利息净收入同比增长17.91%。境外业务收入同比增长8.20%,实现稳健增长。

在市场景气度的带动下,2020年,海通证券经纪业务展现高弹性,尤其是零售经纪业务受益明显。在持续推进财富管理的转型中,公司投顾人数同比增加20%,占中前台人数的62%。代销金融产品净收入同比增长143%(证券经纪业务净收入同比增长47%)。公司投行地位较为稳固,位居行业第六,投行IPO业务表现亮眼;承销额市场份额同比增长0.07个百分点至4.87%,投行收入同比增长42.87%。IPO承销额同比增长1647%,市占率为12.86%,仅次于中信建投的17.77%。2020年,海通证券完成IPO共计25单,其中科创板12单,承销额市占率为24.26%,位居行业第一。公司在手项目储备丰富,有望为投行业务持续释放提供支撑。2020年,海通证券两融余额同比增长62.06%,股权质押余额同比下降20.31%,比2017年年末的30%下降约1/3。

值得注意的是,海通证券资管主动化转型成效明显,投资业务暂时承压。2020年,海通资管规模同比下降5.42%,但主动管理占比同比上升22个百分点至66.84%,净收入同比增长45.43%。此外,得益于高景气度催生的公募基金火爆销售行情,海通证券基金管理业务净收入同比增长36.75%。不过,受市场波动的影响,同时2019年公司交易性金融资产扩张叠加市场转暖带来的高基数效应,使得公司2020年投资收益略有承压。

根据中国证券业协会的统计,2020年,证券行业共实现营业收入4484.79亿元,同比 增长24.41%;共实现净利润1575.34 亿元,同比增长27.98%。由此可见,海通证券2020 年经营业绩增速低于行业均值。

2020年,海通证券实现投资收益(含公允价值变动)116.2亿元,同比微增0.17%。在权益类自营业务方面,报告期内,公司把握市场机遇,坚持价值导向,获取稳健投资收益。在固定收益类自营业务方面,报告期内,公司把握住了宏观政策趋势和债券市场波动节奏,适度超前进行仓位调整,获取一定的收益。此外,报告期内,公司权益类衍生产品业务深度参与财富管理和机构交易协同,权益类场外衍生品名义本金规模同比增长223%,期末存续规模同比增长420%。

在融资融券业务方面,截至报告期末,海通证券两融余额为676.83 亿元,同比增长62.06%。在股票质押式回购业务方面,截至报告期末,公司股票质押待购回余额333.02亿元,同比下降20.31%。在融资租赁业务方面,截至报告期末,海通恒信总资产为1081.41亿元,同比增长9.2%;实现业务投放604.4亿元,同比增长4.6%;实现收入总额79.15亿元,同比增长10.8%。

从收入结构的变化来看,经纪、投行和资管业务是驱动海通证券2020年业绩持续改善的主要因素。2020年,海通证券实现经纪业务手续费净收入52.08亿元,同比增长45.84%,经纪业务实现较大幅度增长。

具体来看,报告期内,海通证券代理股票基金交易量16.63万亿元,同比增长57.66%。截至报告期末,公司财富管理客户数量1315万户(剔除休眠账户),同比增长14.5%;可交易客户总资产2.44万亿元,同比提高31.4%。截至报告期末,公司投资顾问占中前台总人数的62%,同比增长20.1%。此外,公司代销各类金融产品5016亿元,同比增长39%,全年金融产品保有量突破900亿元。在互联网金融方面,报告期内e海通财APP下载量超过 3800万,月均平台活跃用户数稳居行业前五名,交易净佣金贡献占比超过60%。

2020年,海通证券实现投行业务手续费净收入49.39亿元,同比增长42.87%,投行业务总量同比实现大幅增长。

在股权融资业务方面,报告期内公司完成47个股权融资项目,实现融资总额771亿元,同比增长166.78%;其中,IPO项目完成挂牌25家,实现融资总额627亿元,排名行业第二位。根据Wind的统计,截至2021年4 月1日,公司IPO项目储备23个(包括联合保荐、审核状态不包括终止审查、辅导备案登记受理),数量位居行业前列。

在债权融资业务方面,报告期内,海通证券完成主承销债券项目501个,主承销金额4776亿元, 同比增长29.50%。根据Wind的统计,公司各类债券承销金额排名行业第五位,同比持平。其中,企业债承销金额为397亿元,保持行业第一;公司债承销金额1494 亿元,排名行业第五。

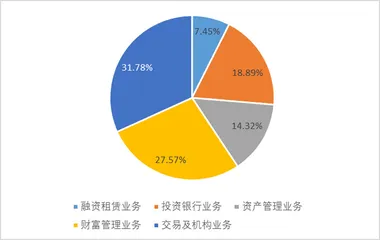

图3:2020年公司毛利润占比

图4:2020年公司各项业务营收增减(亿元)