权益市场长期受益理财变局

作者: 方斐8月13日,银行业理财登记托管中心发布《中国银行业理财市场半年报告(2021年上)》 (下称“《理财报告》”),截至6月末,全市场银行理财产品存续3.97万只,存续规模为 25.8万亿元,同比增长5.37%,比一季度末增加0.77万亿元,比年初略降600亿元左右,整体规模相对平稳。

从结构上看,截至6月末,净值型理财存续规模为20.39万亿元,其中,银行机构为10.38万亿元,理财公司为10.01万亿元,净值型理财规模占比为79.03%,环比一季度提升 6个百分点。按照这一发展趋势,未来净值型理财占比将进一步提升,2021年底有望达到 90%以上。同时,存量资产处置按计划有序推进,截至6月末,保本型产品余额同比减少90.7%至0.15万亿元;同业理财余额同比下降62.8%至2718.8亿元,占全部理财比例已不足2%。

根据银保监会的披露,资管新规延期安排确认后,监管按照“实事求是、一行一策、稳妥有序、奖惩分明”的原则,扎实推进理财业务存量整改。按照监管要求,各家银行在总行层面建立了统一领导机制、制定了整改计划、锁定了整改底数、建立了自己的台账、明确了处置方案。总体来看,整改的进展情况符合预期。

结合目前净值型占比及整改进展情况,预计2021年资管新规过渡期结束之时,绝大部分银行将完成整改任务。对于个别银行存续的少量难处置的资产,按照相关规定纳入个案专项处置。银保监会将持续督促相关银行综合施策、积极整改,尽快全部清零。

随着理财公司产品发行等各项工作有序推进、母行产品有序向子公司迁移,2019-2020年末,银行理财公司存续产品规模分别为0.8万亿元、6.67万亿元,占比分别为3.4%、25.8%;到2021年上半年末,这一规模达到10.01万亿元,占比为38.8%,已升至近四成。

理财渠道格局酿变

上半年,在资管新规的大框架下,关于银行理财的配套细则进一步完善,《理财公司理财产品销售管理暂行办法》、《关于规范现金管理类理财产品管理有关事项的通知》等监管制度相继出台;与此同时,对理财违规行为的查处力度有所加大,严监管强监管成为常态。

6月11日,为防止不规范产品无序增长和风险累积,银保监会、人民银行联合发布《关于规范现金管理类理财管理有关事项的通知》(下称“《通知》”),《通知》基本比照货币市场基金监管要求,并设置了较长的过渡期(截止期为2022年底),在大资管行业拉平监管要求的大背景下,此举有助于促进相关业务的平稳过渡,并将对银行理财市场产生重要影响。

截至6月末,全市场存续现金管理类理财351只,存续余额7.78万亿元,较年初增长2.64%,同比增长42.01%,占全部理财存续余额的30.15%;现金管理类理财规模已逼近8万亿元。2021年上半年,现金管理类理财产品累计募集金额为33.97万亿元,占全部理财产品募集金额的54.43%。目前,T+0产品仍是最受投资者青睐产品,现金管理类理财在收益及申赎条件等方面的客户体验优于货基,因此,银行具有借助现金管理类理财做大理财规模的动机。

截至6月末,现金管理类理财配置债券、同业存单合计占比为90.5%,高于一般理财产品23个百分点。《通知》实施后对理财资金资产配置行为及债券市场都会产生相当大的影响,除了近8万亿元存量产品可能涉及在过渡期内逐步完成整改外,预计未来现金管理类理财规模的扩张将有所收敛;同时,新增资产对短久期、高流动性资产配置的需求提升。现金管理类理财产品被规范,所形成的最大影响是对于前期资产端“拉长久期”的修正,在收益率曲线上可能表现为:短端利率下行而中长期利率维持高位所导致的收益率曲线陡峭化,以及信用利差的走阔。

图1:2021年非保体银行理财规模步入稳态,而保本理财已经基本清退

图2:2021年6月末银行理财的净值型占比进一步跃升至79%,预期收益型持续压降

随着现金管理类理财在拉长久期与下沉信用上的受限、收益率比较优势的削弱,叠加存量产品整改,短期或将面临收益下行、规模趋降等问题,与此同时,这种类货币产品收益率的下降也会降低客户投资其他资产的机会成本。这可能导致部分客户分流,转向周期型或者最短持有期产品,或者具有税收优势的货币基金等替代产品。从中长期来看,则有助于银行理财真正迈向净值化,进而推动市场良性发展。

随着理财公司产品销售迈入规范化,后续渠道格局或将重塑。5月27日,银保监会发布《理财公司理财产品销售管理暂行办法》(下称“《办法》”),旨在加强理财产品销售机构和行为监管规范,强化投资者适当性管理。根据《办法》的规定,现阶段除发行产品的理财公司外,仅允许理财公司和吸收公众存款的银行业金融机构代销,暂时没有放开券商、第三方财富管理公司、互联网平台等代销。随着投资者教育深化、净值型产品接受程度提升,销售渠道具有进一步拓展空间,渠道竞争格局也将随之变化。

《理财报告》显示,上半年共有92家银行及理财公司发行了可供其他机构代销的产品,669家机构开展了银行理财代销业务,代销总金额为1.48万亿元。在代销机构分布上,国有大行、股份制银行代销金额占比分别为43.7%、20.1%,合计占比超过六成;农村金融机构由于普遍存在互相代销的情况,在产品代销数量方面较为突出。在发行机构分布上,农村金融机构和城商行数量合计占比为72.8%,理财公司产品被代销金额为1.28万亿元,占全市场代销总额的86.2%,代销合作机构数量最多的10家发行机构均为农商行。在产品类型分布上,开放式净值型产品累计代销金额为1.28万亿元,是最主要的代销产品类型。

根据光大证券的分析,未来理财渠道格局将发生重大变化,短期利好渠道能力强的大中型银行。母行是理财公司最重要的禀赋优势及代销渠道,相比此前银行基本以销售自家产品为主,理财子公司在母行渠道基础上,主要有同业代销和直销渠道两种拓展方式。同业代销,受益于强大代销能力带来的中间业务收入的贡献,以及产品端与渠道端优势的正向强化,具有渠道优势的大中型银行的竞争优势将进一步凸显,并呈现“强者恒强”的竞争格局;直销渠道目前仍处于萌芽期,在尚未开放其他平台竞争阶段,是构建直销渠道的好时机,当然也不排除部分理财公司在权衡成本收入后,战略性放弃直销渠道布局。中长期看,代销渠道将更加多元,直销渠道或破冰,渠道格局将面临重塑。

产品转型持续推进

上半年,全国共有325家银行机构和理财公司累计发行理财产品2.55万只,比2020年同期减少1万只,同时,募集资金规模同比增长5.6%至62.41万亿元,单只产品平均规模进一步提升。分机构类别看,规模占比位居前三的依次为:股份制银行19.6万亿元(占比31.4%)、理财公司18.4万亿元(占比 29.4%)、国有大行16.9万亿元(占比 27.2%),三类机构合计占比达到88%。从规模上看,国有大行、股份制银行及理财公司三类机构产品发行与存续规模合计占比近九成。

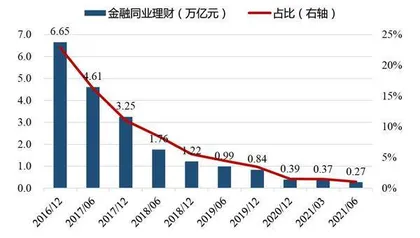

图3:2016年以来金融同业理财规模被大幅压降

图4: 2018年至今现金管理类产品规模及占比

从存续情况来看,存续产品数量同比减少4130只至3.97万只,存续余额同比增长5.37%至25.8万亿元。分机构类别看,规模占比位居前三的依次为:理财公司10.01万亿元(占比38.8%)、股份制银行6.95万亿元(占比26.9%)、国有大行3.92万亿元(占比 15.2%),三类机构合计占比达到80.9%。

从单只产品规模来看,截至6月末,单只理财产品平均规模为6.5亿元,同比增长 16.34%;其中,理财公司单只产品平均规模达到15.63亿元,为各类机构中规模之最。

从产品运作方式来看,开放式理财占比提升,封闭式理财期限拉长。上半年,开放式理财产品募集规模及占比不断提升,开放式理财募集规模为58.6万亿元,同比增长10.1%,占比较2020年同期提升3.86个百分点至93.9%。截至6月末,开放式理财产品存续余额为20.32万亿元,同比增长11.8%,比年初下降0.4个百分点,占全部理财存续余额的78.7%。

上半年,封闭式产品募集资金同比下降35.3%至3.81万亿元,但新发封闭式产品加权平均期限稳步上升。6月,全市场新发封闭式产品加权平均期限为281天,比2020年12 月增长13.1%,同比增长40.0%;其中,1年以上封闭式产品占全部封闭式产品的比例较年初提升11.3个百分点至47.8%;90天以内封闭式产品存续余额占比仅为0.4%。截至6月末,封闭式理财存续余额为5.48万亿元,占比为21.3%。

从收益走势来看,理财收益率稳中有降,当前破净产品占比仅为0.54%。在市场利率平缓下行、逐步打破刚兑、净值化转型持续推进过程中,理财产品收益率稳中有降,6月理财产品加权平均收益率为3.52%,比年初下降37BP,比2020年同期提升7BP,高出10年期国债收益率42BP。

上半年有1173只新发产品曾跌破过初始净值,占全部新产品总数约为4.59%;不过,截至6月末,仅有139只产品仍低于初始净值,约占当年发行产品总数的0.54%。“破净”产品结构以长期限、封闭式为主,配置资产以“固收+”策略居多。

从产品类型来看,固定收益类占比持续增加,混合类同比下降1万亿元。截至6月末,在存续理财产品中,固定收益类产品规模为22.75万亿元,比年初增加4.31%, 同比增加15.04%,占比为88.2%;混合类产品规模为2.96万亿元,比年初减少25.44%,同比减少35.9%,占比为11.5%;权益类产品规模为843亿元,比年初增加10.15%,同比增加1.54%,占比为0.33%;商品及衍生品类规模仅为11亿元,规模较小。

从资产配置来看,债券类配置比例继续提升,非标增配或与口径变化有关。截至6月末,理财产品杠杆率同比下降3.06个百分点至110.74%,因此,投资资产规模大于存续理财产品余额,投资资产合计为28.66万亿元。债券仍是主要配置资产,占比进一步提升。6 月末,理财资金持有债券资产余额为19.29亿元(其中同业存单3万亿元),比年初增长4.1%,占比较年初提升3.05个百分点至67.31%。其中,利率债投资余额为1.76万亿元,占总投资资产的6.14%;信用债投资余额为14.53万亿元,占总投资资产的50.7%,占比较2020年同期上升4.18个百分点。理财产品持有评级为AA+及以上的高评级债券为12.14 万亿元,占信用债投资比重同比增加4.9个百分点至83.6%。

截至6月末,非标债权余额比年初增长19%至3.75亿元,占比较年初提升2.19个百分点至 13.08%。非标资产增幅较大,或与2020年7月《标准化债权类资产认定规则》出台后非标统计口径扩大有关。此外,封闭式理财加权平均期限持续上升,客观上也有助于增强银行理财配置非标的能力。