2023中国资本市场ESG信息质量暨上市公司信息透明度指数白皮书

从上市公司透明度指数看,高透明度公司的市值普遍较高,总资产收益率和净资产收益率在较高水平。

从可持续发展的视角看,A股上市公司对ESG的认知维持在较高水平,但ESG信息披露仍落后于实践,实践ESG的障碍是缺少细化政策指引、知识技能不足及专业人才匮乏。ESG信息披露相关政策的出台可以在一定程度上减少障碍,推动公司的ESG实践。32%的公司因政策加大了减碳力度,46%的公司对上游供货商的ESG要求有所提高。

上市公司对ESG投资和公司市值之间是否有线性关系,以及是否可以增加市值仍存在一定分歧。更多的公司将布局提升追踪ESG的绩效能力,65%的公司认为ESG相关投资应占总利润的5%及以下。

光华-罗特曼信息和资本市场研究中心 北京大学光华管理学院

本文由卢海教授及研究团队成员李丹、宋禄霖、王钰、吴书月完成。在北京大学光华管理学院和多伦多大学罗特曼管理学院的支持下,光华-罗特曼信息和资本市场研究中心每年发布中英文白皮书并更新上市公司信息透明度指数。

感谢新财富在指数研制过程中的战略合作与支持,感谢所有参与本次指数通讯调查的分析师、机构投资者、上市公司董秘,感谢参与实地调研的上市公司。

自2019 年5 月起,光华-罗特曼信息和资本市场研究中心(简称“研究中心”)已连续5年发布中国资本市场信息质量白皮书和上市公司信息透明度指数。上市公司的信息透明度是衡量资本市场诚信的一个重要维度,研究中心构建的透明度指数结合了主观指标(广大市场参与者的观点)和大数据基础上的客观指标(上市公司会计盈余质量、监管机构的调查和处罚记录等),旨在全面综合反映上市公司的信息质量和透明度。

2023年2月,研究中心和新财富通过电子邮件联系了4662家上市公司的董事会办公室,邀请其参与通讯调查,共收到535家公司的自愿详细回复,回复率为11.5%。2023年的白皮书从可持续发展(ESG,环境、社会和治理)的视角,对比过去3年中国资本市场对ESG的理解,实践以及布局的变化,探讨ESG信息披露相关政策的出台是否对公司运营和产业链产生影响,洞察ESG理念在中国长远发展的重要因素。同时,2023年度透明度指数也持续涵盖了ESG相关指标。希望通过分享我们的研究成果,可以提高上市公司的可持续发展能力,促进资本市场对ESG价值理念的推动,支持中国经济社会高质量、可持续的发展。

A股上市公司对ESG认知维持在较高水平

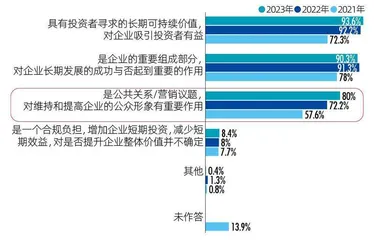

从上市公司对ESG理解的调研结果来看,认为ESG对企业吸引投资和长期发展起到重要作用的认同度仍维持在90%以上的较高水平(图1)。值得注意的是,认同“ESG是公共关系或营销议题,对维持和提高企业公众形象有重要作用”的公司比例达到80%,占比较2022年的72.2%、2021年的57.6%明显提高,说明公司认为ESG信息的传播有利于建立良好的企业形象,赋予企业社会资本。

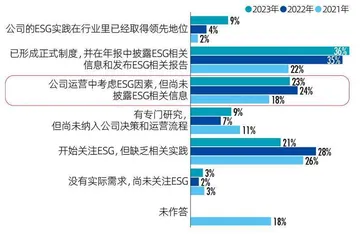

从上市公司在ESG方面的实践进展来看,9%的公司认为其ESG实践在业内已取得领先地位(图2),较2022年增加了5个百分点(2021年仅为2%)。此外,36%的公司已形成正式制度并披露ESG相关信息。可以发现,45%的受访公司已落实并披露ESG工作,较2022 年的39%和2021年的24%逐年提高。公司ESG实践程度有一定提高,可能基于国家的政策力度、投资者压力,或是管理层ESG信息披露意识的提升。

值得注意的是,23%的公司虽尚未披露ESG相关信息,但已经在运营中考虑到ESG因素,ESG信披虽仍落后于ESG实践,但相比于2022 年的24%的比例已有下降趋势,这应该缘于修订后的《年报格式准则》提供了披露ESG相关信息的指引。鉴于越来越多的企业参与到ESG实践中,监管机构更需要完善和健全相应制度以支撑企业ESG信息披露。

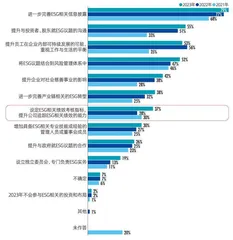

上市公司在经营中已将ESG议题纳入各个方面的考量,ESG与公司业务的整合程度较2022年整体有3%-9%的提高。其中,公司在选择供货商过程中纳入ESG相关考量的提升幅度最大(9%,图3)。

ESG与公司业务的整合战略考量仍将集中在环境E和社会S层面。E方面,环境法规和气候变化及碳相关议题的整合程度变化不大,分别较2022年略微下降1、2个百分点(图4),但仍维持较高占比。S方面,上市公司计划在各个维度提升布局,其中消费者偏好转变和投资者偏好转变这两项议题的布局相比2022年均提升了9个百分点。

关于上市公司在2023年会参与的ESG投资布局方面,提升与投资者和股东就ESG议题沟通的重要性较前两年提升了一位(图5)。同时,设定ESG相关绩效考核指标,提升公司追踪ESG相关绩效能力的投资布局较2022年上升了9个百分点,可见公司越来越关注ESG投资的回报。而提升员工在企业内部可持续发展的可能,重视工作与生活平衡的投资布局较2022年萎缩了3%。

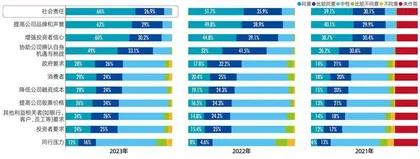

上市公司实践ESG的动机和障碍方面,履行社会责任、提高品牌声誉、增强投资者信心及协助公司辨认自身机遇与挑战,仍是上市公司披露ESG相关信息的主要动机(图6)。其中,履行社会责任动机近3年重要性持续提高。

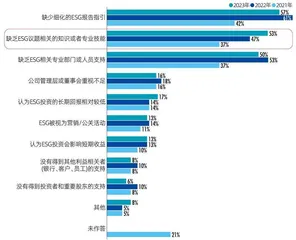

上市公司将ESG相关议题纳入战略规划时遇到的主要三大障碍仍为缺乏ESG相关的人才、知识和指引(图7)。其中,缺乏相关知识或专业技能这一障碍较2022年提高6个百分点,重要性上升到第二位。缺乏指引和相关人才两大障碍同2022年相比虽仍居高位,但分别得到4、3个百分点的缓解。可见,监管机构各项行动方案的出台落地,已为上市公司提供了不同程度的有效的行动指引,而缺乏ESG知识和技能是公司正在面临的日益凸显的挑战。

ESG投资:65%的公司认为占总利润比例应低于5%

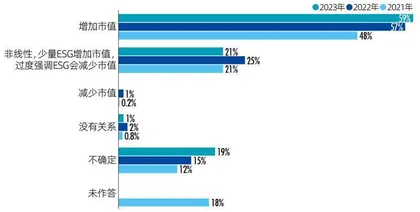

企业注重ESG投资是否缘于此举有助提升企业市值?调研结果显示,59%的受访公司认同注重ESG投资与布局会增加市值,没有任何公司持相反意见(图8);21%的公司认为二者之间是非线性关系,适量注重ESG会增加市值,过度强调ESG会减少市值,这一比例较2022年减少了4个百分点,与2021年的结果相同。此外,还有19%的公司对二者的关系不确定,这一比例较前两年有明显提升。整体看,认为ESG或适量的ESG对市值有利的公司占比为80%,与2021年的69%相比明显提高,却与2022年的82%相比有所下降,显示上市公司对ESG投资和公司市值之间是否有线性关系,以及是否可以增加市值仍存在一定分歧。

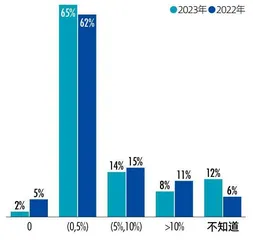

企业参与ESG实践,可能涉及相关投资从而影响其近期盈利。为此,我们询问了上市公司对ESG投资额应占总利润比例的考量。结果显示,2023年有65%的受访公司认为这一比例应为5%及以下(图9),3%的公司改变了过去不愿意投资ESG议题的想法,这些公司可能开始持观望态度或转向少量投资(5%及以下)ESG相关议题。

ESG信息披露:政策引导作用显现,演变为产业链行为

修订后的《年报格式准则》和《投资者关系管理工作指引》新增了ESG相关细则,上市公司的ESG信息披露和ESG相关工作因此发生了哪些改变?调查结果显示,主要变化为公司的ESG工作得到管理层或董事的重视和关注(74%),以及得到投资者和重要股东的支持(48%)和得到更加细化的ESG报告指引(46%)。此外,22%的公司认为ESG信息披露工作应由企业自主选择,按自身特色自愿披露,8%的公司并没有受到相关政策的影响。

通过调查上市公司2021年年报是否按照政策修订,以及在第五章披露报告期内为减少碳排放所采取的措施及效果时,我们发现64%的受访公司选择披露减碳措施和效果,其中,54%的公司在年报内作相关披露,10%的公司并未在年报中作具体披露,而是请读者参考公司的ESG报告。

36%的公司在该章节选择“不适用”,主要原因有,公司碳排放量小,没有减碳的必要(57%);29%的公司因为政策要求不够清晰,不确定如何披露;还有13%的公司认为所处行业不属于环保部门公布的重点排污单位或没有涉及生产活动,因此选择不披露。仅有2%的公司表示公司虽然碳排放量大,但未开始减碳。

32%的公司因信披要求而加大了减碳力度。其中,94%的公司认为这反映了国家政策风向,70%的公司认为披露后会受到投资者、监管层等各方的重视和监督。

相应地,61%的公司并未因此而加大减碳力度。其中,因为碳排放量小,认为没有额外减碳的必要的公司占53% ;已在做减碳工作,不需要额外加大力度的占49% ;同时还有11%的公司因对于如何核算碳排放、如何减碳等缺乏指引,因此无法落实减碳工作。

随着生态环境部2022年初颁发的《企业环境信息依法披露格式准则》等ESG相关新政策出台,企业严格执行E领域的碳减排的要求对其生产效益是否会产生影响?调查结果显示,14%的公司认为会增加生产效益,4%的公司认为会减少生产效益,效益的影响程度大部分集中在5%及以下。此外,37%的公司认为没有影响,45%的公司不确定。

上市公司对E和S因素的公开披露是否会影响生产决定?调研结果发现,29%的公司认为会影响,相反,48%的公司认为不会,还有24%的公司表示不确定。