半导体独角兽迭起,加速国产替代

作者: 程华秋子

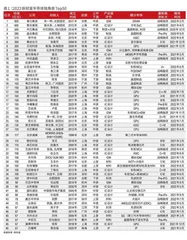

据新财富统计,截至2022年11月,国内已涌现出50家半导体独角兽,产业链上中下游分别贡献9、33、8家,总估值高达8584亿元。睿力集成、紫光展锐、中芯集成分列前三,估值分别高达800亿、600亿、500亿元。

50家独角兽中,芯片设计公司共25家,占据半壁江山。其中,GPU、车规MCU等领域分别诞生了8家、5家独角兽,成为最热赛道。但在CPU、GPU、基带芯片等核心领域,中美依然存在较大差距。

由于本土晶圆制造产能扩张,上游的材料、设备及EDA软件端成为增长最为确定性的赛道,涌现出了大批独角兽,它们的市场渗透率虽然很低,但新势力已全面铺开,如挺进12英寸硅片生产、探索第三代半导体材料的研发等。制造封测领域则既涌现了晶合集成等代工独角兽,也出现了封测新秀。

不利的外围环境中,长江存储已让人切实感受到国产替代如若成功将爆发的行业空间。但眼下,中国芯片独角兽仍需潜心解决高估值下的产业突破和盈利困境,并应对好正在到来的并购浪潮。

芯片是中国第一大进口商品,2021年中国进口芯片规模超过6000亿片,进口额近4400亿美元,比石油的两倍还多。2025年,中国计划实现70%的芯片自给率,而目前还不到30%。

广袤的市场替代空间,叠加贸易冲突带来的进口限制,2019年后,中国芯片被“卡脖子”成为亟待解决的难题之一,这推动了整个产业猛然加速。

经过3年的爆发式成长,二级市场涌现了大批明星芯片公司,一级市场也孵化出一批新生力量。据新财富最新统计,目前国内已有50家半导体独角兽脱颖而出(表1)。

当下,受地缘政治、疫情、下游需求波动等各种因素的影响,半导体市场暗流涌动。这些半导体独角兽的估值、技术突破、市场地位又如何呢?

50家独角兽估值近9000亿元,六成落户一线城市

新财富的统计显示,50家半导体独角兽中,一线城市贡献了31家,占据62%。其中,上海有14家,几乎占到了1/3,北京有9家,深圳有6家,广州有2家。二线城市中,比较突出的是杭州和合肥,杭州拥有4家半导体独角兽,而合肥的4家独角兽中包含两大龙头⸺睿力集成和晶合集成,估值分别达到800亿元和380亿元,分列第一和第四位。珠海也孵化了2家独角兽,潜力突显。

50家半导体独角兽的总估值达到8584亿元,其中,500亿元及以上的有3家,分别是睿力集成和紫光展锐、中芯集成。估值集中在100亿-400亿元的独角兽多达35家,是中坚力量。

从创业背景看,这些独角兽大致可以分为三类。

一类已深耕行业10多年,比如张晋芳创立的集创北方、敖海创立的芯动科技等。2019年之后,本土公司有了更多市场机会,它们也获得了更大的发展,目前冲击科创板IPO的半导体独角兽大多是这类公司。

另一类在2019年后的半导体创业热潮中入局。其创始人大多有半导体大厂的产业背景,比如,摩尔线程创始人张建中,来自显卡巨头英伟达(NVDA.NSDQ);瀚博半导体创始人钱军,曾任超威半导体(AMD.NSDQ)高管;荣芯半导体创始人陈军,早年就职于中芯国际(688981)的研发部门,之后曾任职美国AOS万代半导体、存储大厂SanDisk等。这批“后发”的创业者,不仅面临海外巨头的竞争,也面临着第一批创业者的“内卷”压力。

第三类则孵化自大型企业,典型代表为华为海思、百度系的昆仑芯科技、比亚迪半导体、歌尔微电子。它们多是母公司基于业务协同而设立,如海思业务主要涉及手机芯片,比亚迪半导体主攻车规级芯片。目前,歌尔微电子正在冲刺IPO,比亚迪半导体则于2022年11月终止了IPO。

值得一提的是,在芯片独角兽的孵化中,地方国资、社会资本、国家集成电路产业投资基金(简称“大基金”)三者合力的趋势明显。作为攻关“卡脖子”技术的关键领域,芯片企业近年成为各地政府的座上宾,在资本市场亦备受推崇。

长江存储、睿力集成、紫光展锐、粤芯半导体、芯动科技,分别是产业资本与武汉、合肥、上海、广州、珠海地方国资共同搭建的项目。其中,长江存储、紫光展锐的背后都是紫光集团。而有地方国资加持的独角兽往往发展更稳健、估值更高,并出现了一批细分市场龙头,如睿力集成、紫光展锐、芯动科技估值分别达到800亿、650亿、300亿元。

大基金的成立也明显提振了这一行业的创业生态,国内独角兽中,睿力集成、天科合达、富芯半导体等都获得了大基金注资。从创办时间的维度看,在大基金2014年成立之前创办的独角兽有19家,而2015年后则达到31家,仅2017年成立的独角兽便高达10家。

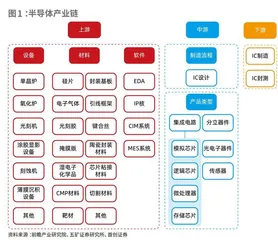

50家独角兽分布在半导体产业链的各个环节,从上游的设备、材料,中游的IC(集成电路)设计,到下游的晶圆制造、封测,但多半集中在中游环节(图1)。

从发展路径看,中国芯片产业总体延续了用市场换技术的思路。由于设计端离市场最近,因此率先爆发创业潮。50家独角兽中,中游的芯片设计公司共25家,超过一半容量。

处于下游的制造则是另一大风口,这一环节产生了4家晶圆制造独角兽⸺中芯集成、晶合集成、粤芯半导体、荣芯半导体。

值得一提的,此次还涌现了6家IDM(垂直整合制造)模式的芯片独角兽,分别是燕东微(IDM及Foundry模式)、富芯半导体(模拟芯片IDM)、杰华特(模拟芯片IDM)、芯迈半导体(模拟芯片IDM)、睿力集成(长鑫存储母公司)、积塔半导体(车规芯片及IDM)。

我们且从产业链的不同环节,透视国内半导体独角兽的地位。

上游:9家独角兽,增长最为确定

处于半导体产业链上游的材料及设备行业,市场盘子相对稳定,近年,在内地晶圆制造需求爆发、产能大扩张的前提下,相关国内公司的业绩增速和技术突破均较为亮眼。而依托于整个产业链生态的EDA环节,顺着国产化风潮,也开始进入良性发展轨道,国产渗透率可望逐步提升。

材料:新势力挺进12英寸硅片

半导体材料属于电子级材料,其工艺制备对材料的精度、纯度等都有更为严格的要求。芯片能否成功流片,材料的选取及合理使用尤为关键。

半导体材料主要包含硅片、电子气体、光掩模、光刻胶配套化学品、抛光材料、光刻胶、湿法化学品与溅射靶材等。据国际半导体产业协会(SEMI)统计,2020年全球晶圆制造材料市场总额达349亿美元,其中,硅片和硅基材料的销售额约为128亿美元,占比达到36.64%。在摩尔定律影响下,硅片正不断向大尺寸方向发展,12英寸和8英寸的大硅片合计占比接近90%。

但中国内地企业主要生产6英寸及以下的硅片,仅有沪硅产业(688126)、TCL中环(002129)、有研硅(688432)等少数几家具有8英寸硅片产能,12英寸大硅片高度依赖进口。目前,这批头部上市企业均在大尺寸硅晶圆市场加紧布局扩产。

而大硅片的潜在生力军也正在崛起,中欣晶圆、奕斯伟、鑫芯半导体3家独角兽便是如此。其中,中欣晶圆正在冲刺科创板。

中欣晶圆以销售小直径硅片起家,2016年开始从事8英寸硅片制造并实现量产,其2021年这部分营收占比提高至26%。2019年12月,中欣晶圆12英寸抛光片下线,2022年上半年,该部分营收比重已快速提升至30.91%。2020-2021年,中欣晶圆营收分别为4.25亿元、8.23亿元,同比增速从9.98%跃升至93.66%,但尚未实现盈利。

成立于2019年的奕斯伟也是大硅片新势力,其目前拥有一座50万片/月产能的12英寸硅片工厂,并于2020年7月投产,为多家海内外晶圆厂提供抛光片和外延片。此外,其于2022年6月开工扩产西安项目。值得一提的是,奕斯伟董事长王东升为京东方创始人,被誉为“中国半导体显示产业之父”。2019年6月,王东升卸任京东方董事长,加盟奕斯伟出任董事长。

鑫芯半导体成立于2017年,致力于12英寸大硅片研发与制造业务,其规划产能为60万片/月,一期10万片/月产能已于2020年10月投产,2021年实现营收8400万元。2022年7月,TCL科技(000100)以17.9亿元认购鑫芯半导体23.08%股权,成为其第二大股东。

按照代际划分,半导体材料已经迭代到第三代。

第二代半导体材料主要是以砷化镓(GaAs)、磷化铟(InSb)为代表的化合物材料,广泛应用于卫星通讯、移动通讯、光通信和GPS导航等领域。第三代材料主要以碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)、金刚石、氮化铝(AlN)为代表的宽禁带材料,主要应用于半导体照明、电力电子器件、激光器和探测器等。独角兽中,北京通美和天科合达分别是第二代和第三代半导体材料厂商。

北京通美成立于1998年,其生产的磷化铟衬底、砷化镓衬底、锗衬底产品可用于生产射频器件、光模块、LED、太空太阳能电池等。2022年第一季度,其营业收入为2.53亿元,同比增长三成;净利润为2037万元,同比增长近五成。

天科合达成立于2006年,为碳化硅晶片供应商,技术依托于中科院物理所,目前估值接近67亿元。相比于传统的硅基材料,碳化硅更适应高温、高压、高频率和大功率环境。以电动汽车为例,采用碳化硅芯片,将使电驱装置的体积缩小为1/5,行驶损耗降低60%以上,相同电池容量下里程数显著提高。碳化硅材料还是5G芯片最理想的衬底,堪称5G基站的心脏。

天科合达在导电型碳化硅晶片方面占据了国内90%以上的市场,除了获得大基金、深创投、哈勃投资、中科创星、中金资本等PE的投资,还获得了宁德时代(300750)、比亚迪(0025942020年10)等新能源车企的战略投资。月,天科合达主动撤回科创板发行申请文件,终止IPO。

设备:产能扩张,进入黄金发展期

中国是全球最大的半导体设备市场,随着下游晶圆厂扩产,国内半导体设备厂商迎来了发展黄金期。

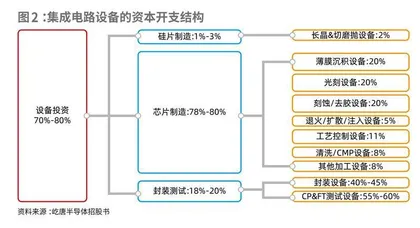

集成电路制造设备通常可分为前道工艺设备(芯片制造)和后道工艺设备(芯片封装测试)两大类。其中,前者主要包括六大工艺步骤,分别为:热处理、光刻、刻蚀、离子注入、薄膜沉积、机械抛光,所对应的设备主要包括快速热处理(RTP)/氧化/扩散设备、光刻设备、刻蚀/去胶设备、离子注入设备、薄膜沉积设备、机械抛光设备等。后道封装测试工序和相应设备包括减薄、划片、测试、分选等。

其中,刻蚀/去胶、薄膜沉积、光刻为半导体制造的三大核心工艺,相应资本开支占比均达到20%(图2)。屹唐半导体在去胶与热处理等设备市场处于领先地位。