“冰点”之年的变与不变:A股2020并购盘点

作者: 符胜斌2020是上市公司并购重组的“冰点”之年。这一年,上市公司并购重组交易的活跃度陷入了5年来的最低谷,无论交易数量,还是成交金额,都创历史新低,也缺乏具有创新性的交易方案,借壳上市等传统上市手法几近销声匿迹。其主要原因是受疫情影响经济增速放缓、并购重组监管政策要求依然较高、复杂多变的地缘政经关系等。

尽管如此,我们还是可以找到诸多不变因素。这些因素,将对2021年及以后的并购重组交易产生深远的影响。对作为并购交易主体的上市公司而言,只要始终从提高企业竞争力这个基点出发制定并购战略,关注不变,抓住变,就能屹立潮头。

2020是巨变之年。这一年,世界和中国都经历了许多前所未有的变化,这些变化所产生的后果将影响深远。对建立30周年的中国资本市场而言,亦是如此。

2020年,注册制改革突飞猛进,率先试点的科创板和创业板随之掀起上市浪潮,带动IPO的数量和募资额创出新高。根据Wind数据,2020年有396家公司在A股上市,募资约4700亿元,较2019年203家上市公司数和2532亿元募资额,分别增长95.1%、85.6%。A股上市公司总数也达到4154家。

396家新上市公司中,在科创板上市的145家,在创业板上市的107家,二者合计252家,约占63.6%。2020年,科创板的融资额高达2226亿元,占A股融资总额的47.4%;创业板的融资额为893亿元,占比约19%,二者合计占比约66.4%。其中,在科创板上市的中芯国际以532亿元的募资额,成为2020年A股最大IPO融资项目。

IPO火爆的同时,A股增发、配股、发债等再融资也持续复苏。2016-2018年,A股再融资额连续3年下降,从1.93万亿元逐年下降至1.07万亿元。2019年,再融资出现复苏,当年融资额上升至1.29万亿元,2020年为1.25万亿元,略低于2019年,继续保持了复苏的趋势。

从结构上看,2020年的再融资金额以股权性融资为主,增发、配股等纯股权性融资金额为8841亿元,占比70.8%,高于2019年54.5%的比例。

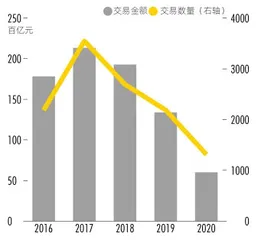

图1:2016-2020年上市公司并购重组交易情况

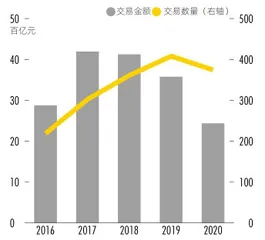

图2:2016-2020年上市公司作为买方的交易情况

图3:2016-2020年上市公司作为卖方的交易情况

以上这些数据清晰表明,股权性融资是2020年A股市场当之无愧的主流,这也高度契合了经济去杠杆的国家战略。

作为资本市场重要组成部分的并购重组交易,在2020年却显得格外“冷清”。

量价齐跌,交易活跃度降至冰点

2020年,上市公司并购重组交易的活跃度陷入了5年来的最低谷,无论是完成的交易数量,还是成交的交易金额,都创历史新低。

根据Wind数据统计,2020年上市公司共完成1312起并购重组项目,金额约6027亿元,分别较2019年下降40%、55%(图1)。

如果从交易中所处的角色来看,2020年上市公司作为买方发起的交易数量及金额下滑,是导致2020年并购交易陷入低谷的主因。

2020年,上市公司作为买方发起并完成的交易数量仅620起,交易金额约2660亿元,同比分别下跌49.6%和68%。与之相比较,上市公司在交易中作为卖方,以及上市公司自身作为标的的交易数量和金额,下降幅度并没有如此显著(图2-4)。

上市公司并购重组交易陷入低点,还反映在证监会并购重组委的审核家次和通过率上。这两项指标,在2020年也跌入历史最低水平。

2020年,并购重组委共审理79家上市公司重大资产重组,审核通过64家,否决15家,通过率仅81%,较2019年83%的通过率进一步下降(图5)。

一连串“冰冷”的数字,无疑令人有些疑惑,被誉为资本市场“皇冠上明珠”的并购重组交易,怎么变得如此黯然失色?

新变化

与过往年度相比,2020年并购重组交易总体规模下降的同时,还发生了一些新变化。

变化一:平均交易金额偏小,大型交易规模减少。

2020年平均每笔交易金额约4.6亿元,较2019年的6.1亿元减少约25%。与此同时,2020年100亿元以上的交易数量仅有6起,远低于2019年的16起(表1)。2020年的并购交易不仅数量少、规模小,而且更为分散。

变化二:行业并购热点发生转变。

2020年,上市公司并购的行业热点逐渐从消费等新兴领域过渡至制造行业。2020年,A股共完成44起重大资产重组,交易金额820亿元。其中,计算机半导体行业交易金额137亿元,占比16.7%,居第一位;运输行业交易金额130亿元,居第二位;其后依次是消费、冶金等行业。相比之下,2019年A股共完成49起重大资产重组,交易金额约1676亿元,其中消费行业交易金额约747亿元,占比44.6%,计算机/半导体行业的交易金额仅7亿元左右。

变化三:借壳上市日益边缘化。

2020年,A股仅完成1项借壳上市?ST宏盛(600817)发行股份收购宇通重工100%股权,交易金额仅22亿元。另有5起借壳上市项目正在推进,其中包括了创业板第一单借壳上市?爱司凯收购金云科技(表2)。

相较之下,2019年前3个月就已有超过10例借壳上市项目,全年共有 24例,其中,居然之家借壳武汉中商(000785)的交易作价356.5亿元,是近几年较为少见的大体量借壳。2020年借壳上市热度的急剧下降,意味着上市公司的“壳”价值已不复往日。

图4:2016-2020年上市公司作为标的的交易情况

图5:2016-2020年并购重组委审核情况

变化四:并购交易方式缺乏创新。

与以往年度相比,2020年的并购交易方案和支付方式缺乏创新。无论是交易成功或失败的项目,还是实施注册制的科创板、创业板的重组项目,亦或是境外并购项目,几乎都缺乏让人眼前一亮的运作手法,这不能不说是一种遗憾。

更有甚者,在上市环境日益宽容、借壳上市政策得以宽松的大环境下,一些已被市场摒弃的交易手法,比如“三方交易”等,还能得以重现江湖,实在令人难以理解。其典型者是硅谷天堂两度试水,意图通过“三方交易”的方式将新能源电动企业伯坦科技装入展鹏科技,并为此做出一系列精心的设计和安排:调整展鹏科技控制权、提供远期购买选择权、放弃或委托表决权等。

变化五:“持续盈利能力”成为通关关键因素,业绩暴雷风险减小。

2020年上市公司并购交易市场也出现了可喜的变化,主要是监管层对重组标的的持续盈利能力日益关注,在一定程度上降低了并购业绩暴雷的风险。

并购重组委否决的15家资产重组中,14家被否决的理由集中在标的资产的“持续盈利能力”上。或许,以往通过高估值+高业绩承诺完成重组,之后出现业绩暴雷的情况,将会因此大大减少。

对于不需并购重组委审核的项目,比如上市公司全现金交易等,交易所也日益关注并购资产的“持续盈利能力”,比如尚纬股份(603333)收购罗永浩直播带货业务时,就收到了交易所关于拟收购资产质量的反复问询。这起上市公司先现金收购资产,兜转一圈后,使得实际控制人变现退出的“游戏”,最终以终止重组收场。

在发生诸多变化的同时,2020年上市公司并购交易也延续了以前的一些特点,比如国企是并购交易的主要力量,大部分大型交易都是因国企内部或国企之间的资源整合而起;2020年共完成8起要约收购,金额约63亿元,与2019年完成的13起、71亿元交易金额相差不大,继续保持“低调”等。

那么,2020年的上市公司并购重组交易,为何如此暗淡?

变化之因

并购重组首先是一项经济活动,其兴衰与经济繁荣度紧密相关。导致2020年上市公司并购重组交易陷入冰点的首要原因,是疫情导致的经济疲弱。

根据世界银行发布的《全球经济展望》报告,预计2020年全球国内生产总值萎缩4.3%,除中国2020年GDP预计增长2%左右外,世界主要经济体均陷入萎缩,其中美国预计萎缩4.3%,欧元区萎缩8.3%。这些国家和地区的失业率水平也处于高位。

对大部分企业而言,当前的首要任务是求得生存,而不是向外扩张。

第二个原因是并购重组政策的影响。

注册制下,IPO政策与并购重组政策有一个非常重要的区别:二者对拟上市资产质量的判断标准存在巨大差异。这种巨大差异,导致更多的企业选择IPO,而不是选择并购重组完成上市。

对于拟上市资产的质量,IPO时,监管部门关注的是资产的“持续经营能力”;并购重组时,关注点依旧是“持续盈利能力”。二者之间虽只有两字不同,但区别甚大。

IPO关注持续经营能力,意味着审核不单纯以发行人的财务指标作为标尺,监管部门不再承担上市企业价值判断和背书的功能。一家亏损企业,只要信息披露到位,并能获得市场的价值认同,也能上市。

表1:2019-2020年前十大并购交易

表2:2020年借壳上市项目情况

但对上市公司并购重组,监管部门依旧延续了此前的判断标准。比如,会从资产盈利能力问题出发,引申出业绩承诺、盈利补偿等一系列的问题,给并购交易的双方提出问题。此外,并购重组还会带来摊薄股东权益的问题。比如借壳上市时,拟借壳企业的股东,将会让渡一部分权益给上市公司的现有股东等。

如此种种,当IPO不再是高门槛、高要求、低效率的环境,当IPO会带来显著的财富效应,而不是摊薄效应时,越来越多的企业会选择IPO的方式实现上市,而不是采取被上市公司收购,或者借壳上市等运作成本相对较高的方式。最典型的例子就是寒武纪上市。