国泰基金周向勇:中国首批公募基金如何穿越牛熊

作者: 万丽从来没有哪一年像现在这样,公募基金成了寻常老百姓投资理财最炙手可热的选择,居民存款搬家一直在持续。

自1998年破土而出,中国公募基金至今只有短短23年的生长史,却因赶上了国内经济高速成长和居民财富迅速累积的关键时期,从规模、产品建设、体系建设到投研能力建设等方面均实现了跨越式的发展。

而论及中国公募基金发展史,国泰基金是绕不开的话题。1998年3月5日,国泰基金作为中国第一家公募基金公司诞生,其中,国泰君安证券占股30%,为第一大股东。

此时,1996年才加入中国建设银行的周向勇没有想到,这个新生的行业,日后会与自己发生紧密联系。2011年,先后在中国建设银行总行、中国建银投资有限责任公司(简称“中国建投”)工作15年之后,周向勇加入国泰基金,2016年至今一直担任国泰基金总经理一职。

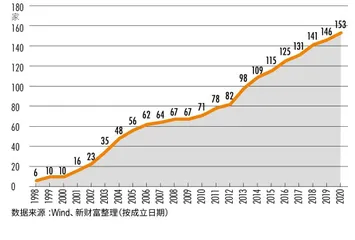

图1:1998年至今,持牌公募机构的数量不断增长

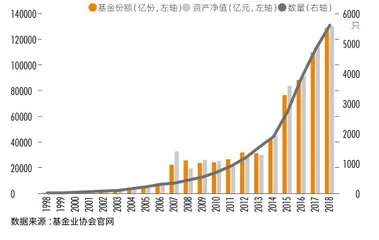

图2:公募基金规模增长情况

作为国内第一家成立的公募基金公司,国泰基金一路保持了与行业齐头并进的势头。复盘国泰基金的发展历程,不论是投研体系建设、产品创新,还是总体战略部署等,都可找到支撑其23年穿越牛熊的重要线索。而在周向勇看来,“价值观、稳定器、投研力”是老牌基金保持较为稳健的发展势头的关键词:把客户放在价值观最核心位置;保持治理结构稳定、合规风控稳定;而投研实力,则是基金公司的核心竞争力。

23年增长逾2200倍,公募基金规模竞争日趋激烈

复盘中国基金成长史,1998-1999年是第一个生长季,在此期间,华夏、华安、博时、鹏华、嘉实、长盛、大成、富国等基金管理公司相继成立,它们与国泰基金、南方基金一起被称为基金公司中的“老十家”。

此后20余年里,持牌公募机构以每年1-5家的速度不断增加,截至2021年5月,数量已超150家(图1)。按照控股股东划分,公募基金包括券商系、银行系、信托系、保险系、私募系,以及从2018年开始密集获批的个人系等。

公募基金数量大跨越的过程,是一部优胜劣汰史,它们之中,有一鸣惊人者,也有销声匿迹和后来居上者。

资产管理规模,最能彰显基金公司的实力,也是基金公司取得投资者和渠道认可的重要体现。对于公募基金来说,加速扩张,跑马圈地,重视规模效应,是发展过程中的必经阶段。多年来,虽然有个别年份,公募基金规模出现倒退或停滞不前,但总体来看,其发展势不可挡,管理规模较23年前已判若天渊。

根据基金业协会公布数据,公募基金资产净值从1998年的107亿元增长到2018年的13万亿元,20年增长1218倍(图2)。截至2021年上半年末,公募基金总规模已经超过23.54万亿元,较23年前增长逾2200倍。

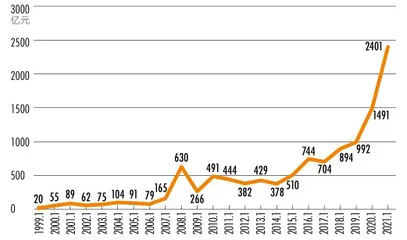

从规模增长曲线看,国泰基金极为稳健,与行业发展态势高度吻合。截至2021年6月底,其公募管理规模约2400亿元,各类资产管理规模达6000亿元(图3)。

23年的发展历程中,有几个年份是基金规模爆发的节点,其中,2007年和2015年的牛市中,公募基金规模增长分别达到282.46%和88.88%。2007-2008年,基金管理规模在创下高点后,有七八年时间始终未能突破,直至2015年在牛市带动下创出新高。

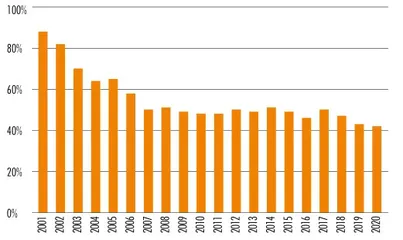

狂飙猛进中,市场竞争激烈,随着新的管理人持续进入,市场份额被不断分摊,2017年至今,规模居前10名的公募基金管理公司(含货基)管理资产合计占比出现下降趋势(图4)。如果把货币基金剔除,只看股票和固收两大板块的管理规模,同样支持这一结论。

漫漫熊市中,公募基金行业黑马频出,时有异军突起者。以工银瑞信为代表的银行系基金公司,因为拥有银行的固定资源,在固定收益领域占据优势,规模迅速膨胀,2012年,其又借力短期理财基金,实现规模的跃升。

此外,2013-2014年,余额宝为代表的互联网金融的崛起,一度改变了基金行业的格局,以天弘基金为代表的部分基金公司踩准节奏,实现规模的大跃升,并在2014年规模首次超过连续7年霸榜的华夏基金,坐上行业头把交椅。

同时,自2018年以来,基金行业资产管理规模几乎每年都在加速创下新高。不断发行新基金,是大多数公募基金提升管理规模的主要方式。根据Wind数据统计,2001年至今,国内平均每年新发行的基金数量超300只,平均每年新发基金份额超9000亿份(含货基)。近年来,新发基金速度不断加快,截至2021年5月20日,年内新成立基金数量已达771只,总份额突破1.51万亿份,创历史同期新高。

行业分散的表象下,除了竞争的加剧,结构分化也体现得越发明显。

周向勇介绍:“在近几年的结构性行情中,头部公司的基金经理和基金产品,有比较强的平台优势,多年积累的把握赛道的能力、风险控制的优势和品牌效应都凸显了出来。以营销为例,随着第三方销售渠道逐渐丰富,基金公司普遍开始针对不同的客群、渠道开发定制化产品,进行精准营销。在资管行业的时代风口上,头部公司需要巩固优势,中小公司会争取弯道超车,全行业的竞争压力在加大。”

开发新产品要有长线思维

规模之外,基金产品持续创新、种类不断丰富,是中国公募基金行业不断成长的另一表现形态。

目前,国内基金的产品线覆盖股票型、债券型、混合型、货币型等基金类别,交易方式包括传统封闭式、开放式、ETF、LOF以及创新封闭式、最短持有期、滚动持有期等。越来越齐全的产品形态和交易方式,标志着国内基金公司产品建设能力不断走向成熟和专业。看未来,周向勇认为,保险资金、养老金入市以及FOF、基金投顾业务的开展,催生了新的基金品类,配置类产品及工具类产品将成为未来基金公司拓展能力的主要领域。

产品体系日趋齐全的背后,是基金公司不断从标准化产品布局到产品创新的发展实践。

图3: 国泰基金1998年至今公募资管规模增长情况(剔除货币基金)

图4: 中国公募基金管理规模前10名公司的资管规模占比(含货币基金)

以国泰基金为例,作为国内第一家公募基金,其在产品布局方面创造了众多行业“第一”。除了在1998年3月打造了中国最早的证券基金产品“基金金泰”,2002年,国泰基金还推出国内第一只标准股票型基金“国泰金鹰”,2004年推出的“金融ETF”也是国内第一只行业ETF。

尤其在被动指数类产品创新方面,国泰基金走在行业前列。2012年,国泰基金创造了“十日三创新”的行业纪录,连续上报国债ETF(首批债券基金ETF)、纳指ETF(首只跨国ETF)、黄金基金(首批黄金ETF)。

周向勇认为,基金公司在产品创新上的成就,主要得益于监管对于创新的大力支持;而国泰基金创新产品的要点,不是刻意追求创新,更多是在深度研究投资者需求之后,对细分市场、细分领域进行精细化管理,研发满足特定需求的产品。“这是我们坚持‘以投资者为中心’的产品战略的必经之路。”

要知道,在公募基金领域,创新产品的推出“生而逢时”并不容易,需要充分、正式的制度安排。比如合格境内机构投资者(QDII)基金的推出,需要金融基础设施的更新、改造及通连;跨市场ETF以及商品ETF,或沪深港通类的产品,既需要微观层面的技术准备,又需与特定时期的宏观政治、经济环境相贴合。这一点上,中国首批QDII基金就曾吃过惨痛教训。

2007年,首批4只QDII基金问世,创下中国公募基金史上一只基金一天认购金额突破千亿元的最高纪录,然而因经验不足、投顾短板等问题,这批基金在快速建仓后,很快就迎来了美国次贷危机、全球金融海啸,净值迅速腰斩,直至13年后的2020年11月9日,这批QDII基金净值才全部翻红。

国泰基金当前的产品策略,是依托雄厚的综合实力,进行全产品线布局,一方面,充分发挥主动权益投资优势,大力发展权益型基金,依托投研团队研究成果,挖掘中国经济结构转型及高质量发展过程中的投资机会和海外资产配置价值;另一方面,发挥基金公司大类资产配置能力,布局偏债混合型基金、二级债基、FOF等赛道,研发通过衍生品等多策略实现绝对收益投资目标的产品,持续开发不同策略的固收和“固收+”产品,填补银行理财净值化转型过程中稳健收益型产品的空缺,满足投资者长期投资、稳健投资的需求。

被动投资领域,国泰基金已建立起从成长到周期,从行业ETF到宽基ETF的产品格局。当前,国泰基金旗下宽基ETF产品覆盖A股、美股、债券、货币、商品等不同资产,行业ETF覆盖证券、金融、军工、计算机等众多领域。数据显示,截至2021年9月17日,国泰旗下非货币ETF共计31只,总规模881亿元,排名全市场第三。

“下一阶段,国泰基金将根据中国资本市场的深度,继续从战略层面支持ETF产品线的发展,补充布局宽基ETF,深度挖掘行业ETF,研发增强型ETF等创新产品,储备一些Smart Beta类ETF,挖掘细分领域需求布局债券ETF,不断升级丰富产品线,以差异化优势满足不同投资需求。”周向勇称。

近两年,国内公募基金产品数量大发展,超过8000只,接近上市公司数量的两倍。在周向勇看来,这中间有很多改善的空间,“相信去掉雷同的产品,只留一半,就已经足够满足持有人的要求”,而做好存量产品的优化管理和细化平衡,改变产品发行方式,将更有利于全行业的发展。

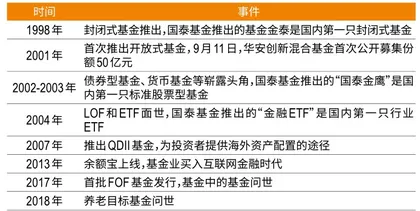

中国公募基金各类产品推出时间

“这需要全行业、合作伙伴、渠道等一起努力,也是国泰基金正在思考的产品创新方向。我们下一阶段产品创新,不求数量,而是把质量放在最重要的位置,对产品进一步进行精细化开发,做差异化,让产品的风格特征更鲜明,及时适应投资者风险偏好,让投资者获得更好的体验。”周向勇称。

具体来说,主动权益产品方面,若要开发新的产品,国泰基金会重点关注中国经济下一步的发展方向,比如十四五规划、2035国家愿景目标等;在大势基础上,确立权益产品聚焦投资的方向,适应投资者的需求,力争获得更好的投资回报。

另一个值得关注的是全社会财富管理结构的变化,如通过人口老龄化的到来,预判人们对养老产品会有比较大的需求,鉴于此,国泰基金将在稳健产品(如固收+)开发上进一步提升。

与公募基金不断发展成熟相呼应的,是基金持有人结构也在悄然生变——越来越年轻化,是最明显的特征之一。2010年,国泰基金非货币型基金产品的投资者中,20-30岁的“80后”占到15%左右;到2020年,20-30岁的持有者,即现在的“90后”年龄区间的人,占比提升到34%左右,是10年前的2倍多。

与此同时,全市场投资者的心态也在悄然生变。“过去很多年轻人购买基金产品,都是买货币型基金作为零钱理财,国泰基金的数据显示,在近两年的结构性行情中,愿意尝试有一定风险的权益类产品的年轻人明显增多,这些人也正在成为我们基民中最有活力的群体。”周向勇介绍。