2023,汽车公司的四条求生之道

这是全中国车企“大出血”的一年。

年初特斯拉把最畅销车型Model 3的起售价下调3.2万元,此后,整个汽车市场就被拖入惨烈的价格战。雪铁龙C6在地方政府的支持下给出了接近腰斩的折扣,是这场价格战让人印象最深刻的标签之一,但实际上,价格竞争延续了一整年。除了既有的产品打折,你还能看到老车型在迭代时大量增加跨级的配置,或是新车型发布的价格远低于预期。

这些行为背后的逻辑很简单:当整个市场的规模见顶,而行业中最强势的品牌不惜减少利润争夺市场份额时,所有玩家都不得不跟进,以求生 存。

价格战带来的后果已被充分报道—比如渠道收缩、利润下滑、品牌退出、公司破产—但简单降价只能保一时的生机,毕竟稳定的毛利是车企长期生存的基础。降价之外,车企做了哪些提升自己竞争力和生存几率的努力,是整个行业里更值得关注的问 题。

本文归纳了2023年车企为求生作出的4种努力,你会发现,它们都是中国汽车市场此前几乎从未见过的做法:完全相反的合作模式。看似“逆潮流”的产品形态;进入原本不被重视的细分市场;押宝全新的技术。理解了这些求生之举的内在逻辑,也就理解了中国汽车业这一年的大变化。

合纵连横,抱团取暖

合资是中国乘用车市场过去近40年来最主流的运营方式:跨国公司提供产品和技术,本土公司提供工厂和团队。人们用“技术换市场”来形容这种模式,背后的潜台词是跨国公司的技术更领先。2023年,汽车市场又出现了几次中外公司之间的重磅合作,但模式完全逆转:跨国公司出资,本土公司提供产品和技术。

最典型的例子是7月大众汽车与小鹏汽车达成的战略合作。德国汽车巨头付出7亿美元,成为小鹏的第三大股东,获得小鹏的车型平台,并在此基础上开发两款大众牌汽车。同一个月,全球第四大汽车集团雷诺日产三菱旗下的雷诺品牌与吉利汽车合资成立了一家新公司,双方拟以对等股比联合注资70亿欧元,共同研发新一代混动技术。10月底全球销量第五的汽车集团Stellantis又宣布与造车新势力零跑汽车合作,以15亿欧元换取零跑的20%股份以及海外销售权。

所有这些合作的共同点是,跨国汽车巨头看上了中国汽车公司在新能源汽车领域的先进实力。在电驱动和智能化这两个新的技术赛道上,当下这个时间节点,中国车企的发展进度确实领先刚刚all-in新能源没几年的欧美车企。

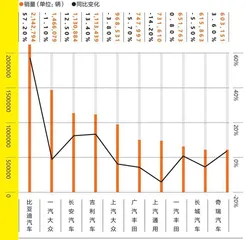

2023年1月至10月中国车企零售销量Top 10

当然,本土品牌的技术优势只是此类合作的一面,另一面是,这些车企也需要跨国公司的资金、品牌背书和技术积累。一个简单的事实是,比亚迪、特斯拉这样的领先者都没有选择与其他品牌合作造车,而选择合作的本土品牌,在中国市场的竞争中都面临挑战。抱团取暖、各取所需可能是对“反向合资”的更准确描述。

当然,本土公司也会强调自己的独立性。“我们主业是造车,不是单纯地做供应商,但以双向合作的形式把技术商业化将会成为新的业务增长点。”小鹏汽车总裁顾宏地在接受《第一财经》杂志采访时表示。

事实上,大公司之间的合作不限于汽车公司之间。比如小鹏不仅与大众合作,还和滴滴出行、神州租车等出行公司确定了战略伙伴关系。这些合作方都会替小鹏消化一部分产能,让其现金流更稳健。

为了稳住现金流,新势力今年引入外部融资的规模也创下新高。2月极氪拿到7.5亿美元融资,6月蔚来获得11亿美元融资,8月哪吒也完成了70亿元人民币融资—毕竟有了钱,才能在“大出血”的行情里撑下去。

新能源车,离不开油箱

大多数公司都已宣布自己停售燃油车的时间表,已经没有人会怀疑电动车是汽车业的未来,而油电混动车被认为是一个“过渡”。但现实是,在2023年,过渡反而是主流,处于中间形态的混合动力车型受到越来越多青睐。

随着二三线及以下城市越来越多地接受新能源车,混动车型在国内新能源销量大盘中的占比也迅速提升,从去年年底的不足1/4上升至如今的接近1/3。国内最大、同时也是全球最大的新能源汽车生产商比亚迪,完全没有抛弃油箱的意思。2023年前10个月,比亚迪在中国卖出了210多万辆车,远远领先于其他车企,但其中有大约一半的车都带有油箱,也就是人们熟知的混合动力车型。

另一家因混动而获益的公司是理想。由于没有采用纯电路线,而是在旗下所有车型上都安了个油箱,理想曾被吐槽“缺乏技术”和“披着新能源车外衣的油车”。但显然,对于消费者而言,“电动血统”是否纯正并不是他们选车的主要标准。今年,理想汽车的月销攀上4万辆的台阶,在平均售价30万元以上的高端车市场,它的销量仅次于奔驰、宝马、奥迪,并且差距不断缩小。其第三季度的净利润已经超过28亿元,成为新势力中唯一正式盈利的选手。

恰恰就是车上那个有些过时的油箱,促成了比亚迪和理想的成 功。

从消费者角度来说,在现有电池技术的限制下,充电桩的补能速度和便利程度无法超过加油站,而换电这种比加油更快的补能模式,又仅限于蔚来等个别品牌。这种体验上的差距在长距离出行中会更加突显。虽然对于大多数城市消费者而言,长途出行占比较小,但为这些潜在需求产生的焦虑占比却很高。如果要拉动产品销量,下沉到低线城市,就必须回应这种焦虑。“在三线及以下城市,长途出行、大家庭多口人出行的需求很强,愿意购买30万元以上车型的消费者,更中意传统的燃油车豪门,也更容易接受‘带油箱’的新能源产品。”理想汽车商业副总裁刘杰对《第一财经》杂志点出了消费者的关键考量。

开通城区NOA车企情况一览

注:1. 除首批开通城市外,部分车企已开通更多能够实现NOA功能的城市,其开通进度和其首批开通时间的先后大体相当。2. 特斯拉FSD价格系2023年11月中旬美国市场价格,入华后价格可能调整。

虽然在上海这座中国新能源汽车渗透率最高的城市,混动车型已经失去了最大的补贴优惠—免费牌照—但在年初的销量大跌之后,一些30万元以上的混动车型的销量已经逐渐恢复到接近2022年的水平。

除了消费端的需求,混动车的流行也与制造端的成本降低有关。混动车的成本低于同级别的纯电动车,这很好理解,因为纯电动车大得多的电池包需要消耗大量成本。以比亚迪的入门级畅销车型秦Plus为例,插电混动基础款指导价不到10万元,而纯电基础款要卖到近13万元,比前者高了30%。在这一细分市场,这个价差是决定性的。

理想采用的增程式混动方案的成本则比大多数插电混动更低。“一个增程器成本就几千元,而且动力模式比插混更简单,这就让企业能省下动力上的成本,提升价格和其他性能方面的竞争力。”杰兰路咨询总经理朱锴对《第一财经》杂志说。在理想获得市场认可后,已经有越来越多的公司意识到这一点,目前问界M7、长安深蓝S7增程版、零跑C11增程版的月销都已攀至8000辆以上。

采用混动方案不仅能带来成本优势,还无形中抹平了本土车企在燃油发动机核心技术上与主流合资车企的差距。由于动力性能可以部分甚至完全交给电机,因此用经济型的小号发动机也不太会影响行驶表现。而采用电能驱动的车辆能承载更丰富的智能座舱体验,足以抵消合资车企长期以来建立的品牌优势,其结果就是越来越多的混动车型开始和同价位的合资品牌燃油车正面竞争,后者则节节败退。据《第一财经》杂志统计,16家较大的合资车企设计产能累计有1830.8万辆,但今年上半年的实际产能利用率只剩下21%。

MPV成为新势力的旗舰之选

多功能乘用车(MPV)在中国原本是个小众市场,集中度很高,低价市场由五菱为代表的车型统治,别克GL8、本田奥德赛等几款车型则长期占据中高端市场大部分份额。消费者对于高端MPV的认知也很简单明确:商务用途为主。

但从2022年开始,多个本土品牌开始推出价格在35万元以上的纯电MPV,并把它作为品牌的旗舰车型。这一趋势在2023年愈发明显,仅第四季度就有包括小鹏X9、沃尔沃EM90、理想MEGA等在内的多款纯电MPV发布。

要知道,即使是3年前,一个新品牌要推出旗舰车型,首选一定是大型SUV或大型轿车,即便是推出MPV车型,主打的也一定是细分的商用市场。而如今这些品牌无一例外,都开始强调MPV的家用属性。从市场层面看,15万元以上的中高端MPV今年前10个月的整体销量同比大增17.6%,增幅远超轿车与SUV。

某种程度上,中高端MPV分走了一部分原先购买中大型SUV的消费者。这两类产品售价和尺寸大体相当,都分三排、有6到7个座位,受众往往经济实力较强,而且同时有强烈的一家多代、多口人共同出行需求。而随着多孩政策放开和全社会的老龄化加剧,这种多代、多口出行的需求将快速上升。

若具体比较车身长度接近的SUV和MPV,前者长于多地形行驶,后者在乘坐舒适度、内部空间和储物等方面优势明显,而在上述的一家多口的出行需求里,舒适显然更重要。

这部分需求对应一个很直白的代称—“保姆车”。需求明确清晰,但市场选择很少,高端“保姆车”的代表、丰田埃尔法进口车即使加价数十万元,依然供不应求。经过多年的市场培育,意识到保姆车需求的人已经越来越多。

在近两年的MPV产品爆发之前,这一需求主要由SUV来完成,比如蔚来2018年推出的旗舰车型ES8就是一款3排SUV。越来越多的品牌已经认识到三排空间和舒适度对于家庭用户的价值,比如理想L9,虽然定义是大型SUV,但它所强调的产品特性—后座椅舒适度、乘坐空间、车内娱乐体验等—其实都已经趋同于MPV,本质上,它就是一辆满足家庭多人需求的车,至于是否有越野性能,并不重要。等到进入纯电领域时,它推出的旗舰车型就是一辆尺寸更大、更彻底的MPV。

本土的新能源品牌纷纷推出MPV的目标其实也非常明确,既然消费者愿意加价购买中高端的保姆车,那如果它们能够推出价格没那么高但配置依然充分的车型,就可以在40万元以上这个市场撕开突破口。

和起售价超过8 0万元的埃尔法相比,众多新能源MPV可以视作尺寸更大、配置更丰富、更智能的“平替版本”,它们都想凭借成本和性能上的优势加快占领这个蓝海市场。这也是新势力车企近几年突围的核心策略:“高端性价比”。

在这个细分市场站稳脚跟,还能改善这些品牌的毛利状况,相比于在15万元以下的市场厮杀,40万元以上车型的利润空间要大得多。