八大复苏行业哪些可持续?

作者: 陈汐 刘建中一些行业的总体净利润在2022年或2023年显著下滑。经过一段时间的调整,其中不少行业在2024年上半年表现出复苏迹象。哪个行业的复苏在整个2024年,甚至2025年可以持续?

本文的研究结论如下:

第一,2024年显著复苏的行业有八个:印刷线路板、复合肥、数字芯片设计、钛白粉、炭黑、造纸、养猪、LED。

第二,印刷线路板、数字芯片设计行业的复苏态势较强;LED、养猪、造纸、炭黑四个行业的复苏有一定的持续性;复合肥行业的复苏较为弱势;钛白粉行业复苏存在比较强的不确定性。

2024年复苏行业的具体筛选方法见尾注。在本文中,“某行业的净利润”指的是该行业中A股上市公司的扣非净利润之和。为了让读者能够更为直观地感受这些行业的衰退程度和复苏程度,本文定义了两个指标:

第一,“衰退度”=(2023行业净利润- C)÷C;

C为2021年行业净利润与2022年行业净利润中较大的那个。“衰退度”衡量了相对于2021年以来的盈利高点,某行业在2023年盈利的下降情况。

第二,“复苏度”=2024年行业中期净利润÷D。

D为2021年行业中期净利润与2022年行业中期净利润中较大的那个。“复苏度”衡量了相对于2021年以来的盈利高点,某行业在2024年盈利的恢复情况(因为2024年只有中期数据,所以用中期数据做比较)。

通过筛选得到了八个行业,在八个行业中,谁复苏可以持续?

分析行业的盈利前景,除了考察需求、供给、上游成本,还应该考察“产成品的存货水平”(下称“存货水平”)。当某行业的存货水平显著低于同期,盈利会有改善的趋势,原因有二:

第一,当存货水平较低时,生产商拥有更强的议价地位,这有利于盈利改善。

第二,当存货水平较低,且市场处于主动去库存周期时,此时不仅生产商谨慎地降低了存货水平,经销商和下游厂商也比较谨慎,减少该商品的存货。整个产业链处于需求压制状态,此时的需求易涨难跌。一旦遇到刺激,需求容易反弹。

本文利用A股上市公司数据进行分析。上市公司往往是各行业中实力较强的公司,当它们刚刚经历过衰退,并且降低存货水平时,可以判断行业处于主动去库存周期。此时,如果行业盈利开始复苏,低存货状态有利于复苏态势的延续。本文具体的研究细节见尾注,八大复苏行业的情况如下。

印刷线路板以及覆铜板 复苏度102%

印刷线路板是各种电子元器件的支撑体,也是其相互连接的载体。覆铜板是印刷线路板的上游。

2021年“印刷线路板以及覆铜板”行业净利润为151.2亿元,2022年为160.8亿元,2023年为112.6亿元,所以行业衰退度为-30%(112.6÷160.8-1=-30%)。

2021年中期行业净利润为66.5亿元,2022年中期行业净利润为69.5亿元,2023年中期为47.6亿元,2024年中期为70.8亿元,所以行业复苏度为102%(70.8÷69.5=102%)。

2023年中期,行业产成品存货周转天数为42天;2024年中期,产成品存货周转天数为39天,比2023年同期有所下降。

从需求方面看,在经历了一年多时间的低迷后,服务器、人工智能、消费电子等下游需求开始回暖。不少上市公司表示,在手订单比较充裕。从存货看,库存周转天数下降了7.1%,有利于行业盈利恢复。

印刷线路板行业呈现出比较确定的回暖趋势,在这种趋势下,即使上游的铜等原材料涨价,行业也能保持盈利水平。总之,印刷线路板行业的复苏不仅可以持续,而且比较强势。

复合肥 复苏度72%

复合肥是含有氮、磷、钾中两种或两种以上营养元素的化肥。与之相对,只含一种营养元素的化肥被称为单质肥。复合肥的成本约80%来自单质肥。目前,单质肥和复合肥价格都处于历史底部区间。

2021年行业净利润为26.6亿元,2022年为29亿元,2023年为15.4亿元,所以行业衰退度为-47%(15.4÷29-1=-47%)。

2021年中期行业净利润为17.3亿元,2022年中期行业净利润为28.8亿元,2024年中期行业净利润为20.7亿元,所以行业的复苏度为72%(20.7÷28.8= 72%)。

2023年中期,产成品存货周转天数为38天;2024年中期,产成品存货周转天数为37天,与2023年同期相比,变化不大。

从需求看,2025年复合肥的需求没有确定性的增长,而从存货角度看,复合肥行业也没有改善。

有利的因素是,复合肥行业中有很多小厂,当毛利率很低时,小厂就停止生产,从而会促进毛利率恢复。2024年复合肥行业毛利率处于历史底部,因而毛利率上涨的可能性大于下降的可能性。

但是从目前条件看,复合肥下游需求出现大幅上升的可能性很小,复合肥行业的复苏会比较弱势。

数字芯片设计 复苏度67%

数字芯片和模拟芯片在电子系统中扮演着不同的角色,数字芯片在数字信号处理领域占据主导地位。

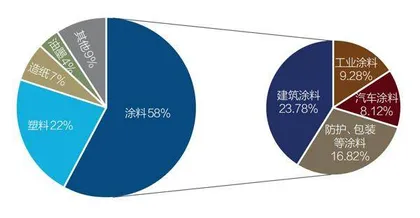

图1:钛白粉行业的下游分布情况

2021年行业净利润为183.8亿元,2022年为96.6亿元,2023年为18亿元,所以行业衰退度为-90%(18÷183.8-1= -90%)。

2021年中期行业净利润无法计算(有几家公司此时未上市,也未披露数据),2022年中期行业净利润为87.5亿元,2023年中期为11.9亿元,2024年中期为58.7亿元,所以行业的复苏度为67%(58.7÷87.5=67%)。

2023年中期,产成品存货236亿元,周转天数为125天;2024年中期,产成品存货周转天数为95天,比2023年同期下降24%。

从需求看,世界半导体贸易统计组织(WSTS)在2024年6月预测,2024年全球半导体市场将实现16%的增长,亚太地区预计将实现17.5%的增长。此预测高于其2024年春季的预测,这反映了计算终端市场的需求复苏。

2023年芯片行业面临的主要问题是存货过高,而从存货角度看,2024年的存货周转天数大幅下降,有利于行业持续复苏。在需求稳定增长,且经历了去库存之后,芯片行业复苏的确定性较强。

钛白粉行业 复苏度58%

钛白粉的化学名称为二氧化钛,它具有高折射率,理想的粒度分布,良好的遮盖力和着色力,是一种性能优异的白色颜料。它被广泛应用于涂料、塑料、造纸、印刷油墨等。

钛白粉行业集中度较高,CR5(业务规模前五名的公司所占的市场份额)约占世界产能的50%,其中龙佰集团(002601. SZ)产能排名世界第一,占世界的16%。

2021年行业净利润为67.7亿元,2022年为39.4亿元,2023年为34.7亿元,所以衰退度为-49%(34.7÷67.7-1=-49%)。

2021年中期行业净利润为36.1亿元,2022年中期行业净利润为30.8亿元,2024年中期行业净利润为21.1亿元,所以行业的复苏度为58%。(21.1÷36.1= 58%)。

2023年中期,产成品存货周转天数为56天;2024年中期,产成品存货周转天数为70天。2024年中期周转天数同比增长了25%。

从需求看,钛白粉的需求会受到抑制。2023年中国钛白粉出口约占总产量40%,而目前行业面临欧盟等地区反倾销的影响,出口需求不振。

从存货看,2024年中期存货周转天数同比增长了25%,不利于行业净利润继续恢复。所以,2024年上半年钛白粉行业净利润情况虽然有所改善,但未来不乐观。

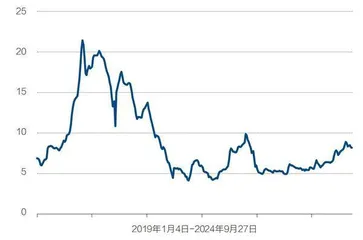

图2:猪粮比

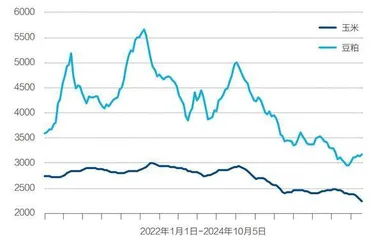

图3:玉米和豆粕的价格

涂料是钛白粉最大的用途,如果2025年房地产行业回暖,会带动钛白粉行业复苏。

炭黑 复苏度40%

炭黑广泛应用于轮胎、橡胶制品、油墨、涂料、塑料等领域。约70%的炭黑被用于橡胶轮胎,因此汽车保有量以及汽车销量增长是炭黑行业需求增长的基础。

2021年炭黑行业净利润为14.2亿元,2022年为6.4亿元,2023年为5.4亿元,所以衰退度为-62%(5.4÷14.2-1=-62%)。

2021年中期行业净利润为10.7亿元,2022年中期行业净利润为4.5亿元,2024年中期行业净利润为4.3亿元,所以行业的复苏度为40%(4.3÷10.7=40%)。

2023年中期,产成品存货周转天数为19天。2024年中期,产成品存货周转天数为16天,比2023年同期下降了15.8%。

从需求看,近五年来需求保持平稳有序增长,未来仍将保持低速稳定增长。

从存货看,炭黑行业比较乐观。2022年底存货为15.7亿元,而2024年中期存货为9.3亿元,比2022年底下降了40.8%。在经历了深度去库存之后,炭黑行业的净利润持续复苏的可能性较大。

造纸行业 复苏度34%

造纸行业的产品可以分为文化纸、包装纸、生活用纸等,造纸行业的上游为废纸、木片、能源、化工品等。2022年国内造纸行业CR10维持在45%左右。

2021年行业净利润为119.4亿元,2022年为31.1亿元,2023年为27.4亿元,所以衰退度为-77%(27.4÷119.4-1=-77%)。

2021年中期行业净利润为92.7亿元,2022年中期行业净利润为42.6亿元,2024年中期行业净利润为31.5亿元,所以行业的复苏度为34%(31.5÷92.7= 34%)。

2023年中期,产成品存货周转天数为27天;2024年中期,产成品存货周转天数为22天,比2023年同期下降了18.5%。

造纸行业的需求变化与宏观经济走势基本一致。2024年以来,众多促进经济发展的政策出台,这些政策会对中国经济起到托底作用。所以,未来6个月-12个月,国内造纸需求会比较稳定。

从存货角度看,造纸企业为了维持利润,尽量保持产销平衡,存货水平明显降低,有利于行业净利润持续恢复。

未来,造纸行业的成本下降有望成为行业赢利改善的助推。2024年上半年纸浆价格持续攀升,但长期来看,纸浆尤其是阔叶浆供给偏宽松。预计未来12个月内纸浆价格将持续下降。同时,能源、废纸等原料价格也有望下降。